Условия, включаемые в договор аренды (в т. ч. обеспечительный платеж)

В аренду друг у друга юрлица берут имущество, предназначенное для длительного пользования. Чаще всего таким имуществом оказывается помещение, оборудование или транспортное средство.

В договоре аренды, обязательно оформляемом письменно (п. 1 ст. 609 ГК РФ), следует отразить:

- описание предмета, передаваемого арендатору, с указанием признаков, позволяющих однозначно идентифицировать объект;

- срок передачи в пользование, учитывая при этом, что договор аренды недвижимости, заключаемый на промежуток времени, превышающий 1 год, нужно обязательно зарегистрировать в Росреестре (п. 2 ст. 609 ГК РФ);

- размер и порядок осуществления арендных платежей;

- условия предоставления и возврата имущества;

- условия использования, в т. ч. возможность передачи в субаренду и производства улучшений имущества за счет арендодателя;

- последующий выкуп предмета аренды;

- ответственность сторон договора.

Все расходы по содержанию переданного в аренду имущества несет арендатор. На него же возлагаются и обязательства по поддержанию имущества в состоянии пригодности к эксплуатации. Но в отношении осуществления капитального ремонта, выполняемого арендатором, в договоре необходимо упоминание о нем, поскольку если право делать этот ремонт не делегируется арендатору, то обязанность его производить ложится на арендодателя (п. 1 ст. 616 ГК РФ).

Договором может предусматриваться уплата при его заключении в адрес арендодателя денежного обеспечения, расцениваемого как страховка от возможного ущерба, причиняемого арендатором. Наличие условия об обеспечительном платеже в договоре аренды потребует дополнительных бухгалтерских проводок как у передающей, так и у получающей стороны.

Проводки при сдаче в аренду помещения или оборудования у арендодателя

С 2022 года учет аренды должен осуществляться по новым правилам — в соответствии с ФСБУ 25/2018 «Аренда».

Важно! Рекомендация от КонсультантПлюс

Для перехода на учет аренды по ФСБУ 25/2018 необходимо внести изменения или дополнения в учетную политику.

Перейти на новые учетные правила по аренде вам поможет Готовое решение. Получите пробный доступ к системе и переходите в материал.

При этом бухгалтерские проводки по аренде помещения (равно как и других ОС) у арендодателя будут зависеть от того, квалифицируется аренда как операционная или неоперационная (финансовая).

Важно! Подсказки от КонсультантПлюс

Учитывайте передачу в аренду ОС как операционную аренду, если по договору несете экономические выгоды и риски, обусловленные правом собственности на данный объект (п. 26 ФСБУ 25/2018 «Бухгалтерский учет аренды»).

Аренда является операционной, например, в следующих случаях:

срок аренды существенно меньше оставшегося срока полезного использования ОС и несопоставим с ним;

Подробнее см. в Готовом решении. Пробный доступ к системе бесплатен.

При операционной аренде схема бухгалтерских проводок и в 2022-2023 годах привычная. Передача имущества в такую аренду и возврат из нее не требует от арендодателя каких-либо дополнительных бухгалтерских проводок, кроме выделения таких объектов в аналитике на счете обычного их учета.

Начисление платы за аренду осуществляется, как правило, помесячно последним числом и отражается записью Дт 62 Кт 91 (90). Счет 91 используется, если сдача в аренду оказывается не основным видом деятельности для арендодателя, что обычно имеет место чаще.

Одновременно в дебет счета 91 (90) относятся суммы:

- НДС по реализации — Дт 91 (90) Кт 68;

- имеющихся расходов в виде амортизации, начисляемой по переданному в аренду объекту (Дт 91 (90) Кт 02) и затрат на капремонт, если его в этом месяце делает арендодатель (Дт 91 (90) Кт 23 (60, 69, 70)).

Поступление платежей по аренде будет записываться как Дт 51 Кт 62.

Обеспечительный платеж при его получении отражается проводкой Дт 51 Кт 76, а при возврате — Дт 76 Кт 51. Кроме того, при поступлении платежа на его сумму возникает запись на забалансовом счете 008, а в момент возврата обеспечения здесь будет сделана запись о списании. Если же в счет суммы обеспечения засчитывается неуплаченная арендная плата, то это зафиксируется записью Дт 76 Кт 62; погашение иных претензий отразится проводкой Дт 76 Кт 76 с разной аналитикой в корреспонденции этого счета.

Улучшения имущества (как отделимые, так и неотделимые), сделанные с согласия арендодателя и оплачиваемые им арендатору, будут либо включены в учетную стоимость предмета аренды, либо учтутся как самостоятельный объект (Дт 08 Кт 60), стоимость которого будет сопровождаться учетом НДС, начисляемого при передаче арендатором (Дт 19 Кт 60).

Что касается неоперационной аренды, то схема проводок по ней будет, как при лизинге.

Как лизингодателю отражать в учете операции по договорам лизинга, если он применяет ФСБУ 25/2018, подробно описано в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой системе, получите к ней пробный доступ. Это бесплатно.

Учет арендной платы у арендатора — проводки

У арендатора проводки по учету факта аренды помещения или оборудования с 2022 года (по ФСБУ 25/2018) также могут идти по двум схемам. Первая схема (как раньше) — с отражением стоимости этого имущества (в оценке, предоставленной арендодателем) за балансом на счете 001. Списать оттуда эту сумму нужно будет в момент возврата.

Важно! Подсказки от КонсультантПлюс

На забалансовом счете можно учитывать полученные в аренду основные средства, если договором не предусмотрены ни переход права собственности, ни возможность выкупа по цене значительно ниже справедливой стоимости и вы не предполагаете передавать ОС в субаренду (п. 12 ФСБУ 25/2018, Инструкция по применению Плана счетов). При этом арендованный объект вы вправе учесть на забалансовом счете в любом из случаев, указанных в п. 11 ФСБУ 25/2018:

1) срок аренды — 12 месяцев или меньше;

2) стоимость аналогичного нового ОС не превышает…

3) вы вправе применять упрощенные способы…

Подробнее см. в КонсультантПлюс, пробный доступ бесплатен.

При таком способе для начисления арендной платы проводки арендатор сделает такие:

- Дт 20 (23, 25, 26, 29, 44, 91) Кт 60 — на величину платы за аренду без НДС;

- Дт 19 Кт 60 — в части НДС, относящегося к плате за аренду.

Выбор счета, указываемого по дебету первой из проводок, определит цель использования объекта, ради которой он и брался в аренду. Счет 91 здесь появится в случае передачи имущества в субаренду.

Платеж арендодателю отразится как Дт 60 Кт 51.

Перечисление обеспечительного платежа зафиксируется проводкой Дт 76 Кт 51, а его возврат арендодателем как Дт 51 Кт 76. Одновременно этот платеж при его оплате будет показан на забалансовом счете 009, а при возврате — списан с него. Использование обеспечения на погашение долга по арендным платежам отразится проводкой Дт 60 Кт 76, а возмещение иных претензий — проводкой Дт 76 Кт 76 с разной аналитикой по дебету и кредиту этого счета.

Расходы на содержание и ремонт арендованного имущества будут учитываться так же, как и по объектам, находящимся у арендатора в собственности.

Улучшения, вносимые в арендованный объект, будут отражаться записью Дт 08 Кт 60 (23, 69, 70). В случае компенсации расходов по ним арендодателем появятся проводки по реализации произведенных затрат: Дт 62 Кт 91 (90), Дт 91 (90) Кт 68, Дт 91 (90) Кт 08. Отделимые улучшения, не передаваемые арендодателю, возникнут в учете арендатора как самостоятельная единица основных средств (Дт 08 Кт 60 (23, 69, 70) и Дт 01 Кт 08) с начислением по ней амортизации на протяжении срока действия договора на аренду (Дт 20 (23, 25, 26, 29, 44, 91) Кт 02).

Если способ с забалансовым учетом использовать нельзя (не выполняются вышеуказанные условия), арендатор должен отразить право пользования активом и обязательство по аренде (п. 10 ФСБУ 25/2018).

Важно! Подсказки от КонсультантПлюс

Право пользования активом (ППА) учитывайте на счете 01 и амортизируйте. Стоимость права равна сумме обязательства по аренде и платежей, перечисленных до получения недвижимости в аренду. Срок полезного использования равен сроку аренды (п. п. 13, 17 ФСБУ 25/2018).

Обязательство по аренде покажите на счете 76 по приведенной стоимости арендных платежей. Она равна номинальной сумме будущих платежей, дисконтированной по ставке, по которой вы можете получить заем на сопоставимый срок. По этой ставке ежемесячно начисляйте проценты на остаток обязательства и уменьшайте его на текущий платеж (п. п. 14, 15, 18 ФСБУ 25/2018).

Схему проводок на примере смотрите в Типовой ситуации, бесплатно, оформив пробный доступ к системе.

Итоги

Договор на аренду имущества, заключаемый между юрлицами, содержит ряд положений, влияющих на связанные с арендой проводки. К числу таких положений относятся размер платежей за аренду и порядок их оплаты, предоставление или непредоставление возможности передачи в субаренду и внесения улучшений в имущество за счет арендодателя, осуществление капремонта арендатором, использование обеспечения. С 2022 года выбирать способ бухучета аренды нужно строго с учетом требований нового ФСБУ 25/2018.

Источники:

Гражданский кодекс РФ

Будьте внимательны, с 2022 года некоторые договоры аренды нужно учитывать по новым правилам (ФСБУ 25/2018) и в соответствии с новыми схемами корреспонденции счетов.

Условия, включаемые в договор аренды (в т. ч. обеспечительный платеж)

В аренду друг у друга юрлица берут имущество, предназначенное для длительного пользования. Чаще всего таким имуществом оказывается помещение, оборудование или транспортное средство.

В договоре аренды, обязательно оформляемом письменно (п. 1 ст. 609 ГК), следует отразить:

- описание предмета, передаваемого арендатору, с указанием признаков, позволяющих однозначно идентифицировать объект;

- срок передачи в пользование, учитывая при этом, что договор аренды недвижимости, заключаемый на промежуток времени, превышающий один год, нужно обязательно зарегистрировать в Росреестре (п. 2 ст. 609 ГК);

- размер и порядок осуществления арендных платежей;

- условия предоставления и возврата имущества;

- условия использования, в т. ч. возможность передачи в субаренду и производства улучшений имущества за счет арендодателя;

- последующий выкуп предмета аренды;

- ответственность сторон договора.

Все расходы по содержанию переданного в аренду имущества несет арендатор. На него же возлагаются и обязательства по поддержанию имущества в состоянии пригодности к эксплуатации.

Но в отношении осуществления капитального ремонта, выполняемого арендатором, в договоре необходимо упоминание о нем, поскольку если право делать этот ремонт не делегируется арендатору, то обязанность его производить ложится на арендодателя (п. 1 ст. 616 ГК).

Договором может предусматриваться уплата при его заключении в адрес арендодателя денежного обеспечения, расцениваемого как страховка от возможного ущерба, причиняемого арендатором. Наличие условия об обеспечительном платеже в договоре аренды потребует дополнительных бухгалтерских проводок как у передающей, так и у получающей стороны.

Проводки при сдаче в аренду помещения или оборудования у арендодателя

С 2022 года учет аренды должен осуществляться по новым правилам – в соответствии с ФСБУ 25/2018 «Аренда».

Важно!Для перехода на учет аренды по ФСБУ 25/2018 необходимо внести изменения или дополнения в учетную политику.

При этом бухгалтерские проводки по аренде помещения (равно как и других ОС) у арендодателя будут зависеть от того, квалифицируется аренда как операционная или неоперационная (финансовая).

Учитывайте передачу в аренду ОС как операционную аренду, если по договору несете экономические выгоды и риски, обусловленные правом собственности на данный объект (п. 26 ФСБУ 25/2018 «Бухгалтерский учет аренды»).

При операционной аренде схема бухгалтерских проводок и в 2022-2023 годах привычная. Передача имущества в такую аренду и возврат из нее не требует от арендодателя каких-либо дополнительных бухгалтерских проводок, кроме выделения таких объектов в аналитике на счете обычного их учета.

Начисление платы за аренду осуществляется, как правило, помесячно последним числом и отражается записью:

Дт 62 – Кт 91 (90).

Счет 91 используется, если сдача в аренду оказывается не основным видом деятельности для арендодателя, что обычно имеет место чаще.

Одновременно в дебет счета 91 (90) относятся суммы:

- НДС по реализации – Дт 91 (90) – Кт 68;

- имеющихся расходов в виде амортизации, начисляемой по переданному в аренду объекту (Дт 91 (90) – Кт 02) и затрат на капремонт, если его в этом месяце делает арендодатель (Дт 91 (90) – Кт 23 (60, 69, 70)).

Поступление платежей по аренде будет записываться как:

Дт 51 – Кт 62.

Обеспечительный платеж при его получении отражается проводкой:

Дт 51 – Кт 76.

А при возврате:

Дт 76 – Кт 51.

Кроме того, при поступлении платежа на его сумму возникает запись на забалансовом счете 008, а в момент возврата обеспечения здесь будет сделана запись о списании. Если же в счет суммы обеспечения засчитывается неуплаченная арендная плата, то это зафиксируется записью:

Дт 76 – Кт 62.

Погашение иных претензий отразится проводкой:

Дт 76 – Кт 76 с разной аналитикой в корреспонденции этого счета.

Улучшения имущества (как отделимые, так и неотделимые), сделанные с согласия арендодателя и оплачиваемые им арендатору, будут либо включены в учетную стоимость предмета аренды, либо учтутся как самостоятельный объект (Дт 08 – Кт 60), стоимость которого будет сопровождаться учетом НДС, начисляемого при передаче арендатором (Дт 19 – Кт 60).

Что касается неоперационной аренды, то схема проводок по ней будет, как при лизинге.

Учет арендной платы у арендатора – проводки

У арендатора проводки по учету факта аренды помещения или оборудования с 2022 года (по ФСБУ 25/2018) также могут идти по двум схемам. Первая схема (как раньше) – с отражением стоимости этого имущества (в оценке, предоставленной арендодателем) за балансом на счете 001. Списать оттуда эту сумму нужно будет в момент возврата.

Важно! На забалансовом счете можно учитывать полученные в аренду основные средства, если договором не предусмотрены ни переход права собственности, ни возможность выкупа по цене значительно ниже справедливой стоимости и вы не предполагаете передавать ОС в субаренду (п. 12 ФСБУ 25/2018, Инструкция по применению Плана счетов).

При этом арендованный объект вы вправе учесть на забалансовом счете в любом из случаев, указанных в п. 11 ФСБУ 25/2018:

- срок аренды – 12 месяцев или меньше;

- стоимость аналогичного нового ОС не превышает…

- вы вправе применять упрощенные способы…

При таком способе для начисления арендной платы проводки арендатор сделает такие:

Дт 20 (23, 25, 26, 29, 44, 91) – Кт 60 – на величину платы за аренду без НДС;

Дт 19 – Кт 60 – в части НДС, относящегося к плате за аренду.

Выбор счета, указываемого по дебету первой из проводок, определит цель использования объекта, ради которой он и брался в аренду. Счет 91 здесь появится в случае передачи имущества в субаренду.

Платеж арендодателю отразится как:

Дт 60 – Кт 51.

Перечисление обеспечительного платежа зафиксируется проводкой:

Дт 76 – Кт 51.

А его возврат арендодателем как:

Дт 51 – Кт 76.

Одновременно этот платеж при его оплате будет показан на забалансовом счете 009, а при возврате – списан с него. Использование обеспечения на погашение долга по арендным платежам отразится проводкой:

Дт 60 – Кт 76.

А возмещение иных претензий – проводкой:

Дт 76 – Кт 76 с разной аналитикой по дебету и кредиту этого счета.

Расходы на содержание и ремонт арендованного имущества будут учитываться так же, как и по объектам, находящимся у арендатора в собственности.

Улучшения, вносимые в арендованный объект, будут отражаться записью:

Дт 08 – Кт 60 (23, 69, 70).

В случае компенсации расходов по ним арендодателем появятся проводки по реализации произведенных затрат:

Дт 62 – Кт 91 (90), Дт 91 (90) – Кт 68, Дт 91 (90) – Кт 08.

Отделимые улучшения, не передаваемые арендодателю, возникнут в учете арендатора как самостоятельная единица основных средств (Дт 08 – Кт 60 (23, 69, 70) и Дт 01 – Кт 08) с начислением по ней амортизации на протяжении срока действия договора на аренду (Дт 20 (23, 25, 26, 29, 44, 91) – Кт 02).

Если способ с забалансовым учетом использовать нельзя (не выполняются вышеуказанные условия), арендатор должен отразить право пользования активом и обязательство по аренде (п. 10 ФСБУ 25/2018).

Важно!Право пользования активом (ППА) учитывайте на счете 01 и амортизируйте. Стоимость права равна сумме обязательства по аренде и платежей, перечисленных до получения недвижимости в аренду. Срок полезного использования равен сроку аренды (п. п. 13, 17 ФСБУ 25/2018).

Обязательство по аренде покажите на счете 76 по приведенной стоимости арендных платежей. Она равна номинальной сумме будущих платежей, дисконтированной по ставке, по которой вы можете получить заем на сопоставимый срок. По этой ставке ежемесячно начисляйте проценты на остаток обязательства и уменьшайте его на текущий платеж (п. п. 14, 15, 18 ФСБУ 25/2018).

Итоги

Договор на аренду имущества, заключаемый между юрлицами, содержит ряд положений, влияющих на связанные с арендой проводки. К числу таких положений относятся размер платежей за аренду и порядок их оплаты, предоставление или непредоставление возможности передачи в субаренду и внесения улучшений в имущество за счет арендодателя, осуществление капремонта арендатором, использование обеспечения.

С 2022 года выбирать способ бухучета аренды нужно строго с учетом требований нового ФСБУ 25/2018.

Добавить в «Нужное»

Аренда: проводки

Аренда – это предоставление одной стороной (арендодателем) за плату имущества другой стороне (арендатору) во временное владение и пользование или во временное пользование (ст. 606 ГК РФ).

О бухучете аренды у обеих сторон договора расскажем в нашей консультации.

Учет аренды у арендодателя

Порядок ведения бухгалтерского учета по договору аренды у арендодателя будет зависеть от того, является ли предоставление имущества во временное владение или пользование предметом деятельности арендодателя. Что является предметом деятельности для организации, она определяет самостоятельно на основании своих учредительных документов, руководствуясь критериями существенности, систематичности и иными условиями. Указание на то, является ли аренда предметом деятельности для организации, целесообразно привести в ее Учетной политике для целей бухгалтерского учета.

Если предоставление имущества в аренду – предмет деятельности арендодателя, то доходы и расходы по аренде относятся к доходам и расходам по обычным видам деятельности (п. 5 ПБУ 9/99, п. 5 ПБУ 10/99).

Приведем пример бухгалтерских проводок по аренде помещения у арендодателя, если сдача в аренду является для него предметом деятельности (Приказ Минфина от 31.10.2000 № 94н):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Получена арендная плата от арендатора | 51 «Расчетные счета», 50 «Касса» и др. | 62 «Расчеты с покупателями и заказчиками» |

| Начислена арендная плата арендатору | 62 | 90 «Продажи», субсчет «Выручка» |

| Начислен НДС с арендной платы (если арендодатель применяет ОСН) | 90, субсчет «НДС» | 68 «Расчеты по налогам и сборам» |

| Отражены расходы, связанные с предоставлением помещения в аренду | 20 «Основное производство» | 02 «Амортизация основных средств», 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. |

| Списаны расходы, связанные с предоставлением помещения в аренду | 90, субсчет «Себестоимость продаж» | 20 |

А какие, к примеру, проводки на аренду автомобиля будет делать в бухучете арендодатель, если сдача в аренду для него не является предметом деятельности?

В этом случае доходы и расходы от сдачи имущества в аренду – прочие доходы и расходы (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99). И учитываться они будут на счете 91 «Прочие доходы и расходы» (Приказ Минфина от 31.10.2000 № 94н):

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислена арендатору арендная плата за автомобиль | 62 | 91, субсчет «Прочие доходы» |

| Начислен НДС с арендной платы | 91, субсчет «НДС» | 68 |

| Отражены расходы, связанные с предоставлением автомобиля в аренду | 91, субсчет «Прочие расходы» | 02, 10, 60, 70, 69 и др. |

Кроме того при передаче объекта основных средств в аренду в бухгалтерском учете необходимо отразить его перевод на отдельный субсчет «Сданные в аренду» к счету 01 «Основные средства» или счету 03 «Доходные вложения в материальные ценности» (если счет 03 используется).

Бухучет аренды у арендатора

Бухгалтерский учет у арендатора также будет зависеть от того, арендуется имущество для ведения основной или прочей деятельности. В первом случае для учета затрат на аренду используются счета 20, 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др., а во втором – счет 91 (Приказ Минфина от 31.10.2000 № 94н).

Приведем пример проводок по бухгалтерскому учету аренды офиса у арендатора, когда такие затраты связаны с ведением арендатором основного вида деятельности:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Перечислен арендодателю аванс в счет арендной платы | 60 | 51, 50 и др. |

| Отражена арендная плата | 26, 44 и др. | 60 |

| Учтен НДС по арендной плате | 19 « НДС по приобретенным ценностям» | 60 |

| Принят НДС по аренде к вычету | 68 | 19 |

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Приказом Минфина России от 16.10.2018 № 208н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды». ФСБУ 25/2018 обязателен к применению начиная с бухгалтерской (финансовой) отчетности за 2022 год. По желанию организация может применять новый стандарт досрочно. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 поддерживается бухгалтерский учет аренды по новым правилам.

Что изменилось в учете арендатора

Аренда, в том числе финансовая аренда (лизинг), регулируется главой 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства см. в статье «Аренда и лизинг: понятия и различия».

Лизинг, помимо Гражданского кодекса, регулируется Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», а также рядом статей в главах 21, 25, 26.2 НК РФ. При этом для аренды особенностей учета доходов и расходов в Налоговом кодексе не установлено.

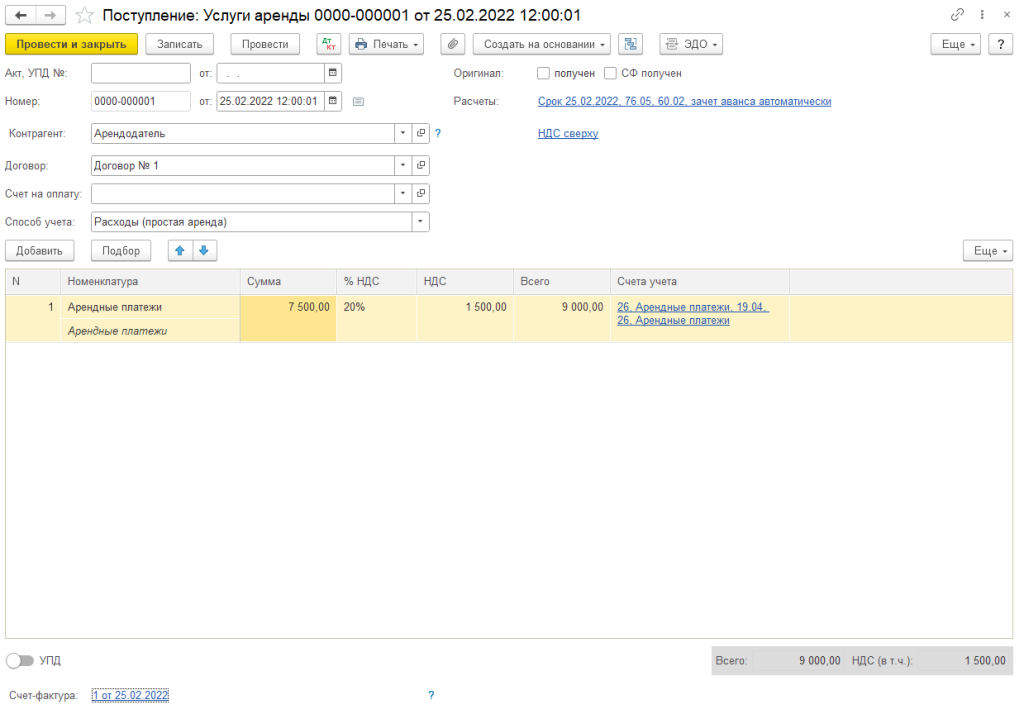

До недавнего времени таких особенностей не было и в бухгалтерском учете. Арендатор просто отражал в учете регулярные расходы на аренду – и все. В «1С:Бухгалтерии 8» редакции 3.0 такие расходы учитывались стандартным документом поступления услуг (Поступление (акты, накладные, УПД) с видом операции Услуги). Далее такой порядок будем называть простой схемой учета аренды (простой арендой).

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

-

Поступление в лизинг;

-

Принятие к учету ОС;

-

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

-

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

-

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Начиная с бухгалтерской (финансовой) отчетности за 2022 год аренду необходимо учитывать по правилам Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н). По желанию организация может применять указанный стандарт ранее указанного срока. Положения ФСБУ 25/2018 в большей степени соответствуют МСФО (IFRS) 16 «Аренда» (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н, далее – МСФО 16).

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

-

по договорам со сроком аренды до года;

-

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

-

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

-

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

-

на предметы аренды, которые предполагается предоставлять в субаренду.

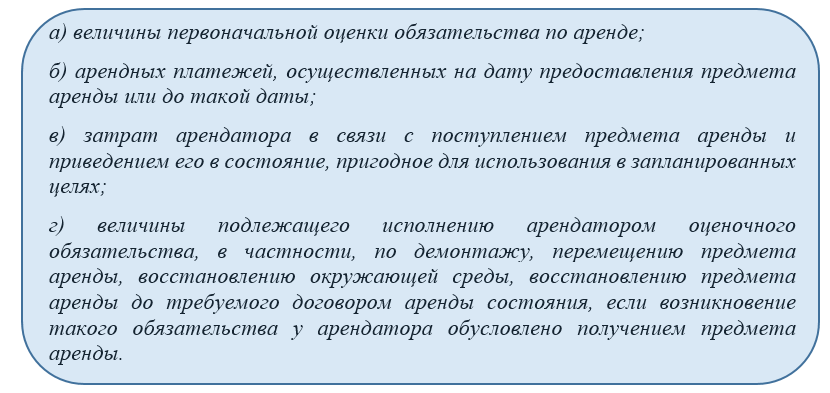

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

-

величину первоначальной оценки обязательства по аренде;

-

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

-

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

-

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Также при упрощенном учете можно не применять дисконтирование, то есть обязательство по аренде первоначально можно оценивать как сумму номинальных величин будущих арендных платежей (п. 14 ФСБУ 25/2018). Забегая вперед, отметим, что дисконтирование поддерживается только в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

-

условий договора аренды;

-

намерения продлевать или сокращать срок аренды;

-

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

Поскольку порядок учета арендованного имущества в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

О новых правилах бухгалтерского учета основных средств, в том числе о порядке учета арендованного имущества, см. статьи профессора М.Л. Пятова (СПбГУ): «Изменения в правилах бухгалтерского учета основных средств (часть 1)», «Изменения в правилах бухгалтерского учета основных средств, часть 2».

ФСБУ 25/2018: схемы учета в «1С:Бухгалтерии 8»

Положения ФСБУ 25/2018 для арендатора в «1С:Бухгалтерии 8» поддерживаются начиная с версии 3.0.93.

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

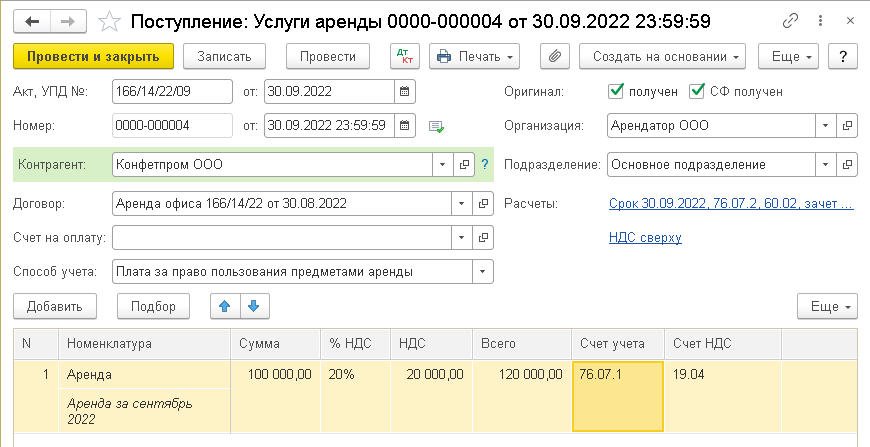

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

— на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

— на сумму НДС.

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

-

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

-

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

-

Услуги лизинга (ежемесячно);

-

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна новая регламентная операция Начисление процентных расходов;

-

Изменение условий лизинга – новый документ. Он используется, когда требуется пересмотреть фактическую стоимость ППА и величину обязательства по аренде. В «1С:Бухгалтерии 8 КОРП» также можно пересмотреть ставку дисконтирования и/или график платежей;

-

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

-

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

-

Принятие к учету ОС – используется при необходимости;

-

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

-

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна регламентная операция Начисление процентных расходов;

-

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

| Наименование документа | Виды операций | Виды операций |

| Поступление в аренду (лизинг) | Поступление в лизинг | Поступление в аренду |

| Изменение условий аренды (лизинга) | Изменение условий лизинга | Изменение условий аренды |

| Регламентные операции: Амортизация и износ основных средств; Признание в НУ арендных платежей; Начисление процентных расходов (только в «1С:Бухгалтерии 8 КОРП») |

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

ФСБУ 25/2018: изменения в Плане счетов «1С:Бухгалтерии 8»

ППА отражаются в бухгалтерском балансе в составе основных средств в качестве самостоятельной статьи или вместе с собственными основными средствами (п. 47 МСФО 16, рекомендация БМЦ от 05.10.2018 № Р-92/2018-КпР «Право пользования активом»).

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

-

01.03 «Арендованное имущество»;

-

01.К «Корректировка стоимости арендованного имущества»;

-

02.03 «Амортизация арендованного имущества».

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

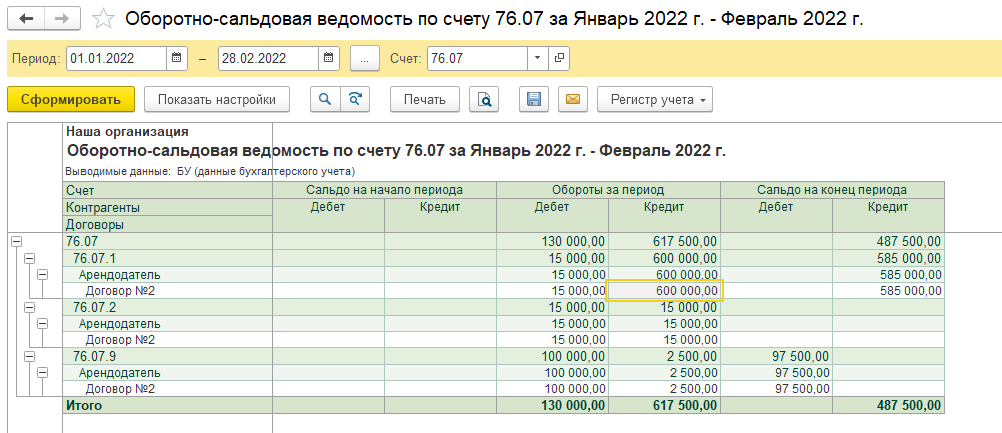

Для обобщения информации о расчетах по договорам аренды в программе предназначен счет учета 76.07 «Расчеты по аренде». Прежде этот счет использовался только в лизинговой схеме, но теперь он вполне подходит и для учета сложной аренды. К счету 76.07 открыты субсчета:

-

76.07.1 «Арендные обязательства»;

-

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

-

76.07.5 «Проценты по аренде». Это новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

-

76.07.9 «НДС по арендным обязательствам».

Лизинговые операции в программе поддерживались в том числе и по договорам в валюте, и условных единицах (у.е.). Для обобщения информации о расчетах по договорам аренды в валюте и у.е. используются счета учета 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)». Теперь эти счета включены также в схему учета сложной аренды. К счетам 76.27 и 76.37 открыты новые субсчета для учета процентных расходов в «1С:Бухгалтерии 8 КОРП»:

-

76.27.5 «Проценты по аренде (в валюте);

-

76.37.5 «Проценты по аренде (в у.е.).

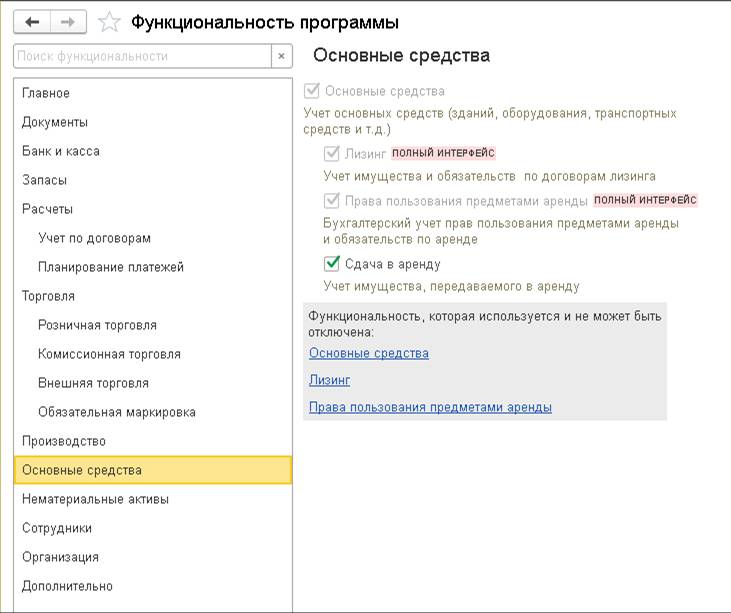

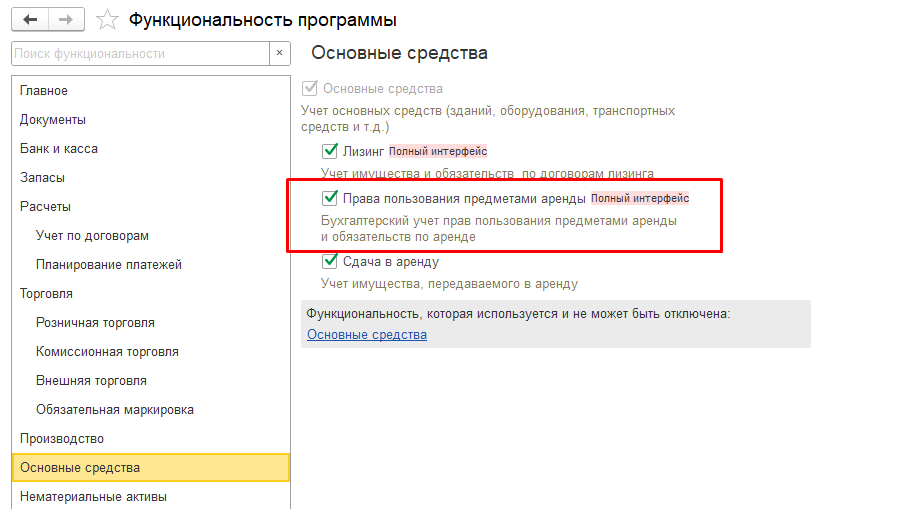

ФСБУ 25/2018: настройки программы

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

-

Лизинг – для включения схемы учета лизинга;

-

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

-

Поступление в аренду;

-

Поступление в лизинг;

-

Изменение условий аренды;

-

Изменение условий лизинга;

-

Выкуп предметов лизинга.

Дисконтирование доступно в «1С:Бухгалтерии 8 КОРП», если в настройках функциональности на закладке Дополнительно установлен флаг Расширенный функционал.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

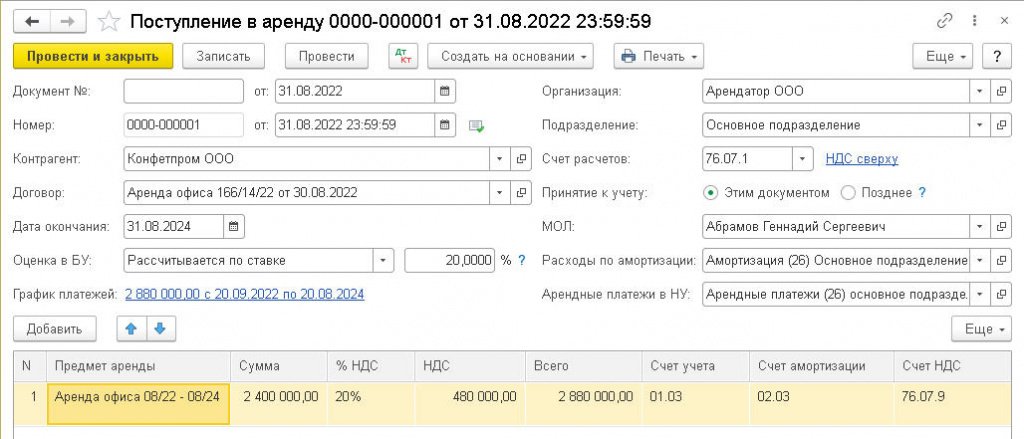

Пример 1

Арендатор заключил с арендодателем договор аренды офиса на 2 года: с 31.08.2022 по 31.08.2024.

Арендная плата составляет 120 тыс. руб. в месяц (в т.ч. НДС 20%).

Общая сумма договора составляет 2 880 тыс. руб. (120 тыс. руб. х 24 мес.) в т.ч. НДС 480 тыс. руб.

Арендатор не относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

В бухгалтерском учете арендатор использует линейный метод начисления амортизации для всех основных средств и ППА.

Поскольку арендатор не вправе применять упрощенные способы учета, ему потребуется вести учет аренды по сложной схеме с применением дисконтирования. Напомним, что учет сложной аренды поддерживается во всех версиях программы, но дисконтирование (расчет приведенной стоимости) и заполнение графика платежей – только в «1С:Бухгалтерии 8 КОРП».

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Для указания способа оценки приведенной стоимости обязательства по аренде в «1С:Бухгалтерии 8 КОРП» предназначена группа реквизитов Оценка в БУ. Приведенная стоимость может определяться по-разному, в том числе с применением ставки дисконтирования.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

Как видим, ставка дисконтирования является оценочным значением и во многом зависит от профессионального суждения бухгалтера. При определении ставки дисконтирования можно воспользоваться рекомендацией БМЦ от 11.09.2015 № Р-65/2015-КпР «Ставка дисконтирования». В некоторых случаях (например, в холдинговых структурах) ставка дисконтирования может быть «спущена сверху».

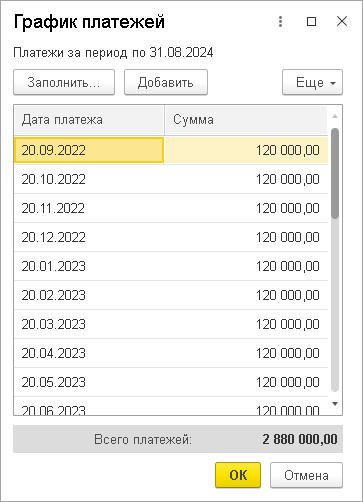

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

-

на приведенную стоимость обязательства (2 006 тыс. руб.);

-

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

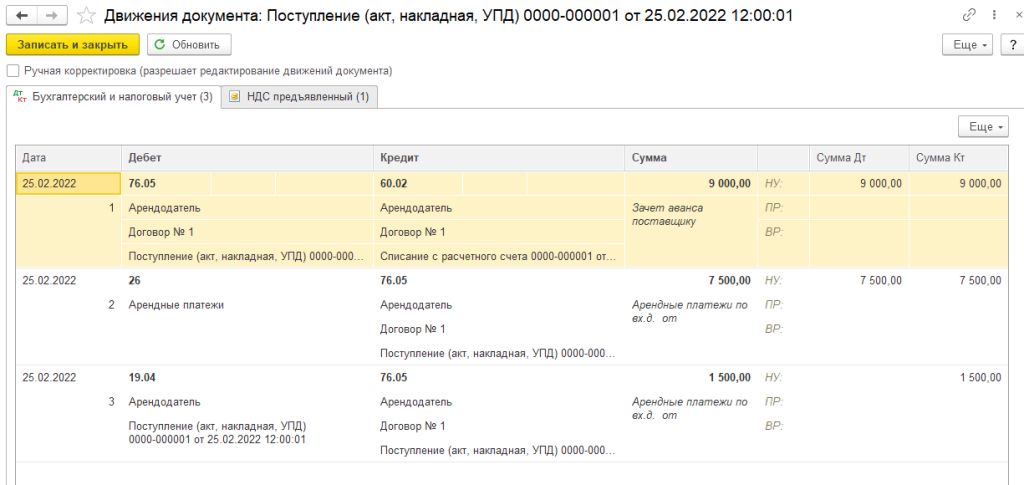

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

Таблица 2. Проводки при поступлении в аренду

| Дебет | Кредит | БУ | НУ | Примечание |

| 08.04.2 | 76.07.1 | 2 006 | 2 400 | В БУ отражено арендное обязательство Учтены вложения во внеоборотный актив, суммы в БУ и НУ различаются |

| 01.03 | 08.04.2 | 2 006 | — | ППА в БУ оценивается по приведенной стоимости обязательства. В НУ амортизируемого имущества нет |

| 01.К | 08.04.2 | 2 400 | В НУ учитывается общая сумма арендных платежей, которая в течение договора аренды будет включаться | |

| 76.07.5 | 76.07.1 | 394 | — | В БУ выделяются проценты по аренде |

| 76.07.9 | 76.07.1 | 480 | — | В БУ выделяется НДС |

После того как ППА принято учету, будем ежемесячно отражать регулярные арендные платежи с помощью документа Поступление (акты, накладные, УПД) с видом операции – Услуги аренды (рис. 5).

Рис. 5. Услуги аренды

В поле Способ учета следует выбрать значение Плата за право пользования предметами аренды. В этом случае в поле Счет учета автоматически устанавливается счет 76.07.1. Проводки, сформированные при проведении документа поступления с видом операции Услуги аренды, приведены в таблице 3.

Таблица 3. Проводки при отражении регулярных арендных платежей

| Дебет | Кредит | БУ | НУ | Примечание |

| 76.07.1 | 76.07.2 | 100 | — | В БУ обязательство уменьшается |

| 19.04 | 76.07.2 | 20 | — | Учитывается НДС |

| 76.07.1 | 76.07.9 | 20 | — | В БУ обязательство уменьшается |

В конце месяца при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 4.

Таблица 4. Проводки при выполнении регламентных операций

| Дебет | Кредит | БУ | НУ | Примечание |

| 26 | 02.03 | 84 | — | Начисление амортизации в БУ |

| 26 | 01.К | — | 100 | Признание в НУ арендных платежей |

| 91.02 | 76.07.5 | 30 | — | Начисление процентных расходов в БУ |

Детальный расчет расходов приведен в справках-расчетах:

-

Признание расходов по ОС, поступившим в аренду;

-

Начисление процентных расходов.

По истечении двух лет обязательство по аренде полностью погашается, поэтому сальдо на счете 76.07 должно обнулиться. В налоговом учете арендные платежи в полной сумме включаются в расходы. Об этом свидетельствует нулевое сальдо на счете 01.К.

ППА будет полностью самортизировано. Для списания ППА следует использовать стандартный документ учетной системы Списание ОС.

Переход арендатора на применение ФСБУ 25/2018

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики отражаются по выбору организации:

-

ретроспективно – как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни (п. 49 ФСБУ 25/2018);

-

в упрощенном порядке. Для этого по каждому договору аренды на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно признать ППА и обязательство по аренде с отнесением разницы на нераспределенную прибыль (п. 50 ФСБУ 25/2018).

Кроме того, в стандарте предусмотрены дополнительные упрощения, связанные с переходом на ФСБУ 25/2018:

-

можно не применять ФСБУ 25/2018 по договорам аренды, которые заканчиваются до конца года, начиная с отчетности за который применяется стандарт (п. 51 ФСБУ 25/2018);

-

организация с упрощенным учетом может принять решение о применении

ФСБУ 25/2018 только в отношении договоров аренды, исполнение которых начинается с 01.01.2022 (п. 52 ФСБУ 25/2018).

Начиная с версии 3.0.93 во всех вариантах поставки «1С:Бухгалтерии 8» поддерживается упрощенный порядок перехода на ФСБУ 25/2018.

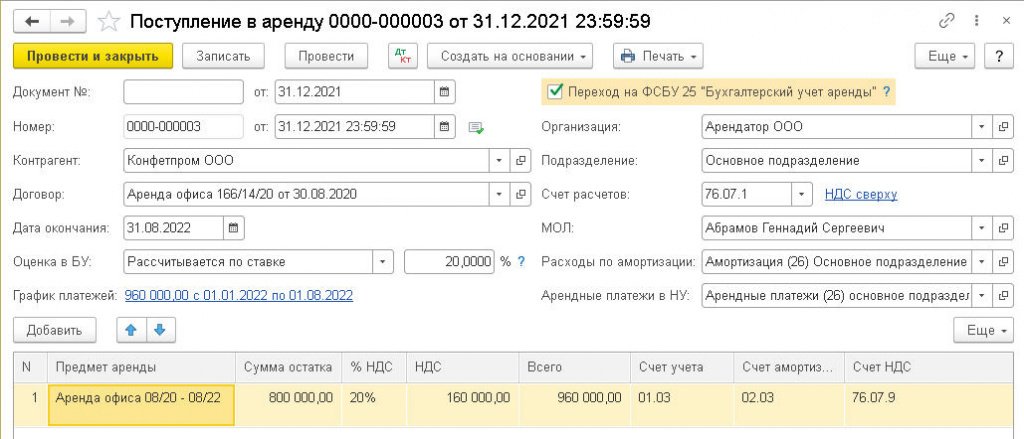

Изменим условия Примера 1.

Пример 2

Арендатор заключил с арендодателем договор аренды офиса на 2 года: с 31.08.2020 по 31.08.2022.

Переход на ФСБУ 25/2018 отражается в упрощенном порядке. Арендатор применяет ФСБУ 25/2018 в том числе по договорам аренды, которые заканчиваются до 2022 года. Остальные условия не меняются.

Для перехода на ФСБУ 25/2018 в упрощенном порядке арендатору необходимо ввести остатки по договорам аренды, переходящим на 2022 год.

Рассчитаем сумму арендной платы за период с января по август 2022 года:

120 тыс. руб. х 8 мес. = 960 тыс. руб. (в т.ч. НДС 20%).

Создадим документ Поступление в аренду, датированный 31.12.2021 (рис. 6).

Рис. 6. Переход на ФСБУ 25/2018

Программа понимает, что введен документ, датированный концом года, предшествующего 2022 году, то есть году, с которого будет применяться новый стандарт. Поэтому в правой верхней части шапки документа появляется установленный по умолчанию флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

В табличной части документа в поле Предмет аренды следует указать новое ППА, предварительно добавив его в справочник Основные средства. В поле Сумма остатка указываем остаток обязательства по аренде – остаток арендных платежей без НДС (800 тыс. руб.).

В «1С:Бухгалтерии 8 КОРП» потребуется указать способ оценки приведенной стоимости обязательства по аренде, процентную ставку и заполнить график оставшихся платежей. В графике платежей итоговая сумма, указанная в строке Всего платежей, должна соответствовать сумме, указанной в поле Всего (960 тыс. руб.).

При проведении документа формируются только записи регистров подсистемы учета основных средств. Бухгалтерские проводки будут сформированы позднее – при выполнении отдельной регламентной операции Переход на ФСБУ 25, входящей в обработку Закрытие месяца за декабрь 2021 года. Эту регламентную операцию следует выполнять только после формирования и сохранения бухгалтерской (финансовой) отчетности за 2021 год.

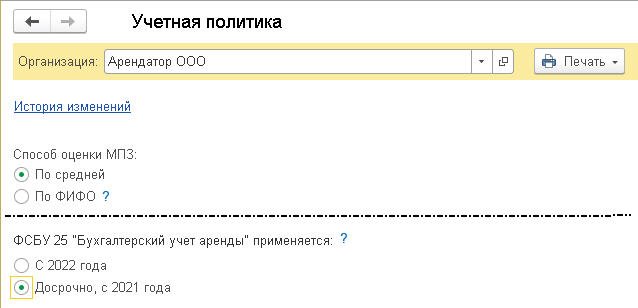

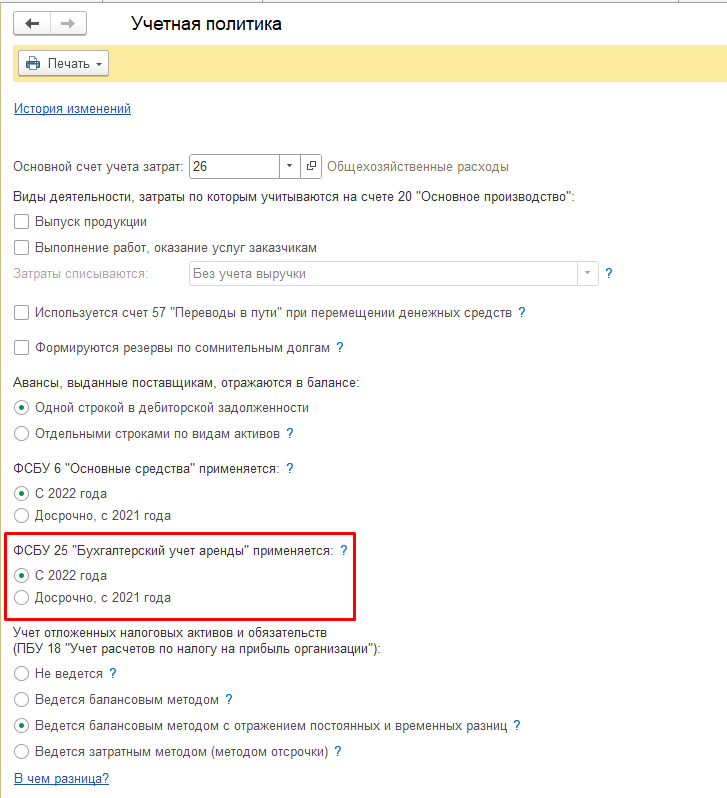

Если организация хочет применять ФСБУ 25/2018 досрочно, с 2021 года, то в настройках учетной политики переключатель ФСБУ 25 “Бухгалтерский учет аренды” применяется следует установить в соответствующее положение (рис. 7).

Рис. 7. Досрочный переход на ФСБУ 25/2018

В этом случае остатки по переходящим на 2021 год договорам аренды нам потребуется ввести концом 2020 года.

В следующих статьях мы продолжим рассматривать примеры применения ФСБУ 25/2018 в «1С:Бухгалтерии 8», в том числе упрощенный переход на новый стандарт, изменение условий договоров аренды и лизинга, выкуп (в том числе досрочный) предметов лизинга, альтернативные способы оценки приведенной стоимости обязательства по аренде, а также другие ситуации, связанные с учетом аренды по новым правилам.

Что изменилось в учете арендодателя

С началом применения ФСБУ 25/2018 арендодатель должен классифицировать объекты учета аренды (п.п. 24–26 ФСБУ 25/2018):

-

как объекты учета операционной аренды – если экономические выгоды и риски, обусловленные правом собственности на предмет аренды, несет арендодатель;

-

как объекты учета неоперационной (финансовой) аренды – если к арендатору переходят экономические выгоды и риски, обусловленные правом собственности арендодателя на предмет аренды. Лизинг – это всегда финансовая аренда.

Как организациям разделять в учете операционную и финансовую аренду, см. статью «Организации должны с отчетности 2022 года разделять в учете операционную и финансовую аренду: как построить работу».

В случае изменения договора аренды классификация объекта учета аренды пересматривается (п. 30 ФСБУ 25/2018).

Объекты учета операционной аренды при передаче их арендатору продолжают учитываться, как и раньше. То есть если предмет аренды учитывался в качестве основного средства, то он с баланса не списывается, а арендодатель просто регулярно признает доходы (п. 41–42 ФСБУ 25/2018).

Арендодатель с упрощенным учетом все объекты учета аренды может учитывать как операционную аренду, за исключением случаев, когда по договору аренды

предусмотрен выкуп предмета аренды (п. 28 ФСБУ 25).

Объекты учета неоперационной (финансовой) аренды учитываются следующим образом (п.п. 32–40 ФСБУ 25/2018):

-

на дату предоставления предмета аренды арендодатель признает в качестве актива инвестицию в аренду в размере ее чистой стоимости. При этом если предмет аренды учитывался в качестве актива, то он списывается с баланса;

-

чистая стоимость инвестиции в аренду увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей;

-

проценты по инвестиции в аренду признаются арендодателем в качестве доходов периода, за который они начислены;

-

чистая стоимость инвестиции в аренду проверяется на обесценение;

-

предмет неоперационной (финансовой) аренды при его возврате арендодателю принимается к бухгалтерскому учету в качестве актива, а оставшаяся чистая стоимость инвестиции в аренду списывается.

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики для арендодателя отражаются ретроспективно. При этом ретроспективный переход применяется только к неоперационной (финансовой) аренде, поскольку для операционной аренды в учете ничего не меняется.

Арендодатель может не применять новые правила по договорам аренды, которые заканчиваются до конца отчетного года, начиная с которого применяется стандарт (п. 51 ФСБУ 25/2018). А арендодатель с упрощенным учетом может принять решение о применении ФСБУ 25/2018 только по договорам аренды, исполнение которых начинается с 01.01.2022 (п. 52 ФСБУ 25/2018).

Учет неоперационной (финансовой) аренды будет поддержан в специализированных решениях. Следите за новостями на нашем сайте.

В «1С:Бухгалтерии 8» арендодатель может вести учет операционной аренды. Для этого в настройках функциональности на закладке Основные средства следует включить флаг Сдача в аренду.

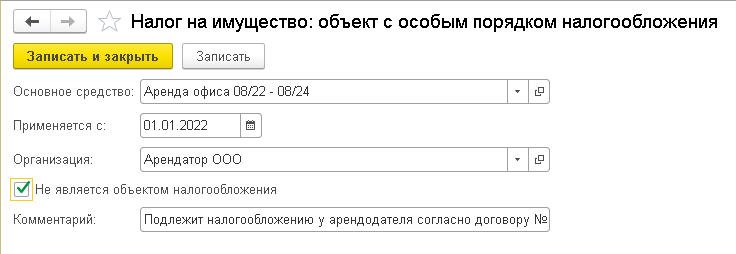

ФСБУ 25/2018: кто платит налог на имущество

Объектом обложения налогом на имущество организаций признается недвижимое имущество, которое учитывается на балансе организации в качестве объектов основных средств, если налоговая база в отношении такого имущества определяется как его среднегодовая стоимость (пп. 1 п. 1 ст. 374, п. 1 ст. 375 НК РФ).

Поскольку у арендатора объект недвижимости в форме ППА учитывается в составе основных средств, то он должен включаться в базу по налогу на имущество.

При этом может возникнуть ситуация, когда эта же недвижимость учитывается в составе основных средств и у арендодателя (например, если он вправе применять упрощенный учет и все объекты учета аренды учитывает как операционную аренду). В этом случае налогоплательщиком признается арендодатель.

Минфин России разъяснил порядок уплаты налога на имущество организаций по арендуемым помещениям (см., например, письма от 26.12.2019 № 03-05-05-01/102068, от 21.01.2020 № 03-05-04-01/2993, от 26.11.2020 № 03-05-05-01/103153).

Во избежание двойного налогообложения в договоре аренды должно быть зафиксировано, что объект аренды учитывается арендодателем на балансе в составе основных средств и включается в налоговую базу при исчислении налога на имущество организаций у арендодателя. В этом случае арендатор не платит налог на имущество.

По недвижимости, облагаемой по кадастровой стоимости, налог на имущество всегда уплачивает собственник имущества, то есть арендодатель (пп. 2 п. 1 ст. 374 НК РФ). Полагаем, что эта информация также должна быть отражена в договоре аренды.

В «1С:Бухгалтерии 8» основные средства в форме ППА, учтенные на счете 01 и относящиеся к недвижимости (то есть для которых включен флаг Недвижимое имущество в карточке основного средства), по умолчанию включаются в расчет налога на имущество организаций. Если по договору аренды налог на имущество уплачивает арендодатель, то арендатор должен исключить соответствующее ППА из налогооблагаемой базы. Для этого в настройках налогов и отчетов из раздела Налог на имущество по гиперссылке Объекты с особым порядком налогообложения следует перейти в список объектов с особым порядком налогообложения и создать новую запись регистра, где указать, что арендованная недвижимость не является объектом налогообложения (рис. 8).

Рис. 8. Настройки по налогу на имущество

От редакции. В 1С:Лектории 21.01.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»» с участием Приображенской В.В., к.э.н., советника Минфина РФ. 01.04.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии»» с участием эксперта 1С. Видеозаписи лекций доступны для просмотра на сайте 1С:ИТС.

С 2022 года вступает в силу новый стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды». Применение данного стандарта является обязательным с 2022 года.

Главной особенностью нового ФСБУ является введение нового вида актива – Право пользования активом (ППА). Арендодатель передает актив арендатору, а тот в свою очередь признает данный актив (предмет аренды) в качестве Права пользования активом (ППА), одновременно с признанием ППА происходит признание обязательств по аренде.

Переход на ФСБУ 25/2018 может быть осуществлен двумя способами:

— Ретроспективно

1. Необходимо пересчитать показатели отчетности за 2020 и 2021 годы, которые имеют отражение в отчетности за 2022 год, таким образом, как если бы Стандарт применялся с момента признания активов (данный вариант не реализован в 1С).

2. Пересчет показателей отчетности за прошлые года не производится. Право пользования активом (ППА) и обязательств по аренде (ОА) признаются на конец 2021 года. Образовавшиеся разницы относятся на нераспределенную прибыль (упрощенный способ).

— Перспективно

1. Корректировок не проводится, стандарт применяется только дня новых договоров аренды (лизинга). Данный способ имеют право использовать организации, применяющие упрощенные способы ведения учета.

2. Данный способ также применим к договорам аренды, которые заканчиваю свое действие до применения стандарта (до 01.01.2022)

Согласно п. 13 нового Стандарта ППА признается по фактической стоимости, которая состоит из:

Перед переходом на новый Стандарт необходимо проанализировать все договоры, которые предусматривают передачу объектов бухгалтерского учета за плату во временное пользование, к таким договорам применим ФСБУ 25/2018, кроме договоров, срок которых истекает до конца 2022 года.

Также необходимо обратить внимание на следующий момент, организация должна применять новый Стандарт к предметам аренды если одновременно не выполняются следующие условия:

-

в договоре не указан переход права собственности на арендуемый актив к арендатору, а также нет возможности выкупить его у арендодателя по цене, которая ниже справедливой стоимости на дату выкупа;

-

арендуемый объект не предполагается предоставлять в субаренду.

Справедливой стоимостью считается сумма, которую заплатил арендодатель при приобретении предмета аренды(лизинга) у поставщика.

ФСБУ 25/2018 не применяется если:

-

по условиям договора срок аренды менее 12 месяцев;

-

стоимость предмета аренды ниже 300 000 руб. (без учета износа);

-

арендатор применяет упрощенные способы ведения учета.

В таком случае, суммы арендных платежей должны быть признаны в качестве расхода в течении всего срока аренды равномерно.

Порядок определения стоимости ППА и ОА

Стоимость права пользования активом равна справедливой стоимости предмета аренды. Стоимость ППА отражается на 01 счете.

Стоимость обязательств по аренде складывается из суммы будущих арендных(лизинговых) платежей на дату оценки, определяемая путем дисконтирования их номинальной величины по ставке, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если такую ставку определить невозможно, то применяется ставка, по которой у арендатора есть возможность привлечь заемные средства на срок, равный сроку аренды. Стоимость ОА отражается на 76 счете.

Стоимость ППА погашается через начисление амортизации, за исключением активов, которые не амортизируются. Сток полезного использования не может быть больше срока аренды, за исключением тех случаев, когда предполагается переход права пользования активом к арендатору.

После признания, величина обязательств по аренде увеличивается на сумму начисляемых процентов (обязательства по аренде * процентную ставку) и уменьшается на сумму уплаченных арендных платежей.

В программе 1С:Бухгалтерия предприятия реализована возможность перехода на стандарт ФСБУ 25/2018 с релиза 3.0.93. Переход может быть осуществлен как с 2022 года, так и досрочно, с 2021 года.

Для начала необходимо проверить настройки функциональности программы (Главное – Функциональность – Основные средства). На вкладке «Основные средства» должен быть установлен флаг «Права пользования предметами аренды»

Далее необходимо определить дату применения Стандарта, с 2022 года или досрочно, с 2021 года и установить соответствующий переключатель в настройка учетной политики (Главное – Учетная политика)

В программе предусмотрен ряд счетов для учета ППА и ОА:

| Счет | Название | Пояснение |

| 01.03 | «Арендованное имущество» | Учет ППА в качестве ОС |

| 02.03 | «Амортизация арендованного имущества» | Учет начисленной амортизации |

| 01.К | «Корректировка стоимости арендованного имущества» | Учет расходов в виде арендных платежей в целях налогообложения прибыли |

| 76.07 | «Расчеты по аренде» | Расчеты с арендодателем |

| 76.07.1 | «Арендные обязательства» | Отражение стоимости АО (вместе с НДС) |

| 76.07.2 | «Задолженность по арендным платежам» | Начисление и оплата арендных платежей |

| 76.07.5 | «Проценты по аренде» | Отражение начисленных процентов по арендным платежам |

| 76.07.9 | «НДС по арендным обязательствам» | Отражение всей суммы НДС, предъявленного арендодателем |

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Разберем процесс отражения арендованного имущества в программе 1С:Бухгалтерия предприятия на примере двух договоров аренды.

Общая информация:

-

организация применяет ОСНО, учет отложенных налоговых активов и обязательств ведется балансовым методом с отражением постоянных и временных разниц.

-

применяет ФСБУ с 2022 года.

В январе 2022 года по договору аренды №1 организацией был арендован Автопогрузчик стоимостью 150 000 руб. Срок аренды составляет 1 год. Арендные платежи производятся ежемесячно по 9 000 руб. (в т.ч. НДС 1 500 руб.) с февраля 2022 года. Общая сумма арендных платежей составит 108 000 руб. (в том числе НДС 18 000 руб.)

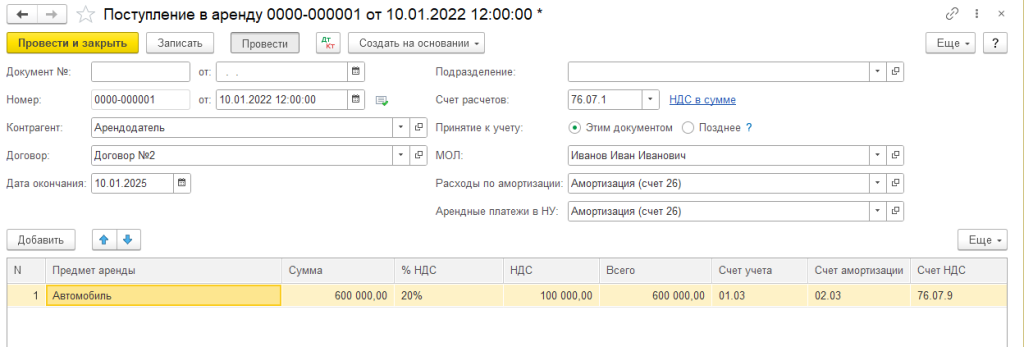

В январе 2022 года по договору аренды №2 организацией был арендован Автомобиль стоимостью 600 000 руб. Срок аренды составляет 3 года. Арендные платежи производятся ежемесячно по 15 000 руб (в т.ч. НДС 2 500 руб.) с февраля 2022 года. Общая сумма арендных платежей составит 540 000 руб. (в том числе НДС 90 000 руб.).

Рассмотрим по отдельности каждый договор.

Договор аренды №1

Срок аренды по договору не превышает 12 месяцев, сумма договора менее 300 000 руб. Согласно ФСБУ 25/2018 арендатор имеет право не признавать в бухгалтерском учете предмет аренды по данному договору в качестве ППА, признавая арендные платежи равномерно, в течении срока аренды (упрощенный вариант учета).

Отразим данный актив в программе 1С:БП.

В программе предусмотрен забалансовый счет 001 «Арендованные основные средства» для отражения активов, арендованных организацией.

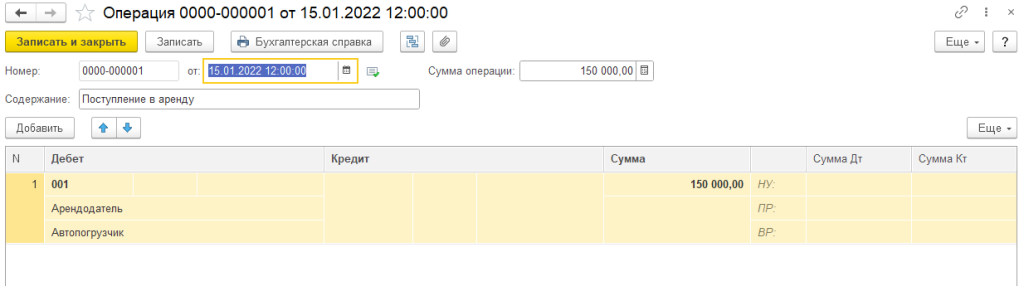

Отражение арендованного Автопогрузчика выполняется при помощи документа «Операция». В Дт счета 001 приходуем основное средство «Автопогрузчик».

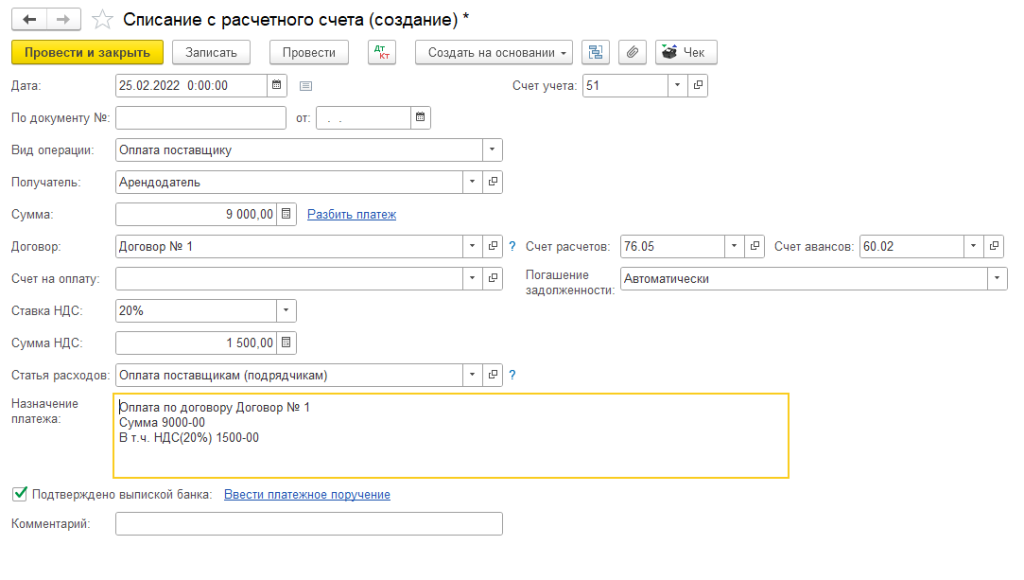

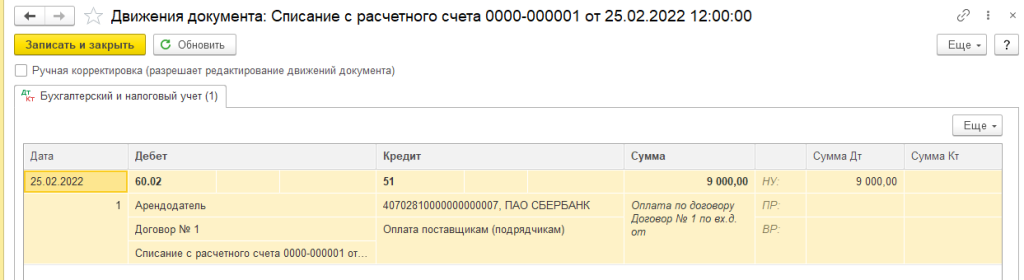

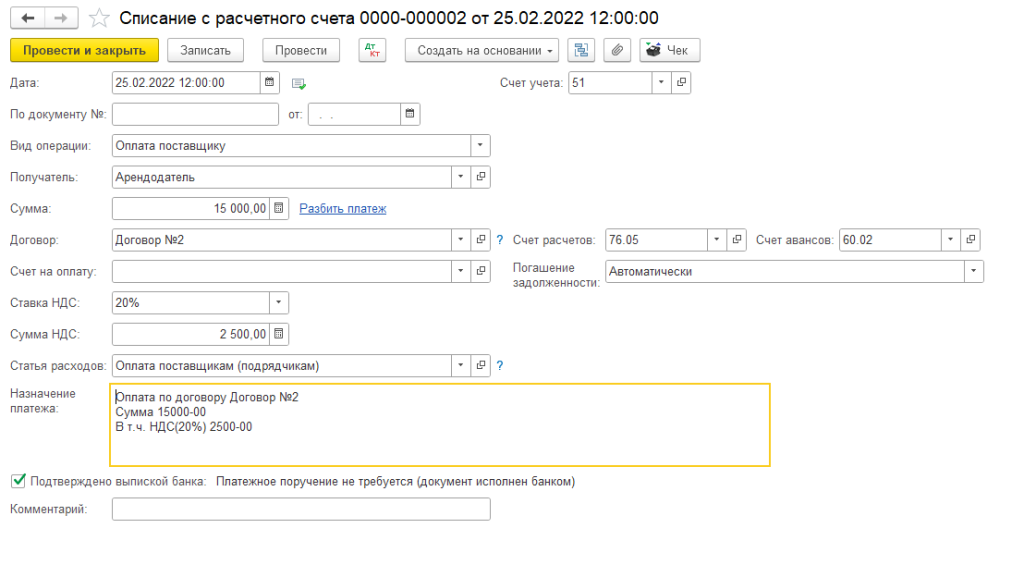

Ежемесячно необходимо перечислять сумму арендных платежей на счет арендодателя документом «Списание с расчетного счета» с видом операции «Оплата поставщику». Необходимо обратить внимание на счет расчетов с поставщиками, это должен быть счет 76.05 «Расчеты с прочими поставщиками и подрядчиками».

Проводки документа:

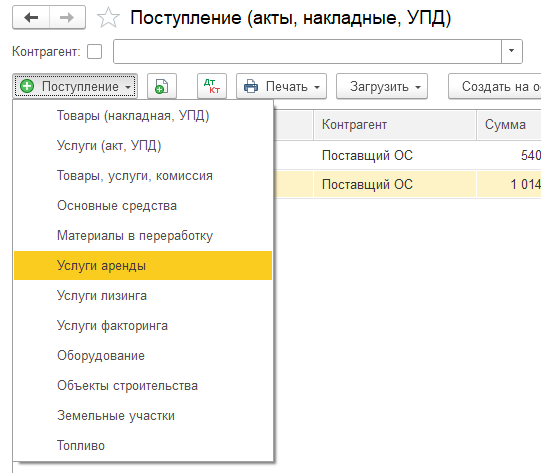

Начисление арендных платежей происходит документом «Поступление (акты, накладные, УПД) с видом операции «Услуги аренды»

При заполнении документа указываем арендодателя, договор аренды и настраиваем необходимые счета расчетов. Основным моментов в заполнении документа, который определяет вид аренды является реквизит «Способ учета», для нашего основного средства необходимо выбрать «Расходы (простая аренда)».

В табличной части выбираем услугу и вводим стоимость. Также зарегистрируем счет-фактуру.

Рассмотрим проводки документа:

Дт 76.05 Кт 60.02 – зачет аванса поставщику

Дт 26 Кт 76.05 – признание затрат в БУ и НУ

Дт 19.04 Кт 76.05 – сумма НДС предъявленного арендодателем

Договор аренды № 2

Предмет аренды по договору аренды №2 не может быть принят в упрощенном варианте. Автомобиль необходимо признать в качестве ППА.

В программе 1С:БП создадим документ «Поступление в аренду». В шапке документ укажем арендодателя, договор, дату окончания аренды. Также необходимо указать способ принятия к учету: этим документом или позднее. Если никаких дополнительных расходов не планируется регистрировать, то можно принять ППА сразу, этим способом мы и воспользуемся.

В табличную часть необходимо подобрать ОС, указать общую сумму арендных платежей.

На данном этапе есть возможность выполнить дисконтирование и заполнить график арендных платежей, однако данный функционал доступен только в конфигурации Бухгалтерия предприятия 3.0 версии КОРП.

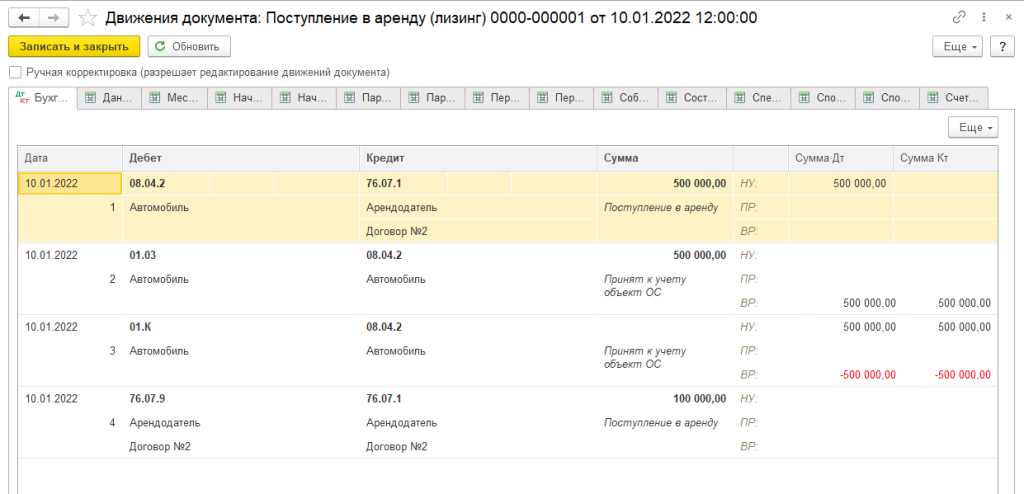

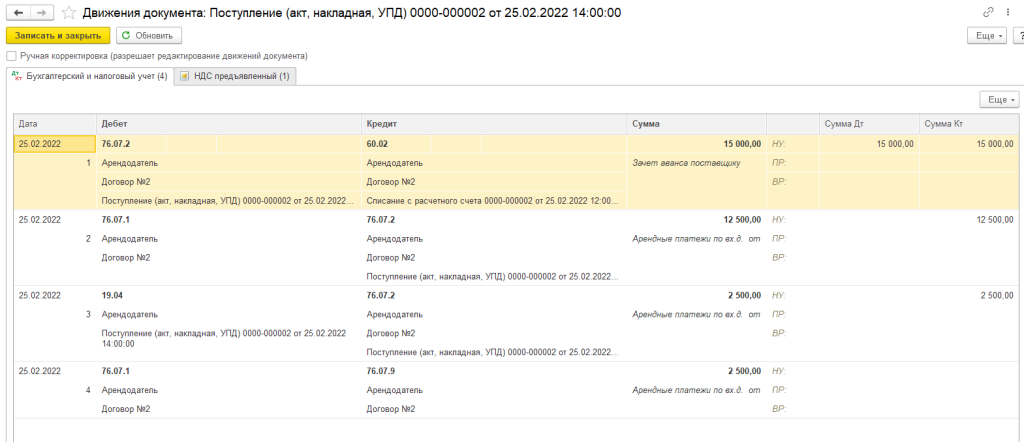

Рассмотрим проводки документа:

Дт 08.04.2 Кт 76.07.1 – учет стоимости арендных обязательств без НДС (в БУ и НУ)

Дт 01.03 Кт 08.04.2 – оприходование ППА (только в БУ)

Дт 01.К Кт 08.04.2 – оприходование суммы арендных платежей (только в НУ)

ДТ 76.09.9 Кт 76.07.1 – учет полной суммы НДС по договору

Разберем проводки принятия к учету подробнее.

В дебет счета 01.03 приходуется ППА только в БУ, так как в НУ такого объекта, как ППА не существует, в результате разности сумм в БУ и НУ образуются положительные временные разницы (ВР).

Суммы арендных платежей для целей НУ будут оприходованы в дебет счета 01.К, опять же, в результате разности сумм в БУ и НУ образуются отрицательные временные разницы.

Далее так же, как и для Договора аренды №1 необходимо каждый месяц перечислять арендные платежи документом «Списание с расчетного счета» с видом операции «Оплата поставщику» и начислять документом «Поступление: Услуги аренды».

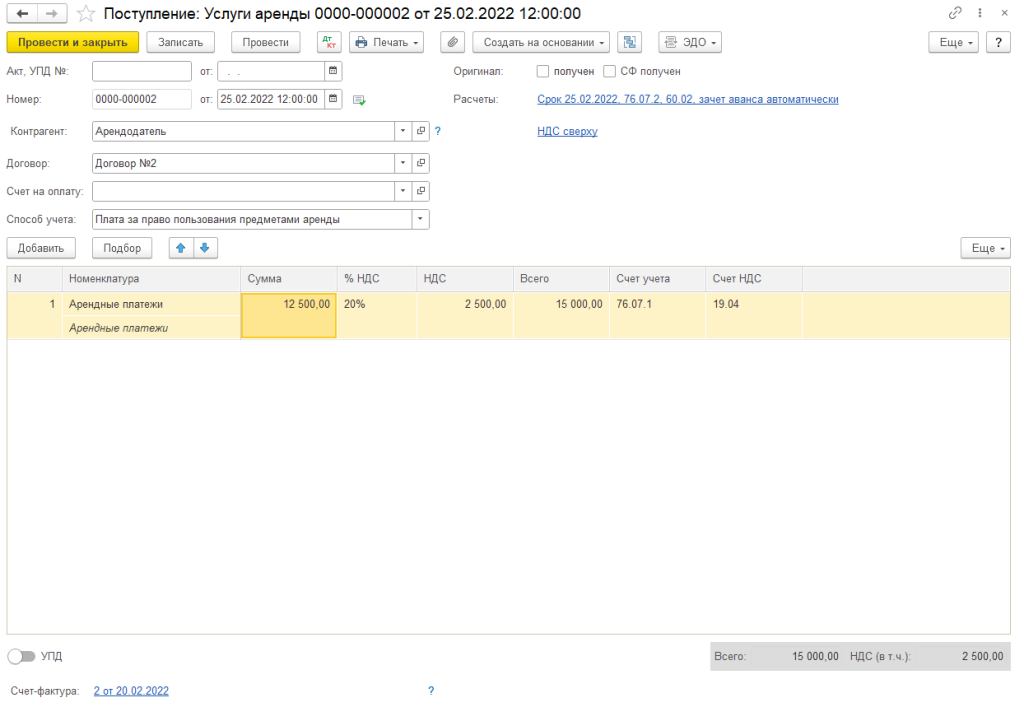

При заполнении документа «Поступление: Услуги аренды» в качестве способа учета необходимо выбрать «Плата за право пользования предметами аренды». В табличной части заполняем услугу и указываем стоимость. Регистрируем счет-фактуру.

Рассмотрим проводки документа:

Дт 76.07.2 Кт 60.02 – зачет аванса

Дт 76.07.1 Кт 76.07.2 – начислена задолженность по арендным платежам

Дт 19.04 Кт 76.07.2 – начислен НДС с арендных платежей

Дт 76.07.1 Кт 76.07.9 – зачет суммы предъявленного НДС

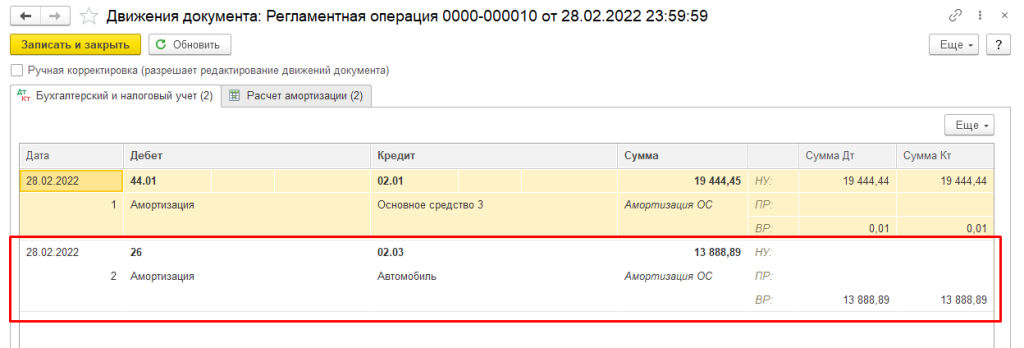

Со следующего месяца (февраля) на ППА будет начислена амортизация в рамках регламентной операции «Амортизация и износ ОС» в закрытии месяца.

Сумма амортизации составит:

500 000 / 36 мес. = 13 888,88 руб.

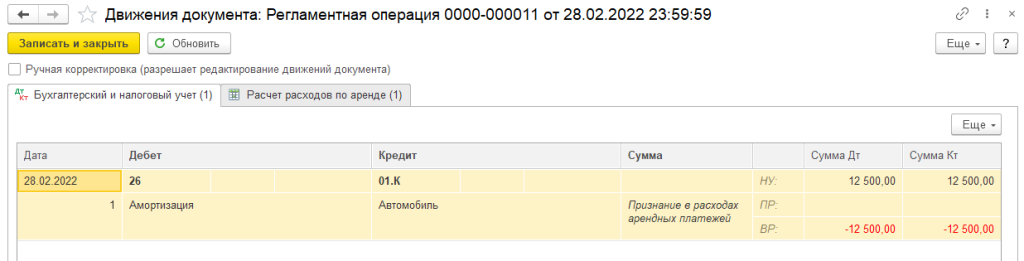

Регламентная операция «Амортизация и износ ОС» за февраль.

Обращаем внимание на то, что амортизация начислено только в бухгалтерском учете, что приводит к образованию временных разниц.

Также, в рамках закрытия месяца должна быть выполнена операция «Признание в НУ арендных платежей», которой происходит признание в затратах аренды в НУ а размере платежа

Регламентная операция «Признание в НУ арендных платежей» за февраль.

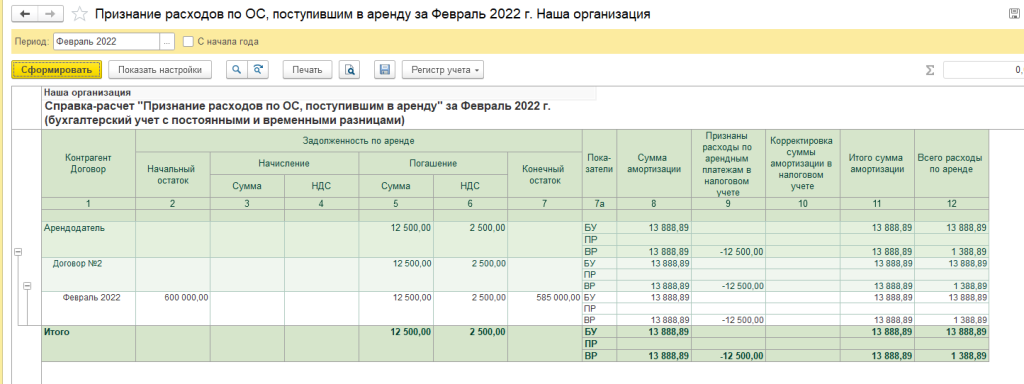

Нажав на данную регламентную операцию правой кнопкой мыши есть возможность сформировать справку-расчет «Признание расходов по ОС, поступившим в аренду». В справке представлена подробная информация о погашении задолженности как в БУ, так и в НУ.

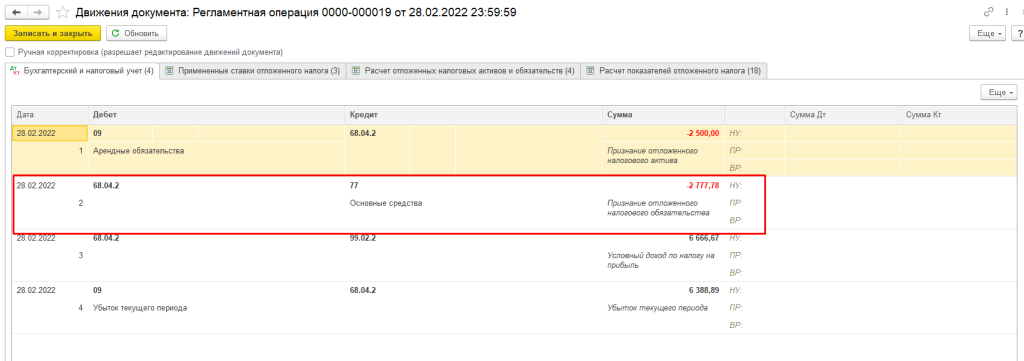

По итогу закрытия февраля стоимость ППА уменьшилась на сумму 13 888,88 руб. (сумма амортизации в БУ), соответственно происходит погашение ОНО.

Погашение ОНО = 13 888,88 * 20% = 2 777,78

Регламентная операция «Расчет отложенного налога по ПБУ 18» за февраль

Оборотно-сальдовая ведомость по счету 76.07 имеет следующий вид:

Арендные обязательства уменьшены на сумму платежа (счет 76.07.1)

НДС по арендным обязательствам уменьшены на сумму НДС с арендного платежа (счет 76.07.9)