| 913 | Обеспечение, полученное по размещенным средствам, и условные обязательства | ||||

| 91311 | Ценные бумаги, принятые в обеспечение по размещенным средствам | П | |||

| 91312 | Имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов | П | |||

| 91313 | Драгоценные металлы, принятые в обеспечение по размещенным средствам | П | |||

| 91314 | Ценные бумаги, полученные по операциям, совершаемым на возвратной основе | П | |||

| 91315 | Выданные банковские гарантии и поручительства | П | |||

| 91317 | Условные обязательства кредитного характера, кроме выданных гарантий и поручительств | П | |||

| 91318 | Условные обязательства некредитного характера | П | |||

| 91319 | Неиспользованные лимиты по выдаче банковских гарантий | П | |||

| 11 | Итого по счету N 913 | ||||

| 914 | Активы, переданные в обеспечение по привлеченным средствам, и условные требования кредитного характера | ||||

| 91411 | Ценные бумаги, переданные в обеспечение по привлеченным средствам | А | |||

| 91412 | Имущество, переданное в обеспечение по привлеченным средствам, кроме ценных бумаг и драгоценных металлов | А | |||

| 91413 | Драгоценные металлы, переданные в обеспечение по привлеченным средствам | А | |||

| 91414 | Полученные независимые гарантии и поручительства | А | |||

| 91417 | Условные требования кредитного характера, кроме полученных гарантий и обязательств | А | |||

| 91418 | Номинальная стоимость приобретенных прав требования | А | |||

| 91419 | Ценные бумаги, переданные по операциям, совершаемым на возвратной основе | А | |||

| 12 | Итого по счету N 914 | ||||

| 915 | Арендные операции | ||||

| 91501 | Основные средства, переданные в аренду | А | |||

| 91502 | Другое имущество, переданное в аренду | А | |||

| 91506 | Имущество, переданное в финансовую аренду | А | |||

| 91507 | Основные средства, полученные по договорам аренды | П | |||

| 91508 | Другое имущество, полученное по договорам аренды | П | |||

| 13 | Итого по счету N 915 | ||||

| 14 | Итого по разделу 5 |

(Приводится фрагмент статьи. Полную версию читайте в журнале)

Терминология вопроса

Согласно положениям Гражданского кодекса РФ банковская гарантия представляет собой один из способов обеспечения исполнения обязательств, но при этом имеет самостоятельный характер и не зависит от основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство.

Определимся в терминах, применяемых в настоящей статье.

Банковская гарантия — письменное обязательство банка-гаранта, предусматривающее осуществление платежа в пользу бенефициара при получении от последнего требования, предъявленного в соответствии с условиями гарантии.

Бенефициар — юридическое или физическое лицо, в пользу которого выдана банковская гарантия.

Банк-гарант, гарант — кредитная организация, выдающая банковскую гарантию.

Договор — договор о предоставлении банковской гарантии, заключаемый банком с принципалом.

Покрытие — денежные средства, предоставленные принципалом, в качестве обеспечения в соответствии с заключенным банком договором о предоставлении банковской гарантии.

Принципал — юридическое или физическое лицо, в обеспечение обязательств которого банк-гарант выдает банковскую гарантию.

Счета для учета операций с банковскими гарантиями

Бухгалтерский учет операций по предоставлению банковских гарантий осуществляется в соответствии с Положением Банка России от 26.03.2007 № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

В Плане счетов бухгалтерского учета в кредитных организациях для отражения операций по предоставлению банковских гарантий выделены следующие счета:

315хх, 316хх «Прочие привлеченные средства кредитных организаций», «Прочие привлеченные средства банков-нерезидентов» (счета пассивные) — используются для учета перечисленного банком-принципалом покрытия в банк. Счета открываются в валюте перечисленного покрытия и в разрезе каждого договора.

324хх «Просроченная задолженность по предоставленным межбанковским кредитам, депозитам и прочим размещенным средствам» (счет активный) — используется для учета просроченной задолженности по предоставленным межбанковским кредитам, депозитам и прочим размещенным средствам с выделением счетов второго порядка по заемщикам — кредитным организациям и банкам-нерезидентам. Аналитический учет ведется в разрезе заемщиков и договоров.

32403 «Резервы на возможные потери» (счет пассивный) — используется для учета резервов на возможные потери по просроченным кредитам, депозитам и прочим размещенным средствам. Аналитический учет ведется в разрезе заемщиков и договоров.

42309–42315, 42609–42615 «Прочие привлеченные средства физических лиц», «Прочие привлеченные средства физических лиц — нерезидентов» (счета пассивные) — используются для учета принятого от принципала — физического лица покрытия по выданным банком-гарантом гарантиям. Счета открываются в валюте полученного покрытия и в разрезе каждого договора.

428хх–440хх «Прочие привлеченные средства» (счета пассивные) — используются для учета принятого от принципала, не являющегося кредитной организацией, покрытия по выданным банком-гарантом гарантиям. Счета открываются в валюте полученного покрытия и в разрезе каждого договора.

458хх «Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам» (счет активный) — используется для учета просроченной задолженности по предоставленным клиентам кредитам и прочим размещенным средствам. По счетам второго порядка просроченная задолженность учитывается по группам заемщиков. Аналитический учет ведется в разрезе заемщиков и договоров.

45818 «Резервы на возможные потери» (счет пассивный) — используется для учета резервов на возможные потери по просроченным кредитам и прочим размещенным средствам. Аналитический учет ведется в разрезе заемщиков и договоров.

47411 «Обязательства по уплате процентов» (счет пассивный) — используется для учета процентов, начисленных по счетам полученного покрытия. Счета открываются в валюте счета покрытия и в разрезе каждого договора.

47423 «Требования по прочим операциям» (счет активный) — используется для учета расчетов по начисленным комиссиям за выдачу банковских гарантий. Аналитический учет ведется в разрезе договоров.

47425 «Резервы на возможные потери» (счет пассивный) — используется для учета созданных в соответствии с нормативными актами Банка России резервов на возможные потери по условным обязательствам кредитного характера. Аналитический учет ведется в разрезе заемщиков и договоров.

47426 «Обязательства банка по уплате процентов» (счет пассивный) — используется для учета процентов, начисленных по счетам полученного покрытия. Счета открываются в валюте счета покрытия и в разрезе каждого договора.

60315 «Суммы, выплаченные по предоставленным гарантиям и поручительствам» (счет активный) — используется для учета сумм, уплаченных банком-гарантом бенефициару по выданной гарантии. Счета открываются в валюте платежа по гарантии и в разрезе каждой выданной гарантии.

60324 «Резервы на возможные потери» — используется для учета резервов на возможные потери по уплаченным бенефициару суммам по выданным гарантиям. Счета открываются в разрезе гарантий, по которым осуществлены гарантированные платежи.

70601 «Доходы» (счет пассивный), на котором открываются лицевые счета:

70601 (12301) «Комиссия, полученная за выдачу гарантии» для учета комиссии, полученной от принципала за выдачу гарантии;

70601 (16305) «Доходы от восстановления сумм резервов на возможные потери»;

70601 (17202) «Доходы прошлых лет, выявленные в отчетном году, по другим банковским операциям и сделкам».

70606 «Расходы» (счет активный), на котором открываются лицевые счета:

70606 (214хх) «Проценты, уплаченные по прочим привлеченным средствам»;

70606 (217хх) «Проценты, уплаченные по прочим привлеченным средствам клиентов — физических лиц», на которых отражаются проценты, уплаченные по счетам прочих привлеченных средств, на которых учитывается покрытие по выданным банком гарантиям;

70606 (25302) «Другие операционные расходы на отчисления в резервы на возможные потери».

91315 «Выданные гарантии и поручительства» (счет пассивный) — используется для учета обязательств кредитной организации по выданным гарантиям. Аналитический учет ведется в разрезе выданных гарантий.

91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам» (счет пассивный) — используется для учета ценных бумаг, принятых в залог по выданной гарантии. Аналитический учет ведется в разрезе каждого договора залога.

91312 «Имущество, принятое в обеспечение по размещенным средствам» (счет пассивный) — используется для учета имущества (кроме ценных бумаг), принятого в залог по выданной гарантии. Аналитический учет ведется в разрезе каждого договора залога.

91414 «Полученные гарантии и поручительства» (счет активный) — используется для учета полученных гарантий или поручительств по выданным гарантиям. Аналитический учет ведется в разрезе каждого договора гарантии/поручительства.

91801 «Задолженность по межбанковским кредитам, депозитам и прочим размещенным средствам, списанная за счет резервов на возможные потери».

91802 «Задолженность по кредитам и прочим размещенным средствам, предоставленным клиентам (кроме межбанковских), списанная за счет резервов на возможные потери» (счета активные) — используются для учета списанной за счет резерва задолженности принципала по осуществленным банком-гарантом гарантированным платежам. Аналитический учет ведется в разрезе каждого договора.

Бухгалтерский учет операций с банковскими гарантиями

Рассмотрим типовые проводки банка, проводящего операции по предоставлению банковских гарантий.

Выдача гарантии

Обязательства кредитной организации по выданной банковской гарантии отражаются в бухгалтерском учете следующей проводкой:

Дт 99998 «Счет для корреспонденции с пассивными счетами при двойной записи»

Кт 91315 «Выданные гарантии и поручительства».

В бухгалтерском учете гарантия отражается в день вступления гарантии в силу, указанный в гарантии, или при наступлении условия вступления гарантии в силу, указанного в гарантии.

Если условиями гарантии предусмотрено, что она вступает в силу с даты выдачи, то гарантия отражается в бухгалтерском учете в день передачи гарантии принципалу.

Оплата принципалом комиссии за выдачу гарантии производится в соответствии с тарифами банка следующими проводками.

В день вступления гарантии в силу либо в последний календарный день месяца либо в соответствии с условиями договора, заключенного с принципалом, оформляется проводка по начислению комиссионного вознаграждения банку за выдачу гарантии:

Дт 47423 «Расчеты по начисленным комиссиям за выдачу банковских гарантий»

Кт 70601 (12301) «Комиссия, полученная за выдачу гарантии».

Оплата комиссионного вознаграждения банку за выдачу гарантии может быть произведена в день поступления денежных средств на корреспондентский счет банка либо в день списания суммы покрытия со счета принципала. Данная операция оформляется следующей проводкой:

Дт корреспондентский счет, расчетный счет, текущий счет

Кт 47423 «Расчеты по начисленным комиссиям за выдачу банковских гарантий».

Создание резерва на возможные потери по выданным гарантиям

Обязательства банка по выданным банковским гарантиям, отраженные на внебалансовых счетах, подлежат резервированию на основании профессионального суждения о категории качества в порядке, предусмотренном Положением Банка России от 20.03.2006 № 283-П.

Бухгалтерский учет формирования резерва на возможные потери осуществляется следующим образом:

Дт 70606 (25302) «Другие операционные расходы на отчисления в резервы на возможные потери»

Кт 47425 «Резервы на возможные потери по выданным гарантиям».

Проводка формируется в день постановки выданной гарантии на внебалансовый учет/в дату переклассификации элемента расчетной базы резерва в более высокую категорию качества.

Восстановление (уменьшение) резерва на возможные потери осуществляется следующей проводкой, которая формирутся в день списания (частичного списания в случае проведения платежа) гарантии с внебалансового учета/в день переклассификации элемента расчетной базы резерва в более низкую категорию качества:

Дт 47425 «Резервы на возможные потери по выданным гарантиям»

Кт 70601 (16305) «Доходы от восстановления сумм резервов на возможные потери».

Изменение предела ответственности

Если договор о предоставлении банковской гарантии (далее — договор) предусматривает уменьшение предела ответственности по гарантии, то при изменении предела ответственности банка по выданной гарантии в дату уменьшения суммы выданной гарантии производится проводка по уменьшению суммы гарантии:

Дт 91315 «Выданные гарантии и поручительства»

Кт 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Учет обеспечения и покрытия

При выдаче гарантии согласно условиям заключенного с принципалом договора банк может принять покрытие в виде денежных средств или обеспечение в виде залога ценных бумаг, имущества, драгоценных металлов и другого имущества.

Если договор предусматривает перечисление принципалом в банк покрытия по выданной банком гарантии, то бухгалтерский учет поступивших денежных средств осуществляется на счетах по учету прочих привлеченных средств главы А Плана счетов бухгалтерского учета в кредитных организациях следующим образом:

Дт корреспондентский счет, расчетный счет, текущий счет

Кт 428хх–440хх «Прочие привлеченные средства»

Кт 42309–42315 «Прочие привлеченные средства физических лиц», 42609–42615 «Прочие привлеченные средства физических лиц — нерезидентов»

Кт 315хх «Прочие привлеченные средства от кредитных организаций», 316хх «Прочие привлеченные средства от банков-нерезидентов».

Проводка формируется в день поступления денежных средств на корреспондентский счет банка либо в день списания суммы покрытия со счета принципала.

Обеспечение в форме залога векселей, ценных бумаг и иных видов обеспечения отражается на соответствующих внебалансовых счетах главы В Плана счетов бухгалтерского учета в кредитных организациях в соответствии с требованиями Банка России.

Обеспечение, представленное в виде залога имущества в сумме оценочной стоимости предмета залога, указанной в договоре залога, отражается на внебалансовых счетах следующей проводкой:

Дт 99998 «Счета для корреспонденции с пассивными счетами при двойной записи»

Кт 91312 «Имущество, принятое в обеспечение по размещенным средствам».

Обеспечение в виде залога ценных бумаг на сумму оценочной стоимости ценных бумаг, указанной в договоре залога, отражается проводкой:

Дт 99998 «Счета для корреспонденции с пассивными счетами при двойной записи»

Кт 91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам».

Отражение в бухгалтерском учете суммы предоставленного обеспечения в виде гарантии или поручительства в соответствии с договором гарантии или поручительства оформляется проводкой:

Дт 91414 «Полученные гарантии и поручительства»

Кт 99999 «Счет для корреспонденции с активными счетами при двойной записи».

Возврат части покрытия в случае уменьшения предела ответственности по гарантии осуществляется следующими проводками в дату уменьшения суммы выданной гарантии:

Дт 315хх «Прочие привлеченные средства от кредитных организаций», 316хх «Прочие привлеченные средства от банков-нерезидентов»

Дт 42309–42315 «Прочие привлеченные средства физических лиц», 42609–42615 «Прочие привлеченные средства физических лиц — нерезидентов»

Дт 428хх–440хх «Прочие привлеченные средства»

Кт корреспондентский счет, расчетный счет, текущий счет.

Если условиями подписанного договора с принципалом либо других договоров, направленных на минимизацию рисков банка по выданной гарантии, на сумму размещенного покрытия предусмотрено начисление процентов, то осуществляются следующие проводки:

Дт 70606 (214хх) «Проценты, уплаченные по прочим привлеченным средствам»

Кт 47426 «Обязательства банка по уплате процентов по счету покрытия»

или

Дт 70606 (217хх) «Проценты, уплаченные по прочим привлеченным средствам клиентов — физических лиц»

Кт 47411 «Обязательства по уплате процентов».

Данные проводки оформляются в последний рабочий день месяца (если другая периодичность начисления процентных доходов не установлена учетной политикой кредитной организации).

Проценты на сумму размещенного покрытия начисляются со дня, следующего за днем внесения соответствующей суммы покрытия на счет учета покрытия, по день, определенный договором с принципалом включительно. При расчете суммы причитающихся процентов количество дней в году принимается равным 365(366) по договорам, заключенным с принципалами в соответствии с законодательством Российской Федерации. В договорах, заключаемых с принципалами — нерезидентами Российской Федерации в соответствии с законодательством страны их пребывания, может указываться любая согласованная сторонами база начисления процентов (360, 365 или 366 дней).

Выплата принципалу процентов, начисленных на сумму покрытия, осуществляется следующим образом. В день выплаты, определенный соответствующим договором, необходимо произвести доначисление процентов по счету покрытия в соответствии с предыдущей проводкой. Далее осуществляются следующие бухгалтерские проводки:

Дт 47426 «Обязательства банка по уплате процентов по счету покрытия» или

Дт 47411 «Обязательства по уплате процентов»

Кт корреспондентский счет, расчетный счет, текущий счет.

Выплата по гарантии

Если банк осуществляет выплаты денежных средств в пользу бенефициара по выданной гарантии, то учет этих сумм осуществляется следующим образом:

Дт 60315 «Суммы, выплаченные банком по предоставленным гарантиям»

Кт корреспондентский счет, расчетный счет, текущий счет.

Одновременно с предыдущей проводкой или в дату снятия гарантии с внебалансового учета осуществляется списание обязательства по гарантии:

Дт 91315 «Выданные гарантии и поручительства»

Кт 99998 «Счета для корреспонденции с пассивными счетами при двойной записи».

Списание обязательства по гарантии оформляется на сумму гарантии или в части произведенной оплаты.

Согласно ст. 378 ГК РФ обязательство гаранта перед бенефициаром по гарантии прекращается:

1) уплатой бенефициару суммы, на которую выдана гарантия;

2) окончанием определенного в гарантии срока, на который она выдана;

3) вследствие отказа бенефициара от своих прав по гарантии и возвращения ее гаранту;

4) вследствие отказа бенефициара от своих прав по гарантии путем письменного заявления об освобождении гаранта от его обязательств.

При этом прекращение обязательства гаранта по основаниям, указанным в подп. 1, 2 и 4, не зависит от того, возвращена ли ему гарантия.

Таким образом, обязательство по предоставленной гарантии списывается с внебалансового учета в следующих случаях, в зависимости от того, какое из обстоятельств наступит ранее:

— в конце операционного дня, указанного в гарантии как дата окончания действия гарантии;

— в день возврата оригинала гарантии в распоряжение гаранта;

— в день получения копии гарантии с отметкой бенефициара о прекращении обязательств по гарантии;

— в день получения письменного уведомления от бенефициара о прекращении обязательств гаранта по гарантии;

— в день полного исполнения гарантом обязательств по гарантии;

— в день получения документов, предъявление которых удовлетворяет условиям прекращения обязательств по гарантии.

Списание обеспечения

В день снятия гарантии с учета осуществляется снятие с учета обеспечения по гарантии при условии отсутствия неисполненных обязательств принципала по договору.

Списание обеспечения в виде имущества в сумме остатка по счету 91312:

Дт 91312 «Имущество, принятое в обеспечение по размещенным средствам»

Кт 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Списание обеспечения в виде залога ценных бумаг в сумме остатка по счету 91311:

Дт 91311 «Ценные бумаги, принятые в обеспечение по размещенным средствам»

Кт 99998 «Счет для корреспонденции с пассивными счетами при двойной записи».

Списание предоставленных гарантий или поручительств в сумме остатка по счету 91414:

Дт 99999 «Счет для корреспонденции с активными счетами при двойной записи».

Кт 91414 «Полученные гарантии и поручительства».

В случае реализации банком прав по договору залога/гарантии/поручительства списание обеспечения по выданной гарантии осуществляется в дату получения исполнения по договору залога/гарантии/поручительства соответственно.

Создание резерва на возможные потери по гарантийным операциям

Суммы, уплаченные кредитной организацией бенефициару по банковским гарантиям, признаются ссудами в целях Положения Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (далее — Положение № 254-П). Поэтому по ним следует создавать резерв на возможные потери на основании профессионального суждения о категории качества в порядке, предусмотренном указанным Положением:

Дт 70606 (25302) «Другие операционные расходы на отчисления в резервы на возможные потери»

Кт 60324 «Резервы на возможные потери по гарантийным операциям».

Проводка оформляется в дату осуществления платежа бенефициару по банковской гарантии.

А.В. Осипова-Еремина, ОАО Банк ЗЕНИТ, Управление методологии бухгалтерского учета, заместитель начальника отдела методологической поддержки филиалов

Принципал, гарант, бенефициар — распределение прав и обязанностей при оформлении банковской гарантии

Банковская гарантия представляет собой письменное обещание кредитного учреждения заплатить компании (банку или иному кредитному учреждению) по договору, кредиту или долговой ценной бумаге за третью сторону, не выполнившую своих обязательств.

Банковская гарантия используется в коммерческой деятельности как инструмент страхования рисков.

Три основных определения, используемых при расшифровке термина «банковская гарантия», представлены ниже:

Каждое из указанных лиц рассчитывает на определенные бонусы при оформлении банковской гарантии:

- бенефициар гарантированно получает оговоренную сумму при любом результате сделки (даже если условия договора не выполнены или выполнены не в полном объеме);

- гаранту выплачивается денежное вознаграждение за услугу по предоставлению гарантии (для него это источник дополнительного дохода);

- принципал допускается к выполнению работы по договору или получает желаемый актив.

Несмотря на то что принципал несет расходы по выплате комиссии по банковской гарантии, в некоторых случаях оформление такой гарантии — это единственная возможность получить долгосрочный и выгодный заказ.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учли банковскую гарантию в бухучете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

На основании каких документов банковская гарантия отражается в учете?

По нормам бухучета все отражаемые на счетах операции должны подтверждаться документами. При этом не имеет значения, балансовые счета при этом задействованы или забалансовые.

Исходя из норм гл. 23 ГК РФ принципал и гарант не обязаны оформлять банковскую гарантию отдельным договором. Однако банкиры не доверяют устной форме договоренностей и описывают нюансы отношений с принципалом в отдельном документе — договоре о выдаче банковской гарантии.

Такой договор обычно содержит все необходимые данные, по которым бенефициар может произвести записи в своем учете (сумма гарантии, срок действия и т. д.).

Гарантия может быть оформлена и в электронной форме. Она составляется в виде электронного документа, который имеет такую же юридическую силу, как и бумажный аналог. Документы подписываются электронной подписью, которая и придает электронному документу юридическую силу. При необходимости бумажный вариант электронной гарантии можно запросить у банка.

С налоговыми нюансами учета банковской гарантии вас познакомит материал «Не каждый банк может выступать гарантом перед налоговой».

Какими проводками банковская гарантия отражается в бухгалтерском учете, расскажем далее.

Факт получения/выдачи банковской гарантии в учете у принципала и бенефициара

Для учета стоимости банковской гарантии у бенефициара предусмотрен забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Списывается полученное обеспечение с забалансового учета по мере погашения задолженности. По каждому полученному обеспечению бенефициару необходимо вести аналитический учет.

По поводу отражения в бухучете банковской гарантии принципалом существует две позиции:

Позиция 1: принципал банковскую гарантию в своем учете не отражает.

Сторонники этой позиции объясняют свою точку зрения тем, что банковскую гарантию принципал:

- получает не для себя, а для бенефициара (своего кредитора);

- гарантию не выдает (ее выдает банк).

Следовательно, отсутствуют основания для применения принципалом забалансовых счетов 008 «Обеспечения обязательств и платежей полученные» и 009 «Обеспечения обязательств и платежей выданные» для учета банковской гарантии.

Позиция 2: принципалу необходимо отразить банковскую гарантию за балансом.

Такой подход позволяет:

- учесть факт смены кредитора при неисполнении обязательства принципалом (когда гарант становится кредитором вместо бенефициара);

- отражать дополнительные санкции, установленные по соглашению с гарантом (например, специальные неустойки за несвоевременное исполнение обязательств перед гарантом).

От того, насколько достоверна отражаемая на забалансовых счетах информация о банковской гарантии, зависит точность оценки внешними пользователями бухгалтерской отчетности состояния кредиторской задолженности принципала. Особое значение отражение в учете принципала банковской гарантии приобретает в том случае, если сделка крупная и подлежит раскрытию в бухгалтерской отчетности.

Критерии крупной сделки с разъяснениями вы найдете в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Проводки в учете бенефициара и принципала при неисполнении обязательства

Принципалу не всегда удается своевременно выполнить обязательства перед бенефициаром. В таком случае бенефициар может письменно потребовать у гаранта выплату неполученной по договору суммы.

После получения от бенефициара документов и рассмотрения его требования на соответствие условиям выданной гарантии гарант принимает решение о выплате долга принципала (ст. 374-375 ГК РФ).

После признания претензии гарантом бенефициар производит в учете следующие записи:

Банк сообщает принципалу:

- о прекращении гарантии;

- необходимости возмещения суммы, уплаченной банком бенефициару по гарантии.

Получив уведомление из банка, принципал в своем учете отражает регрессные требования банка. Какие используются проводки по оплате банковской гарантии, покажем на примере.

ООО «Гринвич» оформило банковскую гарантию сроком на 1 месяц, но за этот период не сумело выплатить продавцу ООО «Коррида» предусмотренную договором купли-продажи сумму 12 378 533 руб. Банк, погасивший это обязательство за ООО «Гринвич», потребовал от него возмещения уплаченной суммы.

В учете принципала появятся две проводки:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 60 | 76 | 12 378 533 | Признано регрессное требование банка |

| 76 | 51 | 12 378 533 | Погашено обязательство перед банком |

Пример проводок у бенефициара: получение и списание гарантии

Рассмотрим пример, помогающий бенефициару сориентироваться по основным проводкам в бухучете.

ООО «Трейдинг» закупило партию товаров стоимостью 1 693 461 руб. на условиях отсрочки платежа. Продавец ПАО «Поставка» затребовал в качестве обеспечения обязательства по оплате банковскую гарантию.

Проводки у бенефициара (ПАО «Поставка») после получения гарантии и поставки товара:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 008 | — | 1 693 461 | Отражена за балансом полученная банковская гарантия |

| 62 | 90 | 1 693 461 | Отгружен товар покупателю ООО «Трейдинг» |

Покупатель в обозначенный договором срок товар не оплатил. ПАО «Поставка» направило в банк письменное сообщение о необходимости уплаты долга принципала по банковской гарантии, приложив необходимые документы.

После рассмотрения документов и их проверки банк перечислил деньги по гарантии. В учете ПАО «Поставка» произведены следующие проводки:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 51 | 76 | 1 693 461 | Получены деньги от банка по гарантии |

| 76 | 62 | 1 693 461 | Погашен долг ООО «Трейдинг» |

| — | 008 | 1 693 461 | Списано обеспечение оплаты с забалансового учета |

Если бы покупатель вовремя погасил задолженность за товар, в учете бенефициара было бы значительно меньше бухгалтерских проводок. Всё ограничилось бы отражением и списанием полученного обеспечения на забалансовом счете.

Что влияет на порядок бухгалтерского учета оплаты комиссии за выдачу гарантии?

Выдача гарантии — это платная услуга. Комиссия кредитного учреждения за выдачу гарантии может устанавливаться по-разному:

- в твердой сумме;

- в процентах от суммы гарантии;

- иным способом.

Кроме того, гарант может устанавливать дополнительные условия оплаты комиссии по выдаче банковской гарантии. Он может потребовать от принципала уплатить комиссию единовременно всей суммой или выплачивать частями в течение срока действия гарантии.

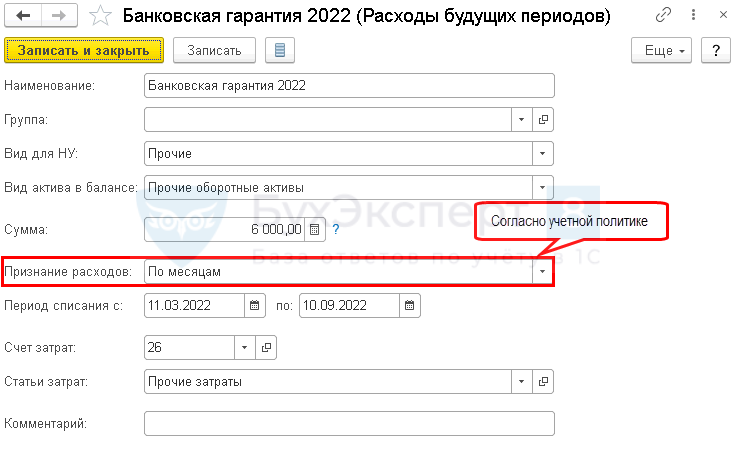

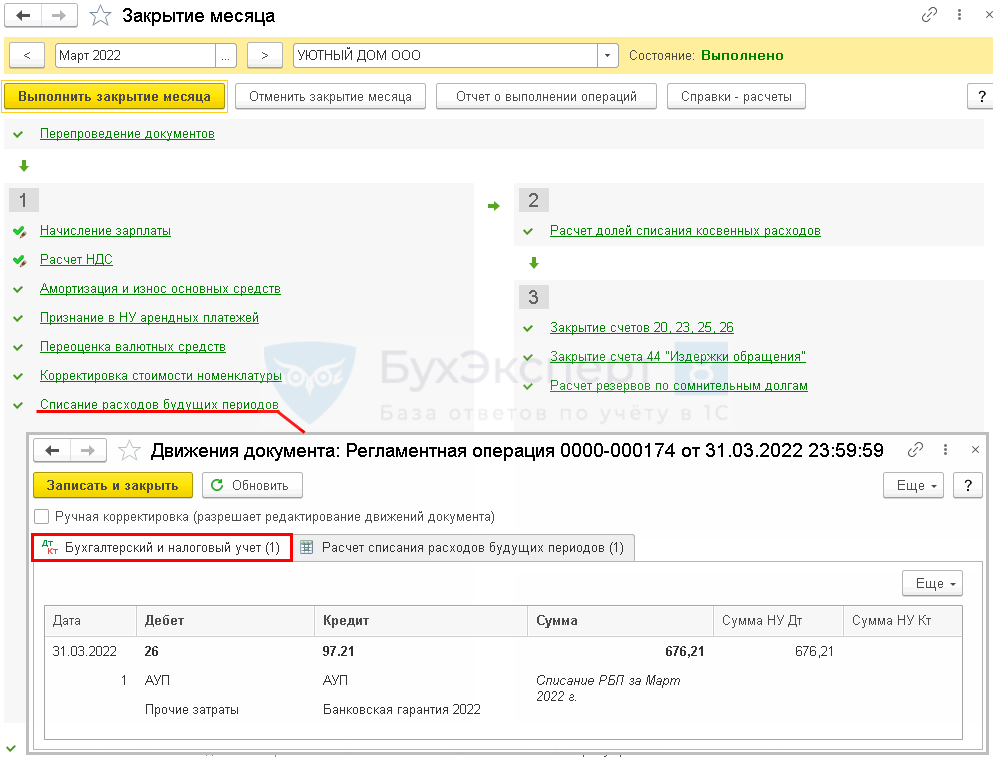

Всё это оказывает влияние не только на порядок бухгалтерского учета данного вида расходов, но и требует от принципала дополнительной проработки своей учетной политики (об этом расскажем в последующих разделах).

Что учесть при составлении учетной политики в 2020 году, узнайте в этой публикации.

Далее мы расскажем о нюансах бухгалтерского учета комиссии за выдачу банковской гарантии и проводках, применяемых для отражения данного вида расхода.

Два вида проводок для отражения комиссии по банковской гарантии при покупке имущества

Поставщик дорогостоящего оборудования или продавец здания может поставить обязательным условием при заключении договора с покупателем наличие банковской гарантии. В бухучете покупателя вознаграждение гаранту будет признаваться расходом. Однако учет этого расхода будет различным в зависимости от того, в какой момент он осуществлен: до постановки купленного имущества на учет или после него. В каждом случае применяется свой набор бухгалтерских проводок по отражении комиссии за выдачу банковской гарантии.

- Вознаграждение гаранту уплачено до того, как приобретенное имущество отразили на счетах бухучета.

Какие используются проводки по учету банковской гарантии у принципала в такой ситуации? Сумма вознаграждения гаранту включается в стоимость приобретенного актива, так как этот расход непосредственно связан с его приобретением (п. 6 ПБУ 5/01«Учет материально-производственных запасов», п. 8 ПБУ 6/01 «Учет основных средств»).

Для такого случая применяется следующий набор проводок:

Указанная учетная схема отражает проводки по оплате банковской гарантии и по ее отражению в составе кредиторской задолженности до момента перечисления денег принципалом.

ПАО «Современные технологии» планирует приобрести офисное здание стоимостью 150 364 199 руб. у ООО «Недвижимость+». В качестве обеспечения обязательств покупатель предоставил продавцу банковскую гарантию.

Условия предоставления гарантии:

- вознаграждение банку (4% от суммы сделки) — 6 014 568 руб. (150 364 199 руб. × 4%);

- срок действия гарантии — 1 месяц;

- порядок уплаты комиссии — единовременно всей суммой.

ПАО «Современные технологии» уплатило комиссию и выкупило у продавца недвижимость. В бухучете произведены записи:

| Бухгалтерские проводки | Сумма, руб. | Содержание операции | |

| Дебет | Кредит | ||

| 76 | 51 | 6 014 568 | Перечислена комиссия банку-гаранту |

| 08 | 76 | 6 014 568 | Сумма вознаграждения гаранту учтена в стоимости здания |

| 08 | 60 | 150 364 199 | Стоимость здания отражена в составе внеоборотных активов |

| 01 | 08 | 156 378 767 (150 364 199 + 6 014 568) | Здание учтено в составе основных средств принципала |

О нюансах налогового учета банковской гарантии рассказываем в этой статье.

- Гарантия выдана после того, как стоимость актива была сформирована.

Здесь нормы бухучета не позволяют учесть сумму вознаграждения гаранта в первоначальной стоимости актива. После того как учетная стоимость имущества сформирована, изменять ее не разрешается.

В такой ситуации признается прочий расход и производятся проводки:

Ситуация опасная, если вознаграждение гаранту, уплаченное до того, как первоначальная стоимость актива будет сформирована, будет учтено в составе прочих расходов. Это вызовет искажение величины налога на имущество, который рассчитывается по данным бухучета. Учитывая, что с 2019 года из налогооблагаемой базы исключается стоимость движимого имущества, неправомерное списание вознаграждения гаранту в составе прочих расходов исказит базу по налогу на имущество, если покупатель приобрел недвижимость.

Особенности учетной политики и проводки при отражении вознаграждения гаранту по договору займа

Расходы на оплату вознаграждения гаранту могут возникнуть у заемщика, когда оформление гарантии является одним из условий получения заемных средств. При таких обстоятельствах требуется учесть нормы ПБУ 15/2008 «Учет расходов по займам и кредитам»:

- по п. 7 расходы по займам относятся к прочим расходам;

- по п. 8 допускается равномерное признание допрасходов по займам в составе прочих расходов в течение периода действия договора займа.

Как заемщик будет списывать допрасходы по займам, он должен указать в своей учетной политике:

Какие проводки применяются в бухучете в таком случае, смотрите на рисунке ниже:

Какой бы способ отражения расходов по займам в виде вознаграждения гаранту ни выбрал заемщик, используемые при этом счета бухучета будут одинаковыми.

Банковская гарантия по госконтракту: какой вид расхода и как учесть?

Если для исполнения обязательств по госконтракту (или госзаказу) требуется получение банковской гарантии, суммы вознаграждений гаранту могут учитываться как:

- расход по обычным видам деятельности; или

- прочий расход.

Учитывать вознаграждение гаранту единовременно или постепенно, зависит от вида обязательств компании, обеспечиваемых гарантией:

Корреспонденция счетов для учета вознаграждения гаранту аналогична вышеописанным:

С нюансами заключения и исполнения государственных контрактов вас познакомят материалы нашего сайта:

- «Заключение контракта без лимитов бюджетных обязательств»;

- «Правомерно ли уплачивать ЕНВД при реализации товаров по государственным и муниципальным контрактам?».

Итоги

У бенефициара и принципала при отражении банковской гарантии бухгалтерские проводки используются с применением балансовых и забалансовых счетов учета. Факт получения и списания гарантии фиксируется за балансом. А при отражении расходов по оплате комиссии за ее выдачу используется корреспонденция счетов 51 «Расчетные счета» и 76 «Расчеты с разными дебиторами и кредиторами». Расходы на уплату вознаграждения банку за выдачу гарантии отражаются на счетах в зависимости от вида актива, для приобретения которого она оформлена. Если первоначальная стоимость актива не сформирована, а комиссия оплачена, ее сумма увеличивает первоначальную стоимость. В остальных случаях комиссия учитывается как прочий расход и отражается в бухучете на счете 91.2 «Прочие расходы».

Источники:

Гражданский кодекс РФ

Компании, заключая сделку с контрагентом, чтобы обезопасить себя, используют банковскую гарантию. Так, при заключении договоров поставки одним из условий договора может являться требование предоставления банковской гарантии.

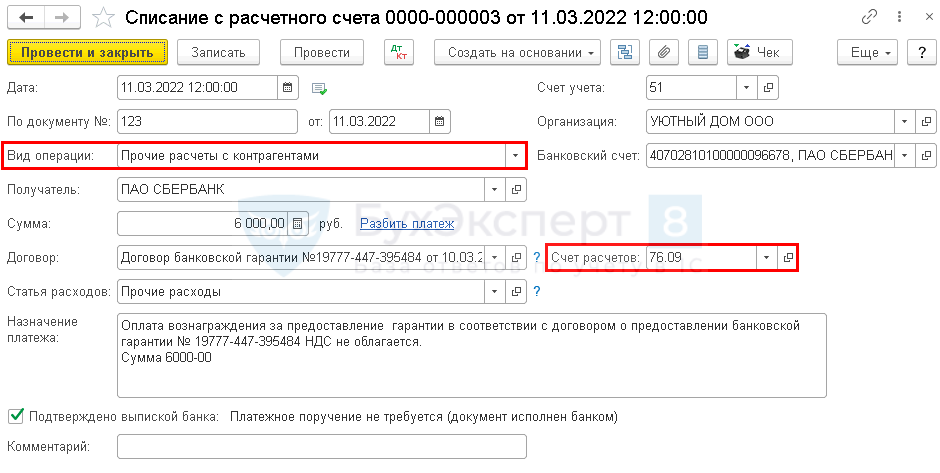

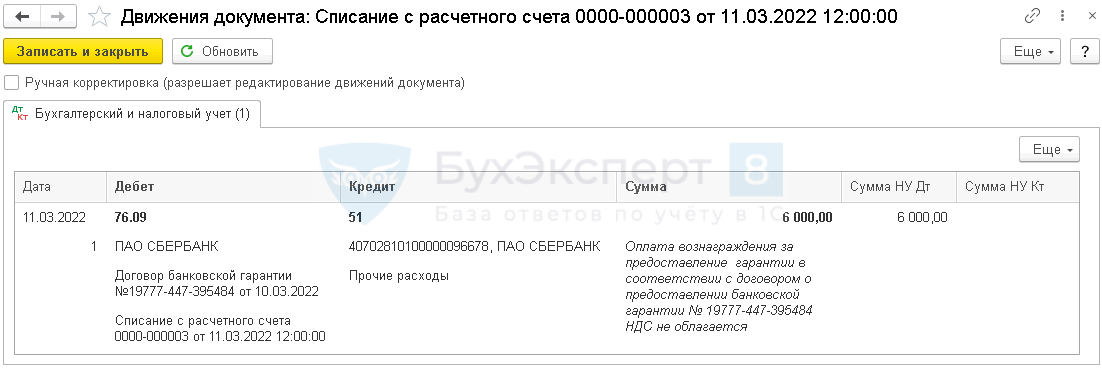

За предоставление банковской гарантии банку уплачивается комиссионное вознаграждение.

Банковская гарантия — удобный инструмент для клиентов, а для кредитной организации при надлежащей оценке рисков — хороший источник дохода.

Учет у принципала

Бухгалтерский учет

Стоимость банковской гарантии включают в себестоимость актива, в целях покупки или создания которого она приобретена:

Д-т 76, К-т 51 — перечислено вознаграждение банку за выдачу гарантии; Д-т 08, 10, 20, 41 и др., К-т 76 — получена от банка гарантия оплаты по договору подряда или поставки.

Это общее правило формирования себестоимости всех ТМЦ.

НДС

Предоставление банковской гарантии относится к банковским операциям, и ее стоимость не облагается НДС (п. 8 части 1 ст. 5 Федерального закона от 2.12.90 г. № 395–1 «О банках и банковской деятельности», п.п. 3 п. 3 ст. 149 НК РФ, письмо ФНС России от 17.05.05 г. № ММ-6-03/404@). Следовательно, НДС с суммы вознаграждения банка за выдачу гарантии организации не предъявляется.

Налог на прибыль

Затраты на оплату услуг банков могут учитываться:

- в составе прочих расходов, связанных с производством и реализацией (п.п. 25 п. 1 ст. 264 НК РФ);

- в составе внереализационных расходов как затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией (п.п. 15 п. 1 ст. 265 НК РФ).

Организация вправе самостоятельно определить, к какой именно группе она отнесет расходы на оплату услуг банка по предоставлению банковской гарантии (п. 4 ст. 252 НК РФ).

В любом из вариантов дата осуществления расходов определяется на основании п.п. 3 п. 7 ст. 272 НК РФ.

Применение ПБУ 18/02

В бухгалтерском учете организации расходов, связанных с приобретением банковской гарантии, не будет (так как банковская гарантия будет включена в себестоимость актива, в целях покупки или создания которого она была приобретена). При этом в налоговом учете будет списана стоимость банковской гарантии.

В связи с этим согласно п.п. 12, 15 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02), утвержденного приказом Минфина России от 19.11.02 г. № 114н, в учете организации возникают налогооблагаемая временная разница (НВР) и соответствующее ей отложенное налоговое обязательство (ОНО), которое отражается по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам».

В бухгалтерском учете начисление ОНО отражается записью по дебету счета 68 и кредиту счета 77 (Инструкция по применению Плана счетов).

В соответствии с п. 18 ПБУ 18/02 по мере начисления амортизации по основному средству или реализации товаров или списания материалов на расходы происходит уменьшение возникшей НВР и соответствующего ей ОНО, поскольку стоимость реализованного товара, стоимость списанных материалов или сумма ежемесячных амортизационных отчислений, будет признаваться в бухгалтерском учете, а в налоговом учете расходов не будет.

Следовательно, на последнее число каждого месяца ОНО уменьшается, что отражается записью по дебету счета 77 и кредиту счета 68 (Инструкция по применению Плана счетов).

Приобретение банковской гарантии в рамках договора поставки

Организация принимает к учету приобретенный для перепродажи товар в соответствии с положениями ст. 320 НК РФ.

Поскольку получение гарантии и соответственно выплата вознаграждения банку непосредственно связаны с приобретением товара, организация вправе включить сумму этого вознаграждения в стоимость приобретения указанного товара. Стоимость приобретения товара является прямым расходом и формирует налоговую базу по налогу на прибыль в периоде реализации этого товара.

Порядок формирования стоимости приобретения товара организация должна закрепить в учетной политике для целей налогообложения (абзац 2 ст. 320 НК РФ).

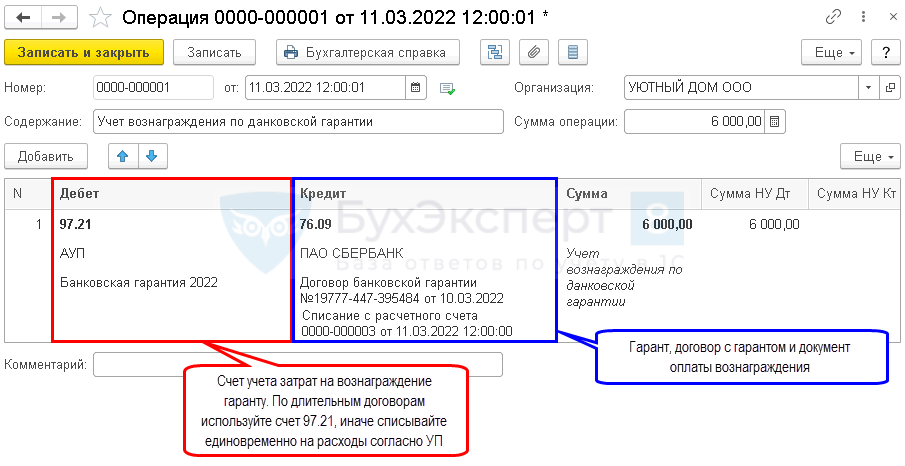

Гарантии по долгосрочным обязательствам

Вознаграждение по сделке с гарантом относится к сроку, на который выдана гарантия (п. 1 ст. 378 ГК РФ).

Этот срок может охватывать более одного отчетного (налогового) периода, когда гарантия обеспечивает выполнение обязательств принципала по длительному договору, нацеленному на получение дохода. При этом связь между расходом на гарантию и соответствующими доходами компании-принципала является косвенной. К данной ситуации применима норма абзаца 2 п. 1 ст. 272 НК РФ.

В письме Минфина России от 11.01.11 г. № 03-03-06/1/4 в качестве принципала фигурирует компания, осуществляющая строительство объектов нефтегазового комплекса по договору сроком на два года.

Финансисты указали, что расходы в виде платы за предоставление банковской гарантии, приобретаемой в целях обеспечения выполнения обязательств по договору, необходимо учитывать равномерно в течение срока, на который она приобретается (письма Минфина России от 19.07.12 г. № 03-03-06/4/75 и ФНС России от 4.06.13 г. № ЕД-18-3/606).

Банковская гарантия при договоре аренды недвижимости

Если, например, банковскую гарантию приобрела торговая компания в целях обеспечения расчетов по договору аренды недвижимости, то в этом случае независимо от длительности договора затраты на гарантию в бухгалтерском учете следует списать на расходы единовременно (Д-т 44, К-т 76).

Однако в налоговом учете эту сумму нужно распределить.

Арендатор предоставил арендодателю банковскую гарантию по обязательству о своевременном внесении арендной платы сроком на пять месяцев. Вознаграждение банку составило 15 000 руб. Через три месяца, ввиду пропуска арендатором-принципалом срока платежа, оплату арендодателю-бенефициару произвел банк. Тем самым действие гарантии прекращено (п.п. 1 п. 1 ст. 378 ГК РФ).

В бухгалтерском учете затраты на аренду у принципала помесячно относятся на счет 26 «Общехозяйственные расходы».

На тот же счет следует списать и вознаграждение за банковскую гарантию, но единовременно: Д-т 26, К-т 76 — 15 000 руб. — признана банковская гарантия, не формирующая актив.

В налоговом учете расходы на гарантию (п.п. 25 п. 1 ст. 264 НК РФ) первые три месяца следует признавать ежемесячно в сумме 3000 руб. (15 000 руб. : 5 мес.).

Недосписанную часть вознаграждения в размере 6000 руб. (15 000 руб. — 3000 руб. x 3 мес.) принципалу следует отнести на расходы в момент окончания гарантии.

Учет у бенефициара

Рассмотрим особенности отражения в бухгалтерском и налоговом учете бенефициара банковской гарантии в обеспечение выполнения обязательств по договору поставки.

Бухгалтерский учет

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 г. № 94, для обобщения информации о наличии и движении банковских гарантий используются следующие счета: 008 «Обеспечения обязательств и платежей полученные» и 009 «Обеспечения обязательств и платежей выданные».

На счете 008 отражаются полученные гарантии в обеспечение выполнения обязательств и платежей, а также обеспечений, полученных под товары, переданные другим организациям (лицам), на счете 009 — выданные гарантии в обеспечение выполнения обязательств и платежей.

Суммы обеспечений, учтенные на перечисленных счетах, списываются по мере погашения задолженности, а аналитический учет ведется по каждому полученному и выданному обеспечению.

В связи с тем, что банковская гарантия выдается гарантом, а не принципалом, в учете бенефициара следует ее отражать на забалансовом счете 008.

Если в гарантии не указана сумма, то для бухгалтерского учета она определяется исходя из условий договора.

В соответствии с ПБУ 9/99 «Доходы организации» на момент перехода права собственности на товар от организации к покупателю в бухгалтерском учете признается выручка и отражается по кредиту счета 90 «Продажи», субсчет 1 «Выручка».

Одновременно выполняются условия признания в бухгалтерском учете расходов, связанных с приобретением и продажей товаров (ПБУ 10/99 «Расходы организации»), которые отражаются по дебету счета 90 «Продажи», субсчет 2 «Себестоимость продаж».

НДС

Реализация товара на территории РФ признается объектом обложения НДС (п. 1 ст. 146 НК РФ). При этом моментом определения налоговой базы по НДС является день отгрузки (передачи) товара (п. 1 ст. 167 НК РФ).

Налоговая база по НДС при реализации налогоплательщиком товаров определяется как стоимость этих товаров, исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 1 ст. 154 НК РФ).

В бухгалтерском учете НДС при продаже товаров отражается по дебету счета 90 «Продажи», субсчет 3 «Налог на добавленную стоимость», и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС».

Налог на прибыль

В налоговом учете доходом от реализации признается выручка от реализации товаров как собственного производства, так и ранее приобретенных (ст. 249 НК РФ). При этом доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств.

Датой получения дохода признается дата реализации товаров независимо от фактического поступления денежных средств в их оплату (ст. 271 НК РФ).

Расходы, принимаемые для целей налогообложения признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (ст. 272 НК РФ).

На практике возможны два варианта оплаты поставляемых товаров.

Первый вариант

Покупатель самостоятельно исполняет обязательство по оплате товаров согласно договору поставки; при этом банковская гарантия списывается.

Рассмотрим этот вариант на примере.

ООО заключило договор поставки товара с организацией, согласно которому ООО реализует товар на сумму 590 000 руб., в том числе НДС — 90 000 руб.

Фактическая себестоимость товара составила 300 000 руб. Организация представила банковскую гарантию в качестве обеспечения исполнения обязательств по оплате товара. В гарантии указана сумма, равная договорной стоимости товара.

В установленный в договоре поставки срок для оплаты товара организация перечислила денежные средства ООО в полном объеме.

В учете ООО в день продажи товаров необходимо сделать записи:

Д-т 62, К-т 90.1 — 590 000 руб. — отражена выручка от продажи товаров; Д-т 90.2, К-т 41 — 400 000 руб. — списана фактическая себестоимость проданных товаров; Д-т 90.3, К-т 68 НДС — 90 000 руб. — начислен НДС с продажи товаров; Д-т 90.9 К-т 99 — 100 000 руб. — отражен финансовый результат по операции; Д-т 008 — 590 000 руб. — отражено получение банковской гарантии в качестве исполнения обязательств по договору.

В день оплаты товаров в учете ООО необходимо сделать записи:

Д-т 51, К-т 62 — 590 000 руб. — на расчетный счет поступили денежные средства от организации в оплату товара; К-т 008 — 590 000 руб. — списана банковская гарантия после выполнения обязательств по договору.

Второй вариант

Покупатель не выполняет обязательство по оплате товаров, и банк-гарант погашает задолженность перед бенефициаром.

В этом случае бенефициар предъявляет банку-гаранту требование об уплате денежной суммы по банковской гарантии.

В бухгалтерском учете расчеты с гарантом могут происходить с использованием счета 76 «Расчеты с разными дебиторами и кредиторами».

Погашение обязательств принципала по оплате товара за счет банковской гарантии отражается по дебету счета 76 и кредиту счета 62 «Расчеты с покупателями и заказчиками».

Воспользуемся условием примера 2 и предположим, что организация не выполнила обязательство по оплате товара в установленный договором поставки срок.

ООО предъявило банку-гаранту требование об уплате 590 000 руб. по банковской гарантии. Гарант удовлетворил данное требование.

В учете ООО необходимо сделать следующие записи:

Д-т 51, К-т 76 — 590 000 руб. — получены денежные средства от банка-гаранта после предъявления ему требования; Д-т 76, К-т 62 — 590 000 руб. — списана задолженность организации по оплате товара за счет банковской гарантии; К-т 008 — 590 000 руб. — списана банковская гарантия.

Банковская гарантия в ГК РФ

Согласно ст. 368 ГК РФ банковская гарантия — это способ обеспечения исполнения обязательств, при котором банк, иное кредитное учреждение или страховая организация (гарант) выдают по просьбе должника (принципала) письменное обязательство уплатить кредитору (бенефициару) денежную сумму при предъявлении им требования о ее уплате.

Таким образом, в отношения, связанные с оформлением банковской гарантии, вовлечены как минимум три лица: принципал; бенефициар и гарант.

Гарантом по банковской гарантии может выступать только специальный субъект, отвечающий требованиям законодательства, а именно банк, иное кредитное учреждение или страховая организация.

Принципал — это должник по основному обязательству, по просьбе которого гарант выдает банковскую гарантию. Принципалом может быть любое лицо.

Бенефициар — это кредитор предпринимателя по основному обязательству, в пользу которого гарант выдает банковскую гарантию. При этом бенефициар является кредитором как по банковской гарантии, так и по основному обязательству. В роли бенефициара может выступать любое физическое или юридическое лицо, включая органы государственной власти, а также налоговые и таможенные органы.

Иными словами, основной целью предоставления банковской гарантии является обеспечение надлежащего выполнения принципалом своих обязательств перед бенефициаром (часть 1 ст. 369 ГК РФ).

При этом в соответствии с часть 2 ст. 369 ГК РФ выдача банковской гарантии является платной услугой банка-гаранта, поэтому за ее выдачу взимается вознаграждение. Как правило, размер такого вознаграждения составляет 1 — 10% от суммы обеспечения. Оно может уплачиваться в виде фиксированного платежа или в процентах от суммы гарантии единовременно или частями в зависимости от срока действия гарантии.

Таким образом, банковская гарантия — это банковская услуга. Соответственно расходы на выплату вознаграждения банку за выдачу банковской гарантии — это оплата банковских услуг.

Обеспечение вероятного обязательства

Отметим, что банковская гарантия — документ, выданный банком и адресованный конкретному кредитору организации.

В этом документе банк обязуется погасить возможную задолженность компании перед кредитором по его требованию при определенных условиях. Речь идет о выплате кредитору твердой, заранее оговоренной суммы.

Особенность этого соглашения в том, что на момент оформления банковской гарантии самого обязательства у компании еще не существует, т. е. кредитор является потенциальным. Причем в будущем задолженность может так и не возникнуть.

Гарантия или страховка?

В качестве гаранта может выступать не только банк, но и страховая компания, но гарантия все равно будет именоваться банковской. Сама же выплата по банковской гарантии напоминает выплату страховщика при наступлении страхового случая.

Это сходство подтверждает альтернатива: в ряде случаев компания по своему выбору может либо предоставить контрагенту банковскую гарантию, либо застраховать свою ответственность перед ним.

Разница между гарантией и страхованием заключается в следующем.

У страховщика в связи с выплатой страхового возмещения претензий к страхователю не возникает (при отсутствии у него умысла).

Гарант, уплативший по обязательству принципала, может предъявить к нему регрессные требования, когда это предусмотрено соглашением между ними (п. 1 ст. 379 ГК РФ).

Преимущества банковской гарантии

Главными преимуществами банковской гарантии являются:

ее относительно невысокая стоимость, поскольку размер вознаграждения банку-гаранту за ее предоставление существенно ниже размера любого вида заемного финансирования; возможность эффективного решения вопроса по оплате обязательств без высвобождения денежных средств из оборота или их прямого заимствования в кредитных учреждениях.

Кроме того, наличие банковской гарантии является дополнительным стимулом выполнить обязательство по договору, т. е. осуществить поставку товаров, выполнить работу или оказать услугу.

Договор о выдаче банковской гарантии

Анализ положений главы 23 ГК РФ показывает, что необязательно заключать отдельный договор между принципалом и гарантом.

Однако те банки, которые хотят более точно прописать свои отношения с принципалом, включают такие положения либо в свои общие условия, либо иногда в специальный договор, который может называться договором о выдаче банковской гарантии.

В договоре о выдаче банковской гарантии могут прописываться следующие условия: права и обязанности банка и принципала, сроки предоставления банковских гарантий, основные условия, на которых такие банковские гарантии будут выдаваться, положения о комиссиях и вознаграждении банка, возмещение расходов банка, гарантии и заверения принципала, необходимое обеспечение договора, ответственность сторон по договору, применимое право, порядок разрешения споров и иные положения.

| Номер счета первого (второго) порядка | Наименование разделов и счетов баланса | Признак счета А, П | |

| 1 | 2 | 3 | 4 |

| Раздел 1. Капитал | |||

| 102 | Уставный капитал кредитных организаций | ||

| 10207 | Уставный капитал кредитных организаций, созданных в форме акционерного общества | П | |

| 10208 | Уставный капитал кредитных организаций, созданных в форме общества с ограниченной ответственностью | П | |

| 105 | Собственные доли уставного капитала (акции), выкупленные кредитной организацией | ||

| 10501 | Собственные акции, выкупленные у акционеров | А | |

| 10502 | Собственные доли уставного капитала кредитной организации, созданной в форме общества с ограниченной ответственностью, выкупленные у участников | А | |

| 106 | Добавочный капитал | ||

| 10601 | Прирост стоимости основных средств при переоценке | П | |

| 10602 | Эмиссионный доход | П | |

| 10603 | Положительная переоценка ценных бумаг, оцениваемых по справедливой стоимости через прочий совокупный доход | П | |

| (в ред. Указания Банка России от 02.10.2017 № 4555-У) | |||

| 10605 | Отрицательная переоценка ценных бумаг, оцениваемых по справедливой стоимости через прочий совокупный доход | А | |

| (в ред. Указания Банка России от 02.10.2017 № 4555-У) | |||

| 10609 | Увеличение добавочного капитала на отложенный налог на прибыль | П | |

| 10610 | Уменьшение добавочного капитала на отложенный налог на прибыль | А | |

| 10611 | Прирост стоимости нематериальных активов при переоценке | П | |

| 10612 | Уменьшение обязательств (увеличение требований) по выплате долгосрочных вознаграждений работникам по окончании трудовой деятельности при переоценке | П | |

| 10613 | Увеличение обязательств (уменьшение требований) по выплате долгосрочных вознаграждений работникам по окончании трудовой деятельности при переоценке | А | |

| 10614 | Безвозмездное финансирование, предоставленное кредитной организации акционерами, участниками | П | |

| 10619 | Переоценка инструментов хеджирования потоков денежных средств — положительные разницы | П | |

| 10620 | Переоценка инструментов хеджирования потоков денежных средств — отрицательные разницы | А | |

| 10621 | Вклады в имущество общества | П | |

| 10622 | Положительная переоценка долей участия, оцениваемых по справедливой стоимости через прочий совокупный доход | П | |

| (в ред. Указания Банка России от 02.10.2017 № 4555-У) | |||

| 10623 | Отрицательная переоценка долей участия, оцениваемых по справедливой стоимости через прочий совокупный доход | А | |

| (в ред. Указания Банка России от 02.10.2017 № 4555-У) | |||

| 10624 | Переоценка инструментов хеджирования чистой инвестиции в иностранное подразделение — положительные разницы | П | |

| 10625 | Переоценка инструментов хеджирования чистой инвестиции в иностранное подразделение — отрицательные разницы | А | |

| 10626 | Увеличение справедливой стоимости финансового обязательства, обусловленное изменением кредитного риска | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 10627 | Уменьшение справедливой стоимости финансового обязательства, обусловленное изменением кредитного риска | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 10628 | Положительная переоценка финансовых активов, оцениваемых по справедливой стоимости через прочий совокупный доход | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 10629 | Отрицательная переоценка финансовых активов, оцениваемых по справедливой стоимости через прочий совокупный доход | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 10630 | Оценочные резервы под ожидаемые кредитные убытки по ценным бумагам, оцениваемым по справедливой стоимости через прочий совокупный доход | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 10631 | Резервы на возможные потери | П | |

| 10632 | Корректировка резервов на возможные потери | П | |

| 10633 | Корректировка резервов на возможные потери | А | |

| 10634 | Корректировка резервов на возможные потери | П | |

| 10635 | Корректировка резервов на возможные потери | А | |

| (счета 10631-10635 в редакции Указания Банка России от 18.12.2018 № 5019-У) | |||

| 107 | Резервный фонд | ||

| 10701 | Резервный фонд | П | |

| 108 | Нераспределенная прибыль | ||

| 10801 | Нераспределенная прибыль | П | |

| 109 | Непокрытый убыток | ||

| 10901 | Непокрытый убыток | А | |

| 111 | Дивиденды (распределение части прибыли между участниками) | ||

| 11101 | Дивиденды (распределение части прибыли между участниками) | А | |

| Раздел 2. Денежные средства и драгоценные металлы | |||

| Денежные средства | |||

| 202 | Наличная валюта и чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте | ||

| 20202 | Касса кредитных организаций | А | |

| 20203 | Чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте | А | |

| 20208 | Денежные средства в банкоматах и автоматических приемных устройствах | А | |

| (в ред. Указания Банка России от 15.02.2018 № 4722-У) | |||

| 20209 | Денежные средства в пути | А | |

| 20210 | Чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте, в пути | А | |

| Драгоценные металлы и природные драгоценные камни | |||

| 203 | Драгоценные металлы | ||

| 20302 | Золото | А | |

| 20303 | Другие драгоценные металлы (кроме золота) | А | |

| 20305 | Драгоценные металлы в пути | А | |

| 20308 | Драгоценные металлы в монетах и памятных медалях | А | |

| 20309 | Счета клиентов (кроме кредитных организаций) в драгоценных металлах | П | |

| 20310 | Счета клиентов-нерезидентов (кроме банков-нерезидентов) в драгоценных металлах | П | |

| 20311 | Драгоценные металлы, предоставленные клиентам (кроме кредитных организаций) | А | |

| 20312 | Драгоценные металлы, предоставленные клиентам-нерезидентам (кроме банков-нерезидентов) | А | |

| 20313 | Депозитные счета кредитных организаций в драгоценных металлах | П | |

| 20314 | Депозитные счета банков-нерезидентов в драгоценных металлах | П | |

| 20315 | Депозитные счета в драгоценных металлах в кредитных организациях | А | |

| 20316 | Депозитные счета в драгоценных металлах в банках-нерезидентах | А | |

| 20317 | Просроченная задолженность по операциям с драгоценными металлами | А | |

| 20318 | Просроченная задолженность по операциям с драгоценными металлами по нерезидентам | А | |

| 20319 | Просроченные проценты по операциям с драгоценными металлами | А | |

| 20320 | Просроченные проценты по операциям с драгоценными металлами по нерезидентам | А | |

| 20321 | Резервы на возможные потери | П | |

| 204 | Природные драгоценные камни | ||

| 20401 | Природные драгоценные камни | А | |

| 20402 | Природные драгоценные камни, переданные для реализации | А | |

| 20403 | Природные драгоценные камни в пути | А | |

| Раздел 3. Межбанковские операции | |||

| Межбанковские расчеты | |||

| 301 | Корреспондентские счета | ||

| 30102 | Корреспондентские счета кредитных организаций в Банке России | А | |

| 30104 | Корреспондентские счета расчетных небанковских кредитных организаций | А | |

| 30106 | Корреспондентские счета расчетных центров платежных систем, в рамках которых осуществляются переводы денежных средств по операциям Банка России | А | |

| 30109 | Корреспондентские счета кредитных организаций — корреспондентов | П | |

| 30110 | Корреспондентские счета в кредитных организациях — корреспондентах | А | |

| 30111 | Корреспондентские счета банков-нерезидентов | П | |

| 30114 | Корреспондентские счета в банках-нерезидентах | А | |

| 30116 | Корреспондентские счета кредитных организаций в драгоценных металлах | П | |

| 30117 | Корреспондентские счета банков-нерезидентов в драгоценных металлах | П | |

| 30118 | Корреспондентские счета в кредитных организациях в драгоценных металлах | А | |

| 30119 | Корреспондентские счета в банках-нерезидентах в драгоценных металлах | А | |

| 30122 | Корреспондентские счета банков-нерезидентов в валюте Российской Федерации — счета типа «К» (конвертируемые) | П | |

| 30123 | Корреспондентские счета банков-нерезидентов в валюте Российской Федерации — счета типа «Н» (неконвертируемые) | П | |

| 30125 | Корреспондентские счета небанковских кредитных организаций, осуществляющих депозитные и кредитные операции | А | |

| 30126 | Резервы на возможные потери | П | |

| 30128 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 30129 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 302 | Счета кредитных организаций по другим операциям | ||

| 30202 | Обязательные резервы кредитных организаций, депонированные в Банке России | А | |

| 30208 | Накопительные счета кредитных организаций при выпуске акций | А | |

| 30210 | Счета кредитных организаций (филиалов) по кассовому обслуживанию структурных подразделений | А | |

| 30211 | Средства, перечисленные в соответствии с резервными требованиями уполномоченных органов других стран | А | |

| 30213 | Обеспечительный взнос оператора платежной системы, не являющейся национально значимой платежной системой | А | |

| 30215 | Взносы в гарантийный фонд платежной системы | А | |

| 30218 | Результаты платежного клиринга | — | |

| 30219 | Гарантийный фонд платежной системы | П | |

| 30220 | Незавершенные переводы денежных средств, списанных с банковских счетов клиентов | П | |

| 30221 | Незавершенные переводы и расчеты кредитной организации | А | |

| 30222 | Незавершенные переводы и расчеты кредитной организации | П | |

| 30223 | Незавершенные переводы и расчеты по банковским счетам клиентов при осуществлении расчетов через подразделения Банка России | П | |

| 30224 | Средства уполномоченных банков, депонируемые в Банке России | А | |

| 30226 | Резервы на возможные потери | П | |

| 30227 | Средства клиентов, зарезервированные при осуществлении валютных операций | П | |

| 30228 | Суммы резервирования при осуществлении валютных операций, перечисленные в Банк России | А | |

| 30230 | Специальные банковские счета банков-нерезидентов в валюте Российской Федерации | П | |

| 30231 | Счета банков-нерезидентов в валюте Российской Федерации | П | |

| 30232 | Незавершенные расчеты с операторами услуг платежной инфраструктуры и операторами по переводу денежных средств | П | |

| 30233 | Незавершенные расчеты с операторами услуг платежной инфраструктуры и операторами по переводу денежных средств | А | |

| 30235 | Счета для кассового обслуживания кредитных организаций (филиалов), которое осуществляется не по месту открытия корреспондентских счетов (субсчетов) | А | |

| 30236 | Незавершенные переводы, поступившие от платежных систем и на корреспондентские счета | П | |

| 30242 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 30243 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 303 | Внутрибанковские требования и обязательства | ||

| 30301 | Внутрибанковские обязательства по переводам клиентов | П | |

| 30302 | Внутрибанковские требования по переводам клиентов | А | |

| 30303 | Расчеты с филиалами, расположенными за границей | П | |

| 30304 | Расчеты с филиалами, расположенными за границей | А | |

| 30305 | Внутрибанковские обязательства по распределению (перераспределению) активов, обязательств, капитала | П | |

| 30306 | Внутрибанковские требования по распределению (перераспределению) активов, обязательств, капитала | А | |

| 304 | Счета для осуществления клиринга | ||

| 30410 | Резервы на возможные потери | П | |

| 30411 | Торговые банковские счета | П | |

| 30412 | Торговые банковские счета нерезидентов | П | |

| 30413 | Средства на торговых банковских счетах | А | |

| 30414 | Клиринговые банковские счета для исполнения обязательств, индивидуального клирингового и иного обеспечения | П | |

| 30415 | Клиринговые банковские счета коллективного клирингового обеспечения (гарантийный фонд) | П | |

| 30416 | Средства на клиринговых банковских счетах для исполнения обязательств, индивидуального клирингового и иного обеспечения | А | |

| 30417 | Средства на клиринговых банковских счетах для исполнения обязательств, индивидуального клирингового и иного обеспечения, открытых в Банке России | А | |

| 30418 | Средства на клиринговых банковских счетах коллективного клирингового обеспечения (гарантийный фонд) | А | |

| 30419 | Средства на клиринговых банковских счетах коллективного клирингового обеспечения (гарантийный фонд), открытых в Банке России | А | |

| 30420 | Средства для исполнения обязательств, допущенных к клирингу, для индивидуального клирингового и иного обеспечения | П | |

| 30421 | Средства нерезидентов для исполнения обязательств, допущенных к клирингу, для индивидуального клирингового и иного обеспечения | П | |

| 30422 | Средства для коллективного клирингового обеспечения (гарантийный фонд) | П | |

| 30423 | Средства нерезидентов для коллективного клирингового обеспечения (гарантийный фонд) | П | |

| 30424 | Средства в клиринговых организациях, предназначенные для исполнения обязательств, допущенных к клирингу, индивидуального клирингового и иного обеспечения | А | |

| 30425 | Средства в клиринговых организациях, предназначенные для коллективного клирингового обеспечения (гарантийный фонд) | А | |

| 30426 | Отражение результатов клиринга | — | |

| 30427 | Средства коллективного клирингового обеспечения (гарантийный фонд), размещенные во вклады в кредитных организациях | А | |

| 30428 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 30429 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 306 | Расчеты по операциям с финансовыми и другими активами | ||

| (в ред. Указания Банка России от 24.03.2021 № 5753-У) | |||

| 30601 | Средства клиентов по брокерским операциям с финансовыми и другими активами | П | |

| (в ред. Указания Банка России от 24.03.2021 № 5753-У) | |||

| 30602 | Расчеты кредитных организаций-доверителей (комитентов) по брокерским операциям с финансовыми и другими активами | А | |

| (в ред. Указания Банка России от 24.03.2021 № 5753-У) | |||

| 30603 | Расчеты с эмитентами по обслуживанию выпусков ценных бумаг | П | |

| 30604 | Расчеты с Минфином России по ценным бумагам | П | |

| 30606 | Средства клиентов-нерезидентов по брокерским операциям с финансовыми и другими активами | П | |

| (в ред. Указания Банка России от 24.03.2021 № 5753-У) | |||

| 30607 | Резервы на возможные потери | П | |

| 30608 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 30609 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| Межбанковские привлеченные и размещенные средства | |||

| 312 | Кредиты и депозиты, полученные кредитными организациями от Банка России | ||

| 31201 | кредиты на 1 день | П | |

| 31202 | кредиты на срок от 2 до 7 дней | П | |

| 31203 | кредиты на срок от 8 до 30 дней | П | |

| 31204 | кредиты на срок от 31 до 90 дней | П | |

| 31205 | кредиты на срок от 91 до 180 дней | П | |

| 31206 | кредиты на срок от 181 дня до 1 года | П | |

| 31207 | кредиты на срок свыше 1 года | П | |

| 31210 | кредиты до востребования | П | |

| 31212 | кредиты, пролонгированные Банком России | П | |

| 31213 | депозиты до востребования | П | |

| 31214 | депозиты на 1 день | П | |

| 31215 | депозиты на срок от 2 до 7 дней | П | |

| 31216 | депозиты на срок от 8 до 30 дней | П | |

| 31217 | депозиты на срок от 31 до 90 дней | П | |

| 31218 | депозиты на срок от 91 до 180 дней | П | |

| 31219 | депозиты на срок от 181 дня до 1 года | П | |

| 31220 | депозиты на срок свыше 1 года до 3 лет | П | |

| 31221 | депозиты на срок свыше 3 лет | П | |

| 31222 | депозит, полученный для компенсации убытков (расходов) | П | |

| 313 | Кредиты и депозиты, полученные кредитными организациями от кредитных организаций | ||

| 31301 | Кредит, полученный при недостатке средств на корреспондентском счете («овердрафт») | П | |

| 31302 | на 1 день | П | |

| 31303 | на срок от 2 до 7 дней | П | |

| 31304 | на срок от 8 до 30 дней | П | |

| 31305 | на срок от 31 до 90 дней | П | |

| 31306 | на срок от 91 до 180 дней | П | |

| 31307 | на срок от 181 дня до 1 года | П | |

| 31308 | на срок от 1 года до 3 лет | П | |

| 31309 | на срок свыше 3 лет | П | |

| 31310 | до востребования | П | |

| 314 | Кредиты и депозиты, полученные от банков-нерезидентов | ||

| 31401 | Кредит, полученный в порядке расчетов по корреспондентскому счету («овердрафт») | П | |

| 31402 | на 1 день | П | |

| 31403 | на срок от 2 до 7 дней | П | |

| 31404 | на срок от 8 до 30 дней | П | |

| 31405 | на срок от 31 до 90 дней | П | |

| 31406 | на срок от 91 до 180 дней | П | |

| 31407 | на срок от 181 дня до 1 года | П | |

| 31408 | на срок от 1 года до 3 лет | П | |

| 31409 | на срок свыше 3 лет | П | |

| 31410 | до востребования | П | |

| 315 | Прочие привлеченные средства кредитных организаций | ||

| 31501 | до востребования | П | |

| 31502 | на 1 день | П | |

| 31503 | на срок от 2 до 7 дней | П | |

| 31504 | на срок от 8 до 30 дней | П | |

| 31505 | на срок от 31 до 90 дней | П | |

| 31506 | на срок от 91 до 180 дней | П | |

| 31507 | на срок от 181 дня до 1 года | П | |

| 31508 | на срок от 1 года до 3 лет | П | |

| 31509 | на срок свыше 3 лет | П | |

| 316 | Прочие привлеченные средства банков-нерезидентов | ||

| 31601 | до востребования | П | |

| 31602 | на 1 день | П | |

| 31603 | на срок от 2 до 7 дней | П | |

| 31604 | на срок от 8 до 30 дней | П | |

| 31605 | на срок от 31 до 90 дней | П | |

| 31606 | на срок от 91 до 180 дней | П | |

| 31607 | на срок от 181 дня до 1 года | П | |

| 31608 | на срок от 1 года до 3 лет | П | |

| 31609 | на срок свыше 3 лет | П | |

| 317 | Просроченная задолженность по полученным межбанковским кредитам, депозитам и прочим привлеченным средствам | ||

| 31701 | по кредитам и депозитам, полученным от Банка России | П | |

| 31702 | по межбанковским кредитам, депозитам и прочим привлеченным средствам, полученным от кредитных организаций | П | |

| 31703 | по межбанковским кредитам, депозитам и прочим привлеченным средствам, полученным от банков-нерезидентов | П | |

| 31704 | по прочим привлеченным средствам, полученным от Банка России | П | |

| 318 | Просроченные проценты по полученным межбанковским кредитам, депозитам и прочим привлеченным средствам | ||

| 31801 | по кредитам и депозитам, полученным от Банка России | П | |

| 31802 | по межбанковским кредитам, депозитам и прочим привлеченным средствам, полученным от кредитных организаций | П | |

| 31803 | по межбанковским кредитам, депозитам и прочим привлеченным средствам, полученным от банков-нерезидентов | П | |

| 31804 | по прочим привлеченным средствам, полученным от Банка России | П | |

| 319 | Депозиты в Банке России | ||

| 31901 | до востребования | А | |

| 31902 | на 1 день | А | |

| 31903 | на срок от 2 до 7 дней | А | |

| 31904 | на срок от 8 до 30 дней | А | |

| 31905 | на срок от 31 до 90 дней | А | |

| 31906 | на срок от 91 до 180 дней | А | |

| 31907 | на срок от 181 дня до 1 года | А | |

| 31908 | на срок от 1 года до 3 лет | А | |

| 31909 | на срок свыше 3 лет | А | |

| 320 | Кредиты и депозиты, предоставленные кредитным организациям | ||

| 32001 | Кредит, предоставленный при недостатке средств на корреспондентском счете («овердрафт») | А | |

| 32002 | на 1 день | А | |

| 32003 | на срок от 2 до 7 дней | А | |

| 32004 | на срок от 8 до 30 дней | А | |

| 32005 | на срок от 31 до 90 дней | А | |

| 32006 | на срок от 91 до 180 дней | А | |

| 32007 | на срок от 181 дня до 1 года | А | |

| 32008 | на срок от 1 года до 3 лет | А | |

| 32009 | на срок свыше 3 лет | А | |

| 32010 | до востребования | А | |

| 32015 | Резервы на возможные потери | П | |

| 32027 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32028 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32030 | Приобретенные права требования по договорам на предоставление (размещение) денежных средств | А | |

| (введено Указанием Банка России от 19.05.2020 № 5460-У) | |||

| 321 | Кредиты и депозиты, предоставленные банкам-нерезидентам | ||

| 32101 | Кредит, предоставленный при недостатке средств на корреспондентском счете («овердрафт») | А | |

| 32102 | на 1 день | А | |

| 32103 | на срок от 2 до 7 дней | А | |

| 32104 | на срок от 8 до 30 дней | А | |

| 32105 | на срок от 31 до 90 дней | А | |

| 32106 | на срок от 91 до 180 дней | А | |

| 32107 | на срок от 181 дня до 1 года | А | |

| 32108 | на срок от 1 года до 3 лет | А | |

| 32109 | на срок свыше 3 лет | А | |

| 32110 | до востребования | А | |

| 32115 | Резервы на возможные потери | П | |

| 32116 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32117 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32130 | Приобретенные права требования по договорам на предоставление (размещение) денежных средств | А | |

| (введено Указанием Банка России от 19.05.2020 № 5460-У) | |||

| 322 | Прочие размещенные средства в кредитных организациях | ||

| 32201 | до востребования | А | |

| 32202 | на 1 день | А | |

| 32203 | на срок от 2 до 7 дней | А | |

| 32204 | на срок от 8 до 30 дней | А | |

| 32205 | на срок от 31 до 90 дней | А | |

| 32206 | на срок от 91 до 180 дней | А | |

| 32207 | на срок от 181 дня до 1 года | А | |

| 32208 | на срок от 1 года до 3 лет | А | |

| 32209 | на срок свыше 3 лет | А | |

| 32211 | Резервы на возможные потери | П | |

| 32212 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32213 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32230 | Приобретенные права требования по договорам на предоставление (размещение) денежных средств | А | |

| (введено Указанием Банка России от 19.05.2020 № 5460-У) | |||

| 323 | Прочие размещенные средства в банках-нерезидентах | ||

| 32301 | до востребования | А | |

| 32302 | на 1 день | А | |

| 32303 | на срок от 2 до 7 дней | А | |

| 32304 | на срок от 8 до 30 дней | А | |

| 32305 | на срок от 31 до 90 дней | А | |

| 32306 | на срок от 91 до 180 дней | А | |

| 32307 | на срок от 181 дня до 1 года | А | |

| 32308 | на срок от 1 года до 3 лет | А | |

| 32309 | на срок свыше 3 лет | А | |

| 32311 | Резервы на возможные потери | П | |

| 32312 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32313 | Корректировка резервов на возможные потери | П | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||

| 32330 | Приобретенные права требования по договорам на предоставление (размещение) денежных средств | А | |

| (введено Указанием Банка России от 19.05.2020 № 5460-У) | |||

| 324 | Просроченная задолженность по предоставленным межбанковским кредитам, депозитам и прочим размещенным средствам | ||

| 32401 | по межбанковским кредитам, депозитам и прочим размещенным средствам, предоставленным кредитным организациям | А | |

| 32402 | по межбанковским кредитам, депозитам и прочим размещенным средствам, предоставленным банкам-нерезидентам | А | |

| 32403 | Резервы на возможные потери | П | |

| 32407 | Корректировка резервов на возможные потери | А | |

| (введено Указанием Банка России от 02.10.2017 № 4555-У) | |||