По состоянию на середину 2022 года кредитная «Карта возможностей» заслуженно считается одним из флагманских продуктов ВТБ. Условия ее оформления выглядят очень привлекательно – начиная с бесплатного выпуска и обслуживания, а заканчивая льготным периодом длительностью 110 дней и кэшбэком до 2%.

Условия по льготному периоду

Условия по снятию наличных и переводам

Отзывы о «Карте возможностей» ВТБ банка

Вместе с тем в интернете можно встретить немало отзывов о кредитке, сделанных клиентами банка, причем далеко не всегда положительных. Поэтому имеет смысл внимательнее рассмотреть особенности, плюсы и минусы кредитки ВТБ «110 дней без процентов». Что позволит ответить на вопрос, существует ли и, если да, в чем подвох карточного продукта одного из лидеров банковского рынка страны.

Требования к заемщику

Первое, что необходимо отметить при рассмотрении особенностей выпуска карты – лояльное отношение банка к потенциальному клиенту. Единственный документ, который необходимо для получения кредитки с лимитом в пределах 100 тыс. руб. – это российский паспорт. Дополнительными условиями становятся регистрация в регионе, где работает банк, и получения дохода в размере от 15 тыс. руб. Если требуется больший лимит кредитования, понадобиться подтвердить получение дохода справкой по форме банка или 2-НДФЛ.

Для неработающих пенсионеров 100 тыс. руб. установлены в качестве максимально возможной суммы финансирования. Чтобы оформить карту, им требуется предоставить пенсионное удостоверение.

Единственным сравнительно спорным моментом становится сложно получения кредитной карточки представителями бизнеса в статусе ИП. К ним требование о подтверждении официального дохода предъявляется в обязательном порядке.

Еще одним потенциальным подвохом кредитки выступает непрозрачное определение лимита кредитования. Итоговая сумма доводится до клиента без комментариев со стороны специалистов банка. Неудобство компенсируется возможность повысить лимит в процессе использования карточки, для чего достаточно исправно вносить обязательный платеж и направить в ВТБ соответствующее заявление.

Условия по льготному периоду

Одним из главных достоинств рассматриваемого продукта выступает длительный – до 110 дней – льготный период по кредитной карте ВТБ. Он формируется из двух составляющих: 90 суток дается на совершение покупок и еще 20 дней на закрытие образовавшегося долга. Начало грейс-периода отсчитывается с первого дня месяца, когда происходит оплата первой покупки.

Правила льготного беспроцентного периода, установленные ВТБ, можно назвать классическими. Каких-либо подводных камней в их отношении обнаружить не удается. Более того, банк одним из первых в России включил в грейс-период операции по снятию наличных. Что делает кредитную «Карту возможностей» одним из реальных способов обналичивания на достаточно выгодных условиях. Главное – вовремя вернуть долг банку до истечения льготного периода.

Условия по кэшбэку

Обладателям кредитки предлагается выбрать и подключить одну из нескольких доступных категорий кэшбэка – «Супермаркеты», «Кафе и рестораны» и «Транспорт и такси». Размер бонуса составляет до 2% по отношению к рядовым клиентам и до 2,5% — для зарплатных.

Невозможность подключить несколько категорий кэшбэка считается одним из подводных камней кредитки ВТБ. Получить возврат платежей сразу за все виды покупок не получится.

Отдельного упоминания заслуживает возможность получения дополнительного кэшбэка в рамках программы лояльности ВТБ «Мультибонус». За покупки с кредитки у компаний-партнеров банка можно получить до 50% бонусных баллов.

Условия по снятию наличных и переводам

Банк декларирует возможность снятия наличных без процентов, в том числе – за счет средств кредитного лимита. Но она действует только в течение первой недели пользования кредиткой и с ограничением в размере 50 тыс. руб. Далее за обналичивание придется платить. Причем немало – 5,5% от снимаемой суммы денег плюс еще 300 рублей за каждую подобную операцию.

Существенным плюсом становится крупные лимиты на операции по обналичиванию. Они зависят от статуса кредитной карты и составляют:

- 100 тыс. руб. в день и 600 тыс. руб. в месяц – для кредиток мгновенной выдачи по тарифу Базовый;

- 350 тыс. и 2 млн. руб. – для классической, платиновой и золотой «Карты возможностей»;

- 400 тыс. и 3 млн. руб. – для карточных продуктов в рамках привилегированного пакета услуг ВТБ.

Серьезную комиссию за обналичивание денежных средств, которая начисляется с 8-го дня пользования кредиткой, можно считать еще одним подводным камнем карточного продукта. При этом необходимо понимать, что схожие условия обслуживания кредитных карт предлагают и другие российские банки.

Аналогичная операциям по снятию наличных денег комиссия предусмотрена для переводов денежных средств в рамках кредитного лимита. Платежи выполняются бесплатно первые 7 дней и в пределах 50 тыс. руб. Далее приходится платить по описанным выше тарифам.

Условия обслуживания

Имеет смысл перечислить остальные наиболее важные условия обслуживания кредитки «Карта возможность» от ВТБ. Они выглядят следующим образом:

- изготовление и обслуживание – бесплатно, причем независимо от оборотов по карточке;

- предельный лимит кредитования – до 1 млн. руб.;

- процент за пользование заемными средствами – от 19,9% при совершении покупок с карточки и 49,9% на переводы и обналичивание средств;

- грейс-период – до 110 суток (включая покупки, обналичивание и переводы с кредитки);

- регулярный обязательный платеж – 3%.

Разная процентная ставка на покупки с кредитки и на обналичивание денег/переводы выступает еще одним существенным моментом, незнание которого может привести к серьезным финансовым потерям владельца. Чтобы не допустить ненужных расходов, требуется четко отслеживать и соблюдать правила льготного периода.

Отзывы о «Карте возможностей» ВТБ банка

В интернете на различных тематических сайтах можно встретить множество отзывов об условиях обслуживания кредитки ВТБ – как позитивных, так и негативных. Выше были перечислены некоторые подводные камни использования флагманского карточного продукта.

Некоторые из них, например, высокую процентную ставку за обналичивание, можно обойти с помощью грейс-периода. С другими – в частности, необходимостью выбирать категорию кэшбэка – придется смириться.

Необходимо отметить, что значительная часть клиентов финансового учреждения отмечают не столько особенности кредитки, сколько не всегда эффективную работу службы клиентской поддержки банка. Такая проблема существует, но она никак не связана конкретной с кредитной карточкой.

Выбор — оформлять кредитку ВТБ или нет – остается за клиентом. Важно, чтобы он был осознанным и взвешенным, то есть учитывал плюсы и минусы карточного продукта.

Часто задаваемые вопросы

Когда начался выпуск кредитки ВТБ «Карта возможностей»?

Новый флагманский кредитный карточный продукт выпускается одним из лидеров отечественного банковского рынка с мая 2020 года. За прошедшее время кредитка стала достаточно популярной среди клиентов ВТБ и уверенно конкурирует со схожими картами других российских банков.

В чем состоят главные достоинства карточного продукта?

Можно выделить несколько наиболее значимых: серьезный кредитный лимит, разумная процентная ставка, очень длительный льготный период, включение операций по обналичиванию в грейс-период, участие в масштабной бонусной программе банка.

Каковы подводные камни кредитки от ВТБ?

При ответе на вопрос, в чем подвох кредитки «Карта возможностей», чаще всего фигурируют следующие моменты: непрозрачная схема расчета лимита кредитования, высокая процентная ставка на обналичивание и переводы, необходимость выбора бонусной категории.

Стоит ли оформлять кредитную «Карту возможностей» от банка ВТБ?

Ответ на вопрос зависит от личных предпочтений потенциального клиента. Кредитка ВТБ обладает как рядом серьезных достоинств, так и определенными подводными камнями. Негативное влияние последних можно минимизировать или даже полностью исключить, если знать об их существовании.

Вывод

- Кредитка «Карта возможностей» выпускается ВТБ с мая 2020 года.

- Банк предлагает достаточно выгодные условия оформления и обслуживания: лояльные требования к заемщикам, крупный лимит кредитования, длительный льготный период и включение в него переводов/обналичивания.

- Использование кредитки сопровождается несколькими подводными камнями, включая: необходимостью выбирать категорию кэшбэка, повышенной ставкой за операции обналичивания и переводы с карты, непонятная схема расчета кредитного лимита.

- При грамотном использовании и минимизации недостатков карточки кредитка ВТБ может стать удобным и выгодным платежным инструментом.

Пластиковая карта является универсальным платежным инструментом. С ее помощью можно легко оплачивать покупки, а также совершать денежные переводы, достаточно знать реквизиты банковской карты. Как правило, для совершения перевода достаточно знать номер карты, CVV-код, сок годности пластика.

Но могут случиться и такие ситуации, когда этого будет недостаточно, и потребуется узнать счет карты. На самом деле это не сложно, и многие способы доступны, не выходя из дома. Сегодня постараемся разобраться, как узнать реквизиты карты ВТБ.

Содержание

- 1 Зачем могут потребоваться реквизиты

- 2 Как узнать

- 2.1 Приложение

- 2.2 Интернет-банк

- 2.3 Договор на обслуживание карты

- 2.4 Банкомат

- 2.5 Центр клиентского обслуживания

- 3 Какие реквизиты требуются для перевода

Зачем могут потребоваться реквизиты

Чтобы быстро совершить банковский перевод, или принять деньги от друзей, достаточно сообщить номер банковской карты. Он напечатан на лицевой стороне пластика и состоит из 11, иногда больше, цифр.

Для чего же необходимо знать номер банковского счета по карте:

- Первое, наверное, самое основное, для чего могут потребоваться реквизиты счета, это зачисление заработной платы. То есть, необходимость написать заявление на зачисление средств от работодателя или же из Пенсионного фонда, на зачисление пенсии или пособий.

- Также реквизиты могут потребоваться в том случае, если планируется перевод на крупную сумму денег, когда установленных лимитов банком недостаточно.

- В-третьих, потребоваться реквизиты могут при переводе со счета на счет из стороннего банка. Как правило, такие операции сопровождаются комиссией, а перевод по номеру счета обойдется дешевле.

- Не стоит забывать, что реквизиты счета также необходимо при зачислении средств от какой-нибудь организации.

- Также потребоваться может в том случае, если, например, карта утеряна и заблокирована. Совершать операции по карте, пока не восстановлена, можно по реквизитам и номеру счета.

Кредит наличными в ВТБ

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Реквизиты карточного счета могут потребоваться в любую минуту, поэтому так важно знать, как можно получить данный номер и где его можно узнать.

Как узнать

Чтобы не возникало лишних вопросов по поводу реквизитов карты, необходимо сразу при получении пластика распечатать реквизиты в офисе через сотрудника банка. Держать их необходимо всегда на видном месте, так как мы никогда не знаем, когда реквизиты нам могут потребоваться.

Если у вас есть распечатка, то вопрос, как узнать номер счета, отпадает сам собой. Но что делать, если номер счета неизвестен. Разберемся подробнее.

Приложение

Узнать реквизиты карточного счета можно дистанционно, не выходя из дома. Это можно сделать с помощью личного кабинета, который есть у каждого держателя пластиковой карты.

Для этого необходимо:

- сначала нужно авторизоваться в приложении ВТБ Онлайн

- далее, заходим в раздел «Продукты», и выбираем нужную нам карту из списка

- затем, во вкладке «Действия», нажимаем на кнопку «Показать реквизиты»

Вот так легко и просто можно узнать необходимую информацию.

Интернет-банк

Если у клиента нет мобильного приложения, то это не значит, что у него не получится получить сведения о карте. Воспользоваться можно также и интернет-банком.

Для этого нужно зайти в личный кабинет клиента ВТБ с помощью телефона или компьютера, а затем:

- в разделе «Мои продукты» выбрать номер карты

- нажать на кнопку «Реквизиты»

Алгоритм действий аналогичен первому варианту.

Кредитная карта Халва от Совкомбанк

Кредитный лимит:

350 000 руб.

Льготный период:

1095 дней

Дебетовая карта Польза от Хоум Кредит Банк

Договор на обслуживание карты

Как уже было сказано ранее, пластик выдается после подписания документов, а именно, договора на обслуживание карты. Все документы составляются в двух экземплярах, один из которых передается клиенту после подписания. Именно в договоре также прописаны реквизиты платежного инструмента.

Для этого необходимо просто внимательно пролистать все страницы договора, и найти необходимую для клиента информацию.

Банкомат

Если по какой-то причине у клиента нет личного кабинета или мобильного приложения, но есть сама банковская карта, узнать реквизиты счета можно также с помощью банкомата ВТБ. Правда, сначала придется найти сам банкомат. Это, пожалуй, будет самая сложная часть данного способа.

Найти ближайший банкомат банка можно на официальном сайте банка ВТБ, зайдя в раздел «Отделения и банкоматы», далее, нужно указать желаемый город для поиска.

Итак, чтобы получить реквизиты, нужно:

- вставить пластик в банкомат и ввести четырехзначный пин-код

- далее, нужно совершить любую операцию, например, запросить баланс карты

- теперь нужно запросить печать чека, где будут указаны реквизиты карточного счета

Но здесь стоит отметить, что совершить данные операции можно только в личных банкоматах ВТБ. То есть, узнать реквизиты, например, в банкомате сбербанк, не получится.

Центр клиентского обслуживания

Еще один не менее доступный способ – горячая линия банка. Служба поддержки работает круглосуточно, дозвониться можно с любой точки мира. Для начала необходимо будет позвонить по бесплатному номеру горячей линии 8 800 100 24 24, а далее, нужно дождаться соединения с оператором.

Сотрудник банка попросит назвать вас следующую информацию:

- полностью фамилию, имя и отчество

- дату рождения

- кодовое слово

- данные паспорта

- а также последние 4 цифры номера карты

Также можно обратиться и в отделение банка. Предоставив паспорт, сотрудник банка выдаст клиенту реквизиты счета на бумажном носителе.

Visa Classic 100 дней без % Альфа-Банка

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Обслуживание:

от 590 рублей

Карта рассрочки Свобода банка Хоум кредит

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Какие реквизиты требуются для перевода

Для того чтобы совершить или принять перевод денежных средств, клиенту необходимо знать следующие реквизиты:

- ФИО получателя средств

- БИК банка-получателя

- номер банковского счета получателя средств

- назначение платежа, но этот пункт является не обязательным

Из всего вышесказанного самым простым и доступным способом узнать реквизиты счета является мобильное приложение или личный кабинет. Также, не выходя из дома, можно позвонить на горячую линию. Но здесь стоит помнить, что в это случае придется предоставить всю информацию о себе для идентификации. В противном случае, сотрудник банка просто не имеет право предоставлять вам необходимую информацию.

Last modified: 20.10.2020

Пошаговая инструкция по работе в личном кабинете ВТБ онлайн: регистрация, восстановление пароля, операции и решение проблем.

Для всех клиентов ВТБ личный кабинет может быть доступен тогда, когда им удобно. Взаимодействовать с банком можно не выходя из дома, при этом возможно проведение различных финансовых операций. Необходим только компьютер и выход во всемирную сеть.

Регистрация и вход в личный кабинет

Для установки системы не требуется никаких затрат или специального оборудования. Вы регистрируетесь на сайте и получаете доступ к личному кабинету. Сделать это нетрудно. Для тех, кто уже является клиентом ВТБ, личный кабинет можно создать, используя банковскую карту, дебетовый счет или кредитный договор. Также для регистрации потребуется указать номер мобильного телефона.

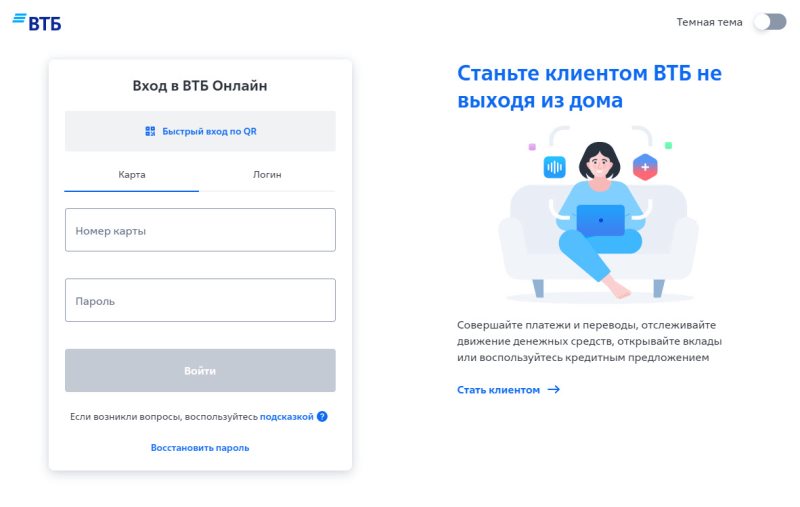

Зайдя на официальный сайт, вы выбираете вверху справа пункт «ВТБ ОНЛАЙН». Откроется страница online. vtb.ru. Выберите наиболее удобный для вас способ войти: с использованием номера карты, или уникального номера клиента (УНК), его можно найти в договоре на комплексное обслуживание или прослушать в голосовом меню по телефону 8 (800) 100−24−24, раздел “Счета, вклады, интернет-банк”.

В специальной форме нужно указать ваш мобильный телефон, который привязан к договору с банком. Вам придет смс, содержащее код для входа в интернет-банк. Вы должны придумать собственные учетные данные для дальнейшего пользования личным кабинетом (ЛК).

Затем вам предложат ответить на специальные, так называемые «секретные» вопросы. Это необходимо для восстановления доступа в ЛК, если вы утратите его.

Укажите вашу электронную почту для получения ссылки. Перейдя по ней, вы подтверждаете, что зарегистрировались в ВТБ онлайн, личный кабинет сразу становится доступным для проведения различных операций. Рекомендуется загрузить свою фотографию, чтобы можно было идентифицировать вашу личность в случае кражи данных.

При дальнейшей работе попадаем в онлайн-кабинет следующим образом:

- Заходим на сайт и переходим на страницу интернет-банка.

- Указываем данные учетной записи.

- Вводим пароль, придуманный вами.

Удостоверившись в том, что вход выполнен корректно, начинайте работу. Однако важно соблюдать определенные правила безопасного пользования сервисом:

- не передавайте свои данные, коды подтверждения и пароли от учетной записи посторонним лицам;

- пользуйтесь лицензионным ПО и своевременно устанавливайте обновления;

- не пользуйтесь ВТБ онлайн, если сомневаетесь в безопасности устройства или в надежности места;

- в случае утраты персональных данных немедленно сообщите в отделение банка для того, чтобы заблокировать возможность их использования.

Как восстановить пароль к ЛК

Как только вы подключили сервис ВТБ онлайн, личный кабинет стал доступен. Тогда же вы получили смс с паролем для входа. Если он не сохранился или срок его действия закончился, вы можете получить новые данные для входа в учетную запись.

Если вы не помните пароль и не можете выполнить вход в ЛК, нажмите «Восстановить пароль». Введите логин (уникальный номер клиента) или номер карты, после этого нажмите «Продолжить».

Восстановить доступ к своей учетной записи можно в отделении банка и с помощью банкомата. Вам нужно выбрать в меню «Настройки», затем нажать «Логин и пароль».

Если с момента регистрации у вас изменился номер телефона – вы не сможете получать смс-коды подтверждения, необходимо обратиться в отделение банка для изменения актуального номера.

Личный кабинет для предпринимателей

Для юридических лиц и предпринимателей, которые ранее обслуживались в ВТБ, банк разработал систему для ведения бизнеса. Чтобы пользоваться ею, необходимо заключить соглашение на комплексное обслуживание. Это очень удобно, так как позволяет экономить время: отпадает необходимость совершать поездки в отделение банка и ожидать своей очереди. Вести бизнес через интернет стало удобнее. Вам дистанционно будут доступны следующие услуги:

- возможность отправлять срочные платежи;

- конвертирование валюты в один клик;

- заказ наличных средств, справок и чековых книжек;

- просмотр данных по договорам кредитования;

- сопровождение зарплатных проектов;

- проверка контрагентов;

- обслуживание карт самоинкассации;

- просмотр новостей банка;

- возможность обмениваться сообщениями с банковскими работниками.

Вход в личный кабинет предпринимателя осуществляется с основной страницы сайта. Выберите раздел «Малый и средний бизнес». В шапке открывшейся страницы нажмите «Интернет-банк». Перейдите по ссылке в «ВТБ Бизнес онлайн» и нажмите «Войти». В браузере должно быть установлено расширение для работы с файлами электронной подписи. После этого введите свои учетные данные и укажите путь к расположению электронной подписи. Затем нажмите «Войти».

Установить у себя систему для удаленного ведения бизнеса не составит особого труда. После заключения договора на комплексное обслуживание, зарегистрируйтесь в личном кабинете вашей организации. Затем добавьте пользователей и оформите каждому из них сертификат электронной подписи. После этого предоставьте в банк распечатанное заявление о подключении вашей организации к системе ведения малого бизнеса. Работать в ней достаточно безопасно, поскольку она хорошо защищена:

- соединение клиента происходит по специальному протоколу, который обеспечивает шифрование данных;

- для доступа в систему используются данные учетной записи и одноразовый код подтверждения;

- подтверждение оплаты документов происходит с использованием электронной подписи.

У дистанционного банковского обслуживания (ДБО) есть большое количество преимуществ. Прежде всего, это удобный и доступный для понимания интерфейс. Кроме того, у клиента есть возможность импортировать и экспортировать данные в 1С, а также в другие учетные системы. К преимуществам относится и формализация документооборота по операциям. Система ДБО оснащена централизованной техподдержкой. Она может работать почти во всех популярных браузерах (Microsoft Internet Explorer, Mozilla Firefox, Safari, Google Chrome, Opera). Плюсом является и мобильное приложение, позволяющее выполнять большинство действий со смартфона.

На планшетный компьютер или телефон установите приложение для малого бизнеса из магазинов для iOS и Android. Войдите, используя те учетные данные, с помощью которых вы входите в интернет-банк. Для подтверждения платежей пользуйтесь встроенным Генератором паролей.

Если вы потеряли пароль от своего аккаунта, воспользуйтесь ссылкой «Забыли пароль?». Укажите имя пользователя и введите текст с картинки, затем нажмите «Восстановить».

Что делать, если доступ заблокирован

Если кто-то посторонний пытался войти в онлайн-кабинет, то срабатывает защита.

При превышении лимита попыток входа система заблокируется на полчаса.

Если при авторизации вы видите сообщение о том, что вход невозможен, подождите.

Блокировка автоматически снимется через 30 минут, после чего вы сможете войти. Если же вы продолжите безуспешные попытки авторизоваться, произойдет постоянная блокировка. Это не позволит посторонним лицам проникнуть в ЛК клиента.

Если вы получили сообщение, в котором говорится, что доступ заблокирован и вам требуется обратиться в службу поддержки для разблокировки, позвоните на горячую линию по номеру +7 (495) 777−24−24. Вы можете восстановить доступ к системе, обратившись непосредственно в отделение банка с заявлением о разблокировке пользователя.

Что можно делать в ВТБ онлайн

Данный сервис отличается удобством и простотой в использовании. Вы экономите свое время, мгновенно оплачивая в онлайн-кабинете различные услуги. Получив доступ к собственным счетам, вы сможете проводить все необходимые операции с финансами.

Откройте страницу «Платежи». Здесь вам будут доступны наиболее популярные в вашем регионе мобильные операторы, электронные кошельки, провайдеры интернета, телевидения и телефонии, а также коммунальные услуги.

Если вам нужно быстро оплатить сотовую связь, выберите функцию «По номеру телефона», и сервис автоматически найдет вам нужного оператора мобильной связи. Для просмотра остальных поставщиков, нажмите «Показать еще». Поиск по названию поможет вам быстро найти и оплатить нужную услугу. Если вы не обнаружили нужного получателя, перейдите по ссылке «Оплатить по реквизитам». Оплата онлайн происходит мгновенно.

Клиентам доступна функция создания шаблонов. Это удобно, если вы часто вводите одни и те же реквизиты. Шаблон позволяет упростить процедуру оплаты.

Кроме того, если вы подключите автоплатежи на сайте ВТБ, банк сможет оплачивать услуги за вас. Чтобы запланировать внесение средств на определенную дату, вам нужно нажать «Настроить автоплатеж» в момент подтверждения операции, после этого – указать параметры дальнейших платежей. Введите одноразовый код, подтвердив тем самым совершение операции, и оплата будет происходить в необходимое вам время.

Помимо этого, в онлайн-кабинете вы можете:

- оплачивать покупки в интернет-магазинах;

- переводить деньги в благотворительные фонды;

- покупать путевки туроператоров-партнеров;

- размещать средства на вкладах и счетах. Для этого нужно выбрать необходимый продукт на вкладке «Услуги»;

- производить обмен валют. Для проведения данной операции требуется располагать счетами в соответствующих денежных единицах. У клиента должен быть открыт счет в долларах США, евро, британских фунтах, японских йенах, швейцарских франках или датских кронах. Зайдите на вкладку «Обмен валют», затем укажите два счета в разных валютах. Введите необходимую сумму и подтвердите операцию;

- платить за обучение в школах, университетах и на курсах;

- приобретать страховые полисы. С помощью сервиса вы можете оформить такие программы, как «Спутник здоровья», «Защити жилье», а также множество других программ. Чтобы оформить полис, зайдите на вкладку «Услуги» и выберите нужный вам продукт. Введите данные, необходимые для оформления полиса, и рассчитайте его стоимость. Заполнив все поля, нажмите «Оплатить», и система вернет вас для проведения платежа на сайт банка. Нажмите «Продолжить» и подтвердите совершение операции специальным кодом. После оплаты электронный полис придет на тот адрес, который указывали при оформлении страхования;

- оформлять кредиты и оплачивать существующую задолженность. Для этого на вкладке «Услуги» выберите необходимый вам продукт. Для погашения существующей задолженности необходимо разместить на счете сумму ежемесячного платежа и указать дату списания средств. При этом можно досрочно оплатить кредит целиком, или же какую-то его часть. В разделе «Мои продукты», вам нужно выбрать пункт «Кредиты» и нажать «Погасить досрочно».

Используя онлайн-кабинет, вы найдете ближайшие банкоматы или отделения ВТБ – банки показаны на схеме метро, их можно увидеть на карте или посмотреть список адресов.