Номер карты Мастеркард — один из важнейших кодов, содержащих полную информацию о платежном средстве и обеспечивающий возможность использования такой карты в системе международных расчетов. Такой номер обычно состоит из нескольких цифр: 13, 16 (наиболее распространенный вариант) или же 19. Персональные номера присваивают всем типам кредитных карт, включая популярные виртуальные карты.

Номер карты Сбербанк Мастеркард — что это

Номера карт Мастеркард Сбербанка, а также любого другого банка-эмитента всегда содержат основную информацию о представленном платежном средстве. Цифры данного кода обозначают следующее:

- Первые шесть цифр данного кода всегда указывают на тип платежной системы. При том практически все образцы Мастеркард имеют в качестве такой цифры пятерку, в то время, как платежные средства системы Виза обычно начинаются на 4, а вот карты системы маэстро могут начинаться на 3, 5 или же 6.

- С седьмой и по предпоследнюю цифру в таком коде прописан индивидуальный номер самого владельца карточки.

- Последняя цифра, которую содержит ваша банковская карта, считается проверочной.

Таким образом карточка по 16 или же13, 19 числам легко идентифицируется любой системой, подключенной к всемирному банкингу. Держателю карты необходимо помнить, что номер карты Мастеркард является информацией конфиденциальной и не подлежит разглашению третьим лицам, равно как и передаче по сети, не имеющей специальной защиты для сопровождения платежных операций. Ну а поскольку мировая практика показывает, что одного персонального кода недостаточно, дабы защитить валютные операции, дополнительно таким карточкам еще присваивают пароли и другие шифры, позволяющие идентифицировать личность того, кто рассчитывается по такой карте, и снизить риск использования платежного средства злоумышленниками.

Необходимо также отметить, что банковская карта всегда имеет такой индивидуальный код, который не совпадает с номером основного счета. При перевыпуске данного платежного средства старый номер клиента не сохраняется, и ему нужно будет получить карту уже с новым номером, пусть и привязанную к старому счету.

Зачем нужен номер карты Сбербанк Мастеркард

Такой номер имеет сразу несколько предназначений. Используют его для:

- Идентификации банка-эмитента.

- Защиты платежных операций.

- Быстрой идентификации всех данных по платежному средству в банкоматах, терминалах, виртуальных системах, позволяющей определить, к какому типу относится карта и какие средства индивидуальной защиты она имеет.

- Универсализации проведения всех банковских операций на мировом рынке.

Владельцу же платежного средства номер карточки необходим, дабы совершать абсолютно все платёжные операции. Именно по номеру карты можно совершить оплату покупок в онлайн-магазинах, а также во многих стационарных точках продаж, где не работает система считывания с магнитной ленты вашей карточки.

Как узнать номер карты Мастеркард

Найти, где на вашем платежном средстве указан номер карты, несложно. Обычно он располагается на лицевой стороне карточки посередине. Такой номер нередко выгравирован на карте, чаще всего его также оформляют при помощи золотого или серебряного покрытия (в зависимости от типа карты). В некоторых случаях (как правило, в стандартных видах банковских карт первого уровня) такой номер просто пишут на лицевой стороне карты контрастным к общему цвету оформления платежного средства шрифтом.

Если вы оперируете не стандартной платежной пластиковой картой, а ее виртуальным аналогом, номер вашей карты, скорее всего, будет указан или в информационном письме с общими данными платежного средства или же на банковском бланке (если вы оформляли данную карточку не через онлайн запрос, а в отделении банка). Если же вы по тем или иным причинам потеряете такие данные, чтобы получить их повторно, вам нужно будет обратиться к эмитенту. В течение нескольких минут после обращения вся информация по вашей виртуальной карточке будет предоставлена вам повторно.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Подпишитесь на Bankiros.ru

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что собой представляет номер карты Мастеркард, какая информация в нем зашифрована. Где вообще искать эту комбинацию чисел, какие еще важные реквизиты банки располагают на самих платежных средствах. Для каких операций нужен номер, как защитить его от мошенников. Обо все этом на Бробанк.ру.

-

Где находится номер карты Мастеркард?

-

Расшифровка номера

-

Другая важная информация, указанная на карте

-

Как банки защищают карты клиентов от мошенников

-

Для каких операций нужны номера карт Mastercard

Где находится номер карты Мастеркард?

С его поиском нет никаких сложностей. Если вас интересует, где находится номер карты Mastercard, возьмите пластик в руки и посмотрите на его лицевую сторону. На ней и отражается нужная вам числовая комбинация.

Некоторые банки просто печатают номера на пластике, но в итоге со временем информация может утратиться: цифры просто стираются. Поэтому большинство организаций применяют более надежный метод — они как бы выдавливают числа. Такой номер карточки Мастеркард со временем не утратится.

Обычно устанавливают банк и система Мастеркард номер, который состоит из 16 цифр. Это 4 группы по 4 цифры.

Расшифровка номера

Числовая комбинация индивидуальна, но берется она «не с потолка». Каждое число несет определенную важную информацию, которая нужна для проведения транзакций, то есть для совершения любых платежных операций и обналичивания. Номер — это адрес карточки.

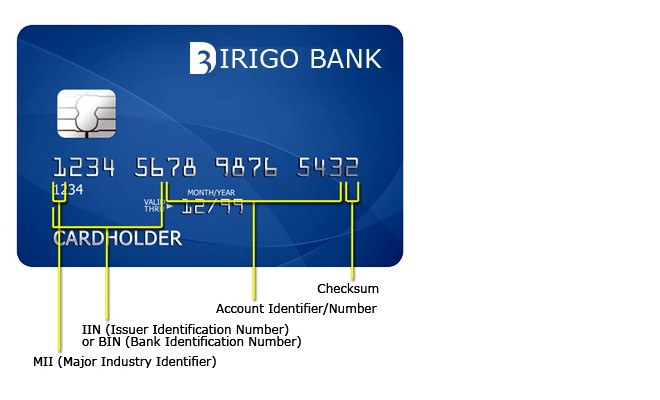

Расшифровка номера Мастеркард:

- первое число определяет принадлежность платежного средства к определенной системе, в данном случае — к Мастеркард. Ее карточки всегда начинаются с номера 5. Если вы будете делать какой-то онлайн-платеж, то при введении первой цифры система сразу определит, что это карточка Mastercard и установит соответствующий значок;

- следующие 5 цифр — это закодированная информация о банке, который выпустил и обслуживает пластик. После введения этих чисел система распознает банк, что будет нужно для дальнейших расчетов;

- далее следуют 9 цифр, которые в целом и являются номером платежного средства. Так что, номер карты Мастеркард — все лишь часть того набора цифр, который мы видим. На деле он состоит из 9 знаков;

- последняя цифра является контрольной, подтверждающей все остальные.

При совершении платежных операций крайне важно указывать верный номер карты, особенно если он не подтверждается кодом CV с оборотной стороны.

Другая важная информация, указанная на карте

Номер кредитной карты Mastercard или ее дебетового варианта — важный реквизит, но он не является единственным. Чтобы совершить какой-либо онлайн-платеж, клиенту нужно указать и другие сведения, без которых транзакция будет невозможной.

Что еще банки указывают на картах:

- дата окончания срока действия вида 02/20. То есть карточка в этом случае действует по февраль 2020 года включительно. Стандартно они выдаются со сроком действия в три года. Эта информация также указывается клиентом при совершении онлайн-операции;

- имя и фамилия держателя на латинском языке. Эти сведения редко вводятся при онлайн-платежах, но нужны для идентификации пользователя в некоторых случаях;

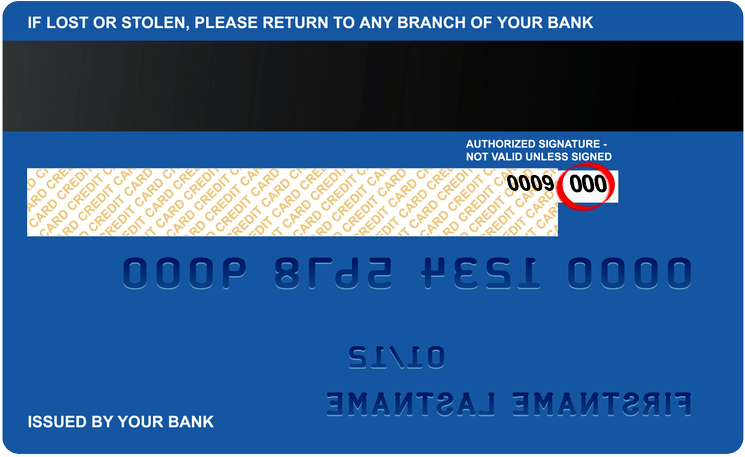

- код CVV. Эта очень важная информация, которая отражается на оборотной стороне платежного средства. Числовая комбинация неприметная, расположена в левой части поля для подписи (кстати, сейчас ставить подпись на карте уже не обязательно, и без нее можно совершить любые платежные операции).

Код CVV, фамилия и имя, срок действия — не менее важны в ряде случаев

О коде CVV следует рассказать более подробно, так как он — важная составляющая реквизитов банковской карточки. При совершении любой операции в интернете система будет просить вас ввести этот код. Это своего рода контрольный пароль.

Если располагает Мастеркард номер карты на видном месте на лицевой части пластика, то код CVV всегда неприметный и располагается на обороте. Дело в том, что только зная эту комбинацию их трех цифр, можно оплатить услугу онлайн, сделать покупку в интернет-магазине, перевести кому-то средства через сторонние сервисы.

Мошенники прекрасно знают, где номер кредитной карты Mastercard (или дебетовой). Они могут подглядеть и сфотографировать его, пока вы стоите в очереди в банкомате, могут использовать записи с камер. Фото карт с номером можно найти чуть ли не в любой группе в соцсети: граждане находят их и таким образом ищут хозяев.

Но если мошенник знает только номер, он не сможет совершить операцию с вашей картой. Ему нужен код CVV, который находится на обороте и специально сделан неприметным.

Если вы потеряли карту, незамедлительно проводите ее блокировку, чтобы мошенники не смогли ею воспользоваться.

Как банки защищают карты клиентов от мошенников

Мошенники знают, где находиться номер карты Мастеркард, могут выудить у человека и код CVV: методов для этого придумано предостаточно. Чтобы уберечь деньги клиентов от мошенников, банки разработали дополнительную систему безопасности. Все современные платежные средства Mastercard ею оснащаются.

Когда клиент совершает оплату в интернете, он вводит номер банковской карты Mastercard, указывает последний месяц действия и код CVV. Раньше этого было достаточно для совершения операции, но большой всплеск мошеннических транзакций стал поводом для внедрения дополнительных мер защиты клиентских средств.

Использование банком дополнительных способов подтверждения действий — гарантия сохранности средств на карте

Теперь, чтобы операция была выполнена, клиент должен дополнительно ввести код, который банк пришлет на привязанный к карточке номер телефона. Код одноразовый и действует обычно не больше минуты. Теперь мошенникам сложнее списывать деньги с чужих счетов, но все равно нужно быть бдительным, они умеют выманивать и эти одноразовые пароли, например, представляясь сотрудниками банков.

Как узнать номер кредитной карты Mastercard, если вы ее потеряли? Для этого нужно обратиться в колл-центр обслуживающего ее банка и подойти в его офис с паспортом.

Для каких операций нужны номера карт Mastercard

Если вы будете просто оплачивать покупки в магазине, номер кредитной карты Мастеркард или ее дебетового варианта никогда не требуется. Если вы будете совершать платежи через онлайн-банкинг, то никаких данных пластика вносить не нужно, они уже есть в системе. Но нужно будет ввести код безопасности, пришедший на ваш номер телефона.

Номер карты на Мастеркард нужен:

- если вы оплачиваете что-то в интернет-магазине;

- если вы оплачиваете мобильную связь, коммунальные платежи, штрафы и прочее не через онлайн-банк. То есть через сторонние платежные сервисы или сервисы самих поставщиков услуг;

- если вы совершаете перевод со своей карты на чужую, используя различные онлайн-сервисы.

При этом вы указываете не только номер кредитной карты Мастеркард, но и все остальные ее реквизиты, необходимые для онлайн-транзакций.

При работе со сторонними платежными сервисами без номера карты не обойтись

Теперь вы знаете, где номер карты Mastercard и зачем он вообще нужен. Самое главное — соблюдать меры безопасности при пользовании банковскими картами. Не давайте никому свои реквизиты, не попадайте в лапы мошенников, которые по телефону выманивают у граждан данные об их платежных средствах.

Комментарии: 0

На чтение 6 мин Просмотров 4.9к. Опубликовано 14.04.2021

Первые цифры банковских карт могут многое сказать тем, кто разбирается в их значении. Известно, что в каждом номере банковской карты зашифрована информация о типе карты, платежной системы, месте выдачи, банке который выдал карту, а также проверочное число, которое позволяет понять, верно ли собраны все данные. Первые 4 цифры банковской карты представляют собой первый блок зашифрованной информации, но позволяют уже многое сказать о карте. Сегодня мы поговорим о том, что означают первые цифры на банковской карте. Читайте следующую статью на страницах журнала bankovskie-karty.ru.

Содержание

- Первые цифры банковских карт

- Первая цифра банковской карты

- Первые 4 цифры банковской карты

- Первые 6 цифр банковской карты

- Первые четыре цифры банковской карты

Первые цифры банковских карт

Все цифры на карте имеют свое значение. Первые 6 цифр являются банковским идентификатором. БИН присваивается определенному виду карт конкретного банковского учреждения. Банковский идентификатор, прежде всего, позволяет узнать вид используемой платежной системы.

Банковский идентификационный номер (БИН) — часть номера, расположенного на пластиковой карте. Используется для идентификации банка в рамках карточной платежной системы при авторизации, процессинге и клиринге.

Согласно банковским стандартам, первая цифра считается указателем принадлежности к таким платежным системам:

- цифра 3 – JCB Intenational;

- цифра 3 – American Express;

- цифра 3, 5, 6 – Maestro;

- цифра 4 – Visa;

- цифра 5 – MasterCard;

- цифра 6 – China UnionPay;

- цифра 7 – универсальная электронная карта.

2, 3 и 4 цифры в номере обозначают номер банка, который выпустил пластиковую карту. 5 и 6 дают дополнительную информацию об этой кредитной организации. Все вместе первые шесть цифр в номере карты — это так называемый банковский идентификатор или БИН.

Первая цифра банковской карты

Номер карты состоит, как правило, из 16 цифр, разделённых на 4 блока по 4 цифры, и является номером доступа к банковскому счёту владельца карты. Каждая цифра из номера на карте имеет своё, конкретное значение.

Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт. По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определённой платёжной системе.

Какую платежную систему указывает первая цифра банковской карты:

- платежная система Мир: — 2;

- платежная система VISA: 4;

- платежная система American Express: 3;

- платежная система MasterCard: 5;

- платежная система Maestro :-3, 5 или 6;

- платежная система JCB International :3;

- платежная система China UnionPay: 6;

- платежная система УЭК : 7.

Номер карты состоит, как правило, из 16 цифр, разделённых на 4 блока по 4 цифры, и является номером доступа к банковскому счёту владельца карты. Каждая цифра из номера на карте имеет своё, конкретное значение.

Первые шесть цифр идентифицируют представителя карты: Visa — 4XXXXX, Mastercard — 51XXXX до 55XXXX, Discover — 6011XX, 644XXX, 65XXXX, Amex — 34XXXX и 37XXXX. Первые четыре цифры банковской карты указывают на платежную систему выпустившую карту, статус карточки (Platinum, Gold, Travel, World, Standard). Страну, в которой её выпустили. Валюту, которая хранится на счёте.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты. При отсутствии на карте номера, только он укажет, к какой системе относится карта.

Первые 6 цифр банковской карты

Стандартный номер карты состоит из 16 цифр. Он уникален для конкретного банка и определенной платежной системы. Номера либо выдавливают (эмбоссируют), или наносят краской. Первое дороже, но надежнее: выдавленные цифры не стираются от частого использования. Первые 6 цифр в номере – банковский идентификационный номер (БИН) эмитента (банка, который выпустил карту).

Первая цифра определяет платежную систему — Мир, American Express, JCB International, VISA, MasterCard, Maestro, China UnionPay, УЭК. Банки используют определенные комбинации первых цифр для разных карт. Например, номера «Пенсионной карты МИР» и «МИР Сбербанка России» начинаются с 22, дебетовая карта «Аэрофлот» (Visa Gold и Visa Classic) Сбербанка или Visa Classic – с 4276.

В цифровом номере пластиковой карты первые 6 цифр – это так называемый банковский идентификационный номер, указывающий тип платёжной системы, в которой обслуживается карта, и тип карты внутри этой системы.

Первые четыре цифры банковской карты

Банковская карта — это пластиковая карта размером с визитку или абонемент в спортзал. Каждая карта привязана к определенному счету в банке и имеет свой уникальный номер.

Первая цифра в номере банковской карты указывает на отрасль экономики, которая выпустила данную карту: наиболее популярные системы — это Visa (соответствует цифре 4 “финансовые организации, банки”) и Mastercard/ Maestro (цифры 5 или 6 “финансовые организации, банки, торговля, банковская сфера”).

Фактически цифровой код – это и есть сам номер пластиковой карты. Обычно он состоит из 16 цифр. Последовательность цифр определяется стандартами SWIFT. SWIFT, или как полностью расшифровывается эта аббревиатура Society for Worldwide Interbank Financial Telecommunications, является сообществом всемирных межбанковских финансовых телекоммуникаций.

Первые 4 цифры в номере SWIFT – это краткое название банка, остальные – указание на страну, регион и при необходимости конкретное подразделение финансового института. Например, первые цифры 2208 указывают на принадлежность карты российской платежной системе «Мир». Банк «РОССИЯ» выпускает классические, премиальные или дебетовые платежные карты «Мир», в зависимости от предпочтений клиентов.

Также в России существует внутренняя система идентификации банков. Вы наверняка слышали аббревиатуру БИК. БИК расшифровывается как Банковский Идентификационный Код. Фактически это внутрироссийский аналог системы SWIFT.

БИК состоит из 9 цифр, которые тоже подчинены строгому порядку. Первые 2 цифры – это код Российской Федерации. Поэтому БИК всегда начинается с цифр 04. 3-я и 4-я цифры – это код региона, где расположен соответствующий офис банка. Если речь идёт об отделении банка за границей России, то используются цифры 00.

Советуем почитать: Последние цифры банковской карты

Остальные цифры в номере карты — индивидуальный номер счета: в нем зашифрован и код валюты, и филиал банка, и вид банковского продукта (карты). Для исключения повторов в номерах счетов предназначена последняя цифра — проверочное число карты. Есть и еще 4 цифры – они содержатся в ПИН-коде карты, своеобразном пароле, который вы вводите на клавиатуре банкомата или на платёжном терминале.

Источники:

- https://bankirsha.com/nomer-bankovskoi-karty-nomer-karty.html

- https://bankstoday.net/vopros-otvet/poleznyj-lajfhak-kak-uznat-bank-po-nomeru-karty

- https://www.seb.lv/ru/info/platezhnye-karty/zashchitnye-elementy-na-platezhnyh-kartah

- https://www.iphones.ru/iNotes/sekrety-vashey-bankovskoy-karty-09-06-2020

- https://www.ipay.ua/blog/articles/neskolko-faktov-o-bankovskoj-karte-kotorye-vy-dolzhny-znat

- https://iz.ru/news/675068

Post Views: 3 120

Главная » Кредитные карты » Расшифровываем номер кредитной карты VISA / MasterCard, пример, видео

На чтение 11 мин. Опубликовано 9 августа, 2019

На любой кредитной карте VISA / MasterCard / AMEX / JCB / ПРО100 и др. вы всегда видите тот или иной номер — это так называемый номер кредитки. На обоих сторонах кредитки всегда есть множество цифровой информации, но как расшифровать эти номера кредитной карты?

Для примера в этой статье мы расскажем какую информацию несет номер кредитной карты VISA и MasterCard и что означают все эти цифры на лицевой и оборотной стороне карты.

Содержание

- Что такое банковская карта и зачем ей номер?

- 5 секретов банковских карт, о которых никто не знает:

- Законодательство о кредитных картах

- Глоссарий по кредитным картам

- Расшифровка номера кредитной карты

- Что следует знать о 16-тизначном шифре

- Дополнительные цифры и коды на кредитной карточке

- Как проверить подлинность банковской карты по номеру?

- Примеры номеров кредитных карт VISA / MasterCard / American Express / JCB

- Правила безопасности пользования кредиткой

Что такое банковская карта и зачем ей номер?

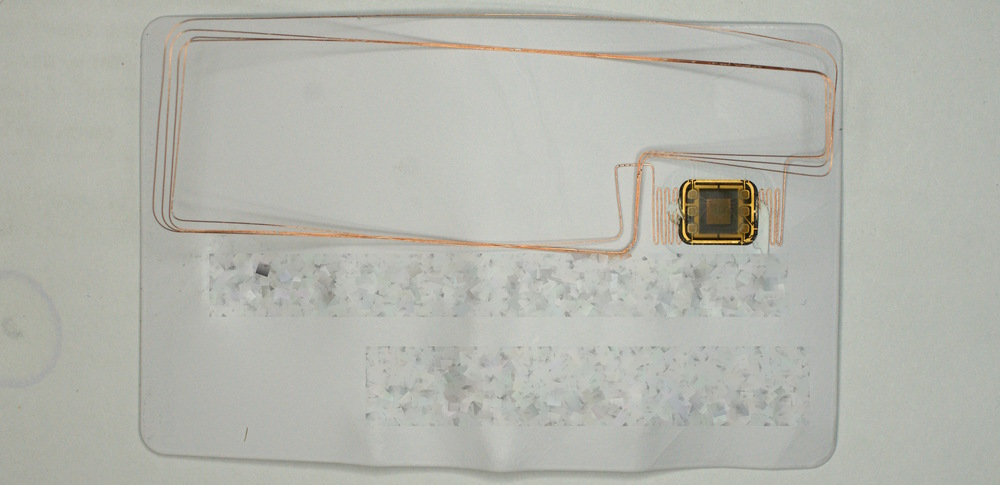

Банковская кредитная карта – это пластиковая карточка прямоугольной формы, чаще всего стандартного размера (ISO 7810), на котором нанесена различная информация, а в её недрах может быть магнитная полоса, микросхема памяти, или даже ЧИП (микропроцессор, такие карты еще называют смарт-карты). Практически на любой банковской карте нанесено название банка, имя владельца карты, а также различные буквы и цифры. Не каждый клиент банка до конца знает какая информация размещена на кредитке, а ведь за цифрами, которые составляют номер карты, скрыта довольно важная информация.

На лицевой части банковской карты (не только кредитки) размещен ее номер, формат номера кредитной карты определяется международным стандартом ISO 7812. Как правило, на куске пластика он выдавлен, хотя может быть и напечатан. В большинстве случаев номер кредитной карты состоит из 16 цифр. Реже встречаются номера карты, состоящие из 19 или 13 цифр. Следует знать, что каждая цифра карты имеет свое значение и является носителем определенной информации.

5 секретов банковских карт, о которых никто не знает:

5 секретов банковских карт, о которых никто не знает

Законодательство о кредитных картах

Чтобы иметь представление о «зашифрованной» в номере кредитной карточки информации, следует для начала разобраться с некоторыми терминами. Банковские организации, занимающиеся выпуском пластиковых карт, в своей работе опираются на следующие нормативные акты и законы:

- Закон «О банках и банковской деятельности» ФЗ № 395-1 от 02. 12. 1990 года;

- «Положение об эмиссии платежных карт и об операциях, совершаемых с их использованием» (утв. Банком России 24.12.2004 N 266-П) (Зарегистрировано в Минюсте России 25.03.2005 N 6431);

- Федеральный закон от 27 июня 2011 года N 161-ФЗ «О национальной платежной системе»;

- Вторая часть Гражданского кодекса Российской Федерации;

- Федеральный закон от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»;

- Федеральный закон от 10 декабря 2003 года N 173-ФЗ «О валютном регулировании и валютном контроле»

В этих документах содержатся основные понятия, с которыми любой пользователь кредитных ресурсов должен быть ознакомлен.

Глоссарий по кредитным картам

Давайте же разберемся в терминологии, для чего мы составили этот небольшой глоссарий по кредитным картам:

- Кредитная карта — это банковский продукт, в виде кредита с возобновляемым лимитом, то есть заемщик может использовать кредитные средства банка в рамках установленного лимита. Имея на руках «кредитку», можно осуществлять онлайн-расчеты, делать покупки в супермаркетах и магазинах, снимать деньги через банкоматы или кассу в отделении банка, оплачивать товары и услуги, коммунальные платежи. После пополнения клиентом карточного счета и оплаты возникшей задолженности, денежные средства снова доступны в рамках кредитной линии по карте.

- Кредитный лимит – это сумма кредитных средств, доступная держателю карты для осуществления расчетных операций с помощью кредитки.

- Владелец кредитной карты – физическое лицо, на имя которого банк оформил и выдал кредитную карту. Ответственность за операции, осуществляемые с помощью «кредитки», полностью лежит на владельце карты. В его обязанности входит своевременное «закрытие» непогашенного остатка и осуществление всех обязательных платежей по комиссиям, пеням, штрафам, начисленным процентам за пользование кредитными ресурсами в случае, если они имеют место.

- Эмитент – организация, занимающаяся выпуском кредитных карт, например кредитное учреждение или банк. Любая из этих структур берет на себя ответственность за обязательства, взятые по отношению к владельцу карты.

- Платежная система – компания (VISA, MasterCard, AMEX, JCB, ПРО100, UnionPay, Diners Club, Discover), отвечающая за проведение платёжных операций по кредитным картам. Для карт, выпущенных эмитентами в рамках определенной платежной системы, последняя устанавливает каким образом идентифицировать владельцев кредитных карт, как банки могут отменять совершённые транзакции, базовые правила защиты от мошенничества и тд.

- Продавец – юридическое или физическое лицо, осуществляющее прием оплаты по кредитке за услуги или товаров. Это может быть организация, физлицо или индивидуальный предприниматель.

- Персональный идентификационный номер (ПИН-код). PIN код представляет собой уникальный набор цифр, позволяющий держателю карты получить доступ к денежным средствам, находящимся на счету кредитки. Всякий раз, когда человек хочет произвести расчет кредитной картой или снять деньги в банкомате или кассе, он обязан ввести уникальный пин-код. Защитный PIN код выдается клиенту в банке при получении «пластика» – его генерация происходит в автоматическом режиме компьютерной системой банка. ПИН может быть заменен на выбор клиента как в момент выдачи карты, так и в последующем с помощью банкомата или онлайн-банкинга.

- Платежный период – отрезок времени, в течение которого клиент обязан вернуть на карточный счет денежные средства, которые он истратил с процентами за пользование заемными деньгами. В большинстве случае этот период составляет один календарный месяц. Когда клиент получает на руки кредитную карту, он подписывает договор с банком , в котором есть пункт относительно срока погашения кредита. Поэтому раз в месяц клиент обязан выполнить взятые на себя обязательства.

Расшифровка номера кредитной карты

Давайте разберемся, как формируется номер кредитной карточки:

- Номер карты состоит из уникального 16-тизначного набора цифр, представленного 4 группами. Каждая группа, в свою очередь, состоит из 4 цифр;

- Если номер карты имеет 13 цифр, то он также разбит на 4 блока. В первом блоке – 4 цифры, а остальные блоки содержат по 3 цифры;

- Номер карты, состоящий из 19 цифр, представлен пятью блоками цифр. Первые 4 блока состоят из 4 цифр, а последний из 3.

Пластиковые карты, имеющие 13-тизначный номер, уже давно выходят из оборота и на сегодняшний день, в большинстве случаев кредитная карта выпускается с 16-тизначным номером. Если карта имеет 19-тизначный номер, то это может означать одно – кредитка была выпущена в рамках определенной «подпрограммы» банковской организации.

[offer]

Что следует знать о 16-тизначном шифре

Давайте разберемся, как разгадывать 16-тизначный шифр по фото. К примеру, перед нами номер кредитной карты, на которой выдавлена комбинация цифр, никогда не повторяющихся на других «пластиках». При создании уникальной комбинации работает программа, использующая математический алгоритм, задача которого – генерация уникальных вариантов номеров.

Давайте узнаем, что означают цифры, нанесенные на кредитной карте:

- Самый первый знак несет информацию, представителем какой платежной системы является кредитная карта — Major Industry Identifier (MII). Если «3», то перед нами American Express, Diners Club или японская JCB, если номер карты начинается с «4», то VISA, а если «5», то MasterCard или Diners Club (США и Канада), если «6», то эмитентом является платежная система Discover, Laser или InstaPayment.

- Цифры с первой по шестую шифруют сведения о банке, выпустившем кредитную карту — Issuer Identification Number (IIN) или Bank Identification Number (BIN), каждая банковская организация имеет собственный уникальный номер.

- Цифры от 7 до 15 отображают уникальный номер владельца счета (Account Number).

- В последней цифре номера кредитки зашифрована контрольная сумма (Checksum).

| Платежная система | IIN номер кредитки | Длина номера |

|---|---|---|

| Visa | 4 | 13-16 |

| Visa Electron | 4026, 417500, 4508, 4844, 4913, 4917 | 16 |

| MasterCard | 51, 52, 53, 54, 55 | 16-19 |

| Maestro | 5018, 5020, 5038, 5893, 6304, 6759, 6761- 6763 | 16-19 |

| Laser | 6304, 6706, 6771, 6709 | 16-19 |

| JCB | 3528 — 3589 | 16 |

| InstaPayment | 637, 638, 639 | 16 |

| Discover | 6011, 622126 — 622925, 644-649, 65 | 16 |

| Diners Club — USA & Canada | 54 | 16 |

| Diners Club — International | 36 | 14 |

| Diners Club — Carte Blanche | 300, 301, 302, 303, 304, 305 | 14 |

| American Express | 34, 37 | 15 |

В номере кредитки цифры с первой по шестую относятся к информации о банковской организации, и называются банковским идентификатором — Bank Identification Number (BIN). Первая цифра номера карты может кодировать принадлежность к той или иной индустрии:

- «1» или «2» свидетельствуют о том, что банковская карточка имеет отношение к авиаиндустрии (например Diners Club enRoute);

- «3» говорит о том, что выпуск карты имеет отношение к развлекательной или туристической отрасли (пример не банковские карты American Express, Diner’s Club, JCB иди Carte Blanche);

- «6» говорит о том, что «пластик» имеет отношение к торговой или финансовой сфере (пример Discover Card, Laser, Solo, Switch, и китайская UnionPay);

- «7» свидетельствует, что карта относится к топливной отрасли;

- «8» говорит о секторе телекоммуникаций;

- «9» имеет отношение к государственному сектору.

Дополнительные цифры и коды на кредитной карточке

На «пластике», как на кредитных, так и на дебетовых картах, помимо номера есть еще другие знаки, текстовые и цифровые обозначения:

- Фамилия и имя держателя карты, прописанное латинскими символами (обычно на транслите).

- Срок действия карты. В большинстве случаев, он указан на лицевой стороне карточки.

- Продублированные под рельефным номером карты четыре цифры обычным шрифтом (первые четыре знака номера кредитной карты, которые будут отображаться на чеках и платежных квитанциях, выданных по карточному счету).

- На обратной стороне карты расположен код CVC или CVV, состоящий из трёх цифр. Его цель — дополнительная ступень защиты карты от действий мошенников.

Как проверить подлинность банковской карты по номеру?

Если вы хотите убедиться в подлинности кредитной карточки, вовсе не обязательно отправляться в банк или другую инстанцию, так как процедуру проверки можно провести самому без посторонней помощи, для чего воспользоваться «контрольной суммой».

Начинаем «прочтение и подсчет» номер карты с левой стороны, при этом следует сгруппировать цифры по две. Каждую из «правых» цифр пар номера карты следует умножить на два. Теперь каждое полученное значение необходимо привести к одноразрядному числу по принципу: например после умножения числа «9» на «2» получаем 18, считаем разложив число на две цифры и просуммировав их: 1+8, то есть искомое одноразрядное число равняется 9. Теперь берем все «левые» цифры и тоже складываем их между собой. Далее мы складываем суммы, высчитанные таким способом. Окончательный результат следует разделить на 10. Если число получилось без остатка, то перед вами подлинная пластиковая карта.

В случае, когда итоговая сумма не делится нацело на 10, следует отправиться в банк, выдавший карту и поинтересоваться, почему она не проходит арифметическую проверку на контрольную сумму. Из возможных причин может быть то, что карта бракованная, или она была выдана мошенническим способом недобросовестными сотрудниками банка. Так или иначе, ситуацию с подлинностью кредитки вам следует прояснить.

Примеры номеров кредитных карт VISA / MasterCard / American Express / JCB

Данные номера примеры предназначены для тестовых целей и не могут быть использованы для оплаты товаров или услуг

- VISA:

4539804056541904

4556936653057328

4024007195998173 - MasterCard:

5190967013969042

5185553343850289

5328530337680409 - American Express:

371023430676356

348361270397349

346552273313737 - Discover:

6011235155346246

6011846272441908

6011451783051609 - JCB:

3112762153658293

3096662313538270

3088389793421039 - Maestro:

5018339003667707

5893746755071609

6761994599434545 - LASER:

6771332735204019

6709721239739636

6706924347029220 - Visa Electron:

4175009089002614

4175001016290735

4508754512792418 - InstaPayment:

6390942813703871

6376556896892357

6396185196124752

Правила безопасности пользования кредиткой

Если вы стали обладателем кредитной карточки и хотите пользоваться ей и не испытывать проблем, следует помнить элементарные правила безопасности, выполнение которых не доставит неудобств:

- Когда вы осуществляете операции по карте, необходимо скрывать от посторонних номер карты и ПИН-код.

- Большинство пользователей кредитных ресурсов убеждены, что если они держат в тайне ПИН-код, то их денежные средства находятся в сохранности и неприкосновенности. Конечно, это важная процедура, но, к сожалению, ее недостаточно для полной гарантии. Мошенники с опытом могут получить доступ к карте, даже без PIN-кода. Помните, что любые данные о карте категорически запрещается давать переписывать третьим лицам. Также нельзя говорить номер своей карты. Если мошенники узнают эти данные, они могут осуществлять операции и без пин-кода.

- Если вы делаете покупки через интернет, осуществляйте операции, лишь на проверенных сайтах, следите, чтобы сайт использовал https-протокол для финансовых транзакций.

- Если вам требуется снять деньги в банкомате, соблюдайте некоторые правила безопасности. Во-первых, не снимайте деньги в темных и безлюдных местах. Во-вторых, подходя к банкомату, посмотрите на его состояние. Нет ли на нем дополнительных камер. Не имеется ли в приемнике или клавиатуре каких-либо накладок.

Пользуйтесь банковской картой бережно и сделайте все возможное, чтобы предотвратить ее компрометацию. В случае потери или кражи кредитки сразу позвоните оператору и заблокируйте ее, после чего отправляйтесь в банк для написания заявления. Если вы подразумеваете, что какие-либо данные вашей карты, составляющие банковскую тайну, стали известны третьим лицам, незамедлительно проинформируйте об этом банк.

Наличка – это неудобно и опасно, поэтому уходит в прошлое. Благо, терминалы для приема карт и оплаты смартфонами уже можно найти даже в киосках в глубокой провинции.

Рассказываем, что внутри у банковской карты, чем чип отличается от магнитной полосы и как происходит оплата смартфоном.

В тему: Visa или Mastercard. В чём разница

Из чего состоит номер карты

Стандартный номер карты состоит из 16 цифр. Он уникален для конкретного банка и определенной платежной системы.

Номера либо выдавливают (эмбоссируют), или наносят краской. Первое дороже, но надежнее: выдавленные цифры не стираются от частого использования.

Первые 6 цифр в номере – банковский идентификационный номер (БИН) эмитента (банка, который выпустил карту). Расшифровать цифры можно, к примеру, здесь.

Первая цифра определяет платежную систему:

► 2: Мир

► 3: American Express, JCB International

► 4: VISA

► 5: MasterCard – 5

► 3, 5 или 6: Maestro

► 6: China UnionPay

► 7: УЭК

Банки используют определенные комбинации первых цифр для разных карт. Например, номера «Пенсионной карты МИР» и «МИР Сбербанка России» начинаются с 22, дебетовая карта «Аэрофлот» (Visa Gold и Visa Classic) Сбербанка или Visa Classic – с 4276.

Цифры с 7 по 15-ю – непосредственно номер карты. В нем указан тип карты (дебетовая или кредитная), валюта, регион выпуска и др.

Последняя цифра является проверочным числом. Она вычисляется по алгоритму Луна, чтобы избежать ошибок при вводе номера.

Проверить номер можно на этом сайте. Но будьте внимательны! Алгоритм хорошо ловит ошибки в одной цифре, но он не заметит перестановки цифр 0-9 и 9-0, может пропустить и другие ошибки.

Выпускаются карты и с более длинными номерами. Дополнительные цифры используют, чтобы обозначить субнаправления или подпрограммы.

Так, у карт Maestro и карты мгновенной выдачи «Momentum» Visa Сбербанка часто 18-значные номера. Есть и варианты с 19 знаками.

Бывает и наоборот. У многих карт American Express, а также виртуальных карт Visa и MasterCard Сбербанка всего 15 цифр в номере. Минимальное количество цифр – 13.

Выпускают карты и без нанесенного номера и других данных. Так безопаснее. Реквизиты можно узнать в мобильном приложении.

Как работает магнитная полоса

Первая в мире карта с магнитной полосой

Магнитная полоса на карте состоит из частиц железосодержащего сплава, которые намагничивают для записи информации. Считывает данные специальная магнитная головка. Почти как в кассетном магнитофоне или проигрывателе для винила.

Изначально магнитную полосу пытались приклеить на карту клейкой лентой. Но сделать это ровно было очень сложно = полоса деформировалась и переставала читаться.

Расстроенный инженер, который целый день пытался наклеить полосу на карту, рассказал о проблеме жене. Та предложила прогладить полосу на пластиковой карте утюгом и вплавить её. Получилось!

Стандартная ширина магнитной полосы – 9,52 мм. В ней три дорожки шириной 2,79 мм.

Формат записи на дорожки разный. Так, на первой хранится до 76 заглавных букв латинского алфавита, цифр, спецсимволов. Запись на второй дорожке начинается с «;», дальше – до 37 символов: цифры, знак «=», «+» вместо пробела, «?» – символ завершения записи.

Строка на третьей дорожке начинается с «_», заканчивается «?». Между ними – до 104 символов: цифр и «+» вместо пробела. Плотность записи на первой и третьей дорожках – 210 бит/дюйм, на второй – 75 бит/дюйм. Буквы и спецсимволы занимают 7 бит, цифры – 5 бит. Так как разработчики точно знают, что значение не займет все 8 бит (1 байт) места, они используют такие нестандартные кодировки для экономии памяти.

Данные на полосе определяют карту в банковской системе. Они позволяют отправить запрос на оплату и получить либо подтверждение, либо отказ. Но кассир не видит остаток на вашем счету или ваши личные данные.

Полосы в основном черного или коричневого цвета, но бывают и других оттенков. Черные – это карты HiCo (High Coercitive – высококоэрцитивные), которые работают с магнитными полями напряженностью 2750-4000 эрстед. Они более долговечные.

Коричневые – LoCo (Low Coercitive – низкокоэрцетивные). Рассчитаны на напряженность магнитного поля всего в 300 эрстед. 1 эрстед – около 80 А/м. Банковские карты обычно HiCo, дисконтные или топливные – LoCo.

HiCo-карта не повредится от контакта с не слишком сильным магнитом, LoCo такой встречи может и не пережить. Вывод: носите LoCo-карты в кошельках без металла и магнитных застежек.

Но все карты с магнитной полосой со временем выходят из строя. Магнитный слой просто стирается от частого считывания.

Как устроены бесконтактные карты

Карты EMV (стандарт был разработан Europay, MasterCard и VISA) можно приложить к терминалу для оплаты. В пластик таких карт встроены электронные компоненты:

Карта обменивается данными с терминалом по протоколу ISO/IEC 14443 на частоте 13,56 МГц. Процесс похож на работу с RFID-метками.

Когда вы совершаете покупку, кассир создает предварительный чек и сообщает вам сумму для оплаты. Вы прикладываете карту к терминалу. Можно не касаться – достаточно расстояния до 10-15 см.

Колебательный контур попадает в переменное магнитное поле, образуется переменный ток. Катушка индуктивности запасает энергию в своем магнитном поле, конденсатор заряжается от неё, основной чип получает питание.

Карта и терминал аутентифицируют друг друга, проверяя подлинность криптограмм. Терминал должен убедиться, что карта подлинная, а карта – что всё в порядке с терминалом. Сигнал от считывателя в терминале передается за счет модуляции сигнала. Чип карты распознает такие изменения.

На карте можно подключить нагрузочное сопротивление и или изменить емкость конденсатора, чтобы повысить силу тока в контуре карты и, соответственно, передать данные с неё.

Если карта и терминал узнали друг друга, основной чип карты запускает платежное приложение. Оно генерирует ключ для оплаты, и на терминал отправляется сигнал с зашифрованными данными карты, в том числе CVV-код.

Кассовая программа получает информацию от терминала и связывается с банком. Если банк подтверждает подлинность данных и видит достаточный остаток на вашем счету, он разрешает транзакцию. Если она больше допустимого значения, запрашивается подтверждение платежа (PIN-код).

Транзакция проходит через банк-эквайер (который обслуживает терминал) в платежную систему и до банка-эмитента (который выпустил карту). Деньги списываются с вашего счета. Терминал выдает чек об успешной оплате.

Также можно установить приложение, которое позволит платить по NFC со смартфона на смартфон. Такая функция есть и в некоторых приложениях крупных банков.

Карты с чипом гораздо сложнее подделать, чем карты с магнитной полосой. Они долговечнее и принимаются практически во всех терминалах и банкоматах за границей.

На одной карте с чипом может работать несколько апплетов. В результате вы, к примеру, можете использовать её непосредственно как банковскую карту и как проездной билет.

Почему CVC/CVV никому нельзя сообщать

Множество платежей (как правило, мелких) не нужно подтверждать PIN-кодом, паролем из SMS или другими способами. Вас как клиента банка идентифицируют по номеру карты, сроку её действия и CVC/CVV-коду.

Такие схемы упрощенной идентификации обычно используют интернет-магазины. Но даже если нужно подтверждение из SMS, push-сообщения или кода в приложении, всё это можно перехватить с помощью вредоносного ПО.

Результат – подозрительные покупки с вашей карты совершаются, пока на ней вообще есть деньги. Но чаще мошенники, зная реквизиты и CVC/CVV, просто переводят деньги с одной карты на другую, а затем обналичивают их в банкомате.

Как обезопасить карту от мошенников

Технически официант или кассир, которому вы передаете карту, может сфотографировать её или запомнить номер, срок действия и CVC/CVV. А затем расплатиться вашей картой в интернет-магазине или в своем же заведении.

Даже если вы напишете заявление о краже денег в банк, средства вам не вернут. По закону, если вы показали карту, то раскрыли её данные третьим лицам. А значит, сами виноваты.

Чтобы этого не произошло, достаточно отрезать часть пластика с номером – например, последние четыре цифры. Карта по-прежнему будет работать. Магнитную полосу вы не повредите, катушку индуктивности вокруг чипа не заденете.

Лайт-вариант – закрасить или стереть CVC/CVV.

Как работает 3D Secure

3D Secure (Three-Domain Secure) – это защищенный протокол, который добавляет ещё один уровень безопасности вашим платежам с карты. Он помогает убедиться, что операцию проводит владелец карты, а не мошенники.

3D Secure создавали для CNP-операций (card not present) – оплат в интернете. Вы можете проводить их без самой карты, достаточно её фото или реквизитов.

Прототип решения разработали в Visa для работы сервиса Verified by Visa (VbV). Позднее протокол приняли и другие платежные гиганты: Mastercard (Mastercard SecureCode, MCC), JCB International (J/Secure), Мир (Мир Accept) и др.

Для оплаты в интернете вы вводите на сайте номер карты, срок её действия, имя держателя карты и код проверки ее подлинности (например, CVC2). Если сайт и банк поддерживают 3D Secure, вас перенаправят на сайт банка, который выпустил вашу карту.

Банк пришлет код подтверждения вам в SMS, в мессенджере или в банковском приложении. Реже используются разовые коды с листочка или постоянный код, который вы установили.

После того, как вы введете проверочный код на странице, банк проверит его. Если введенный код совпадет с отправленным, транзакция будет выполнена.

Как видите, в схеме Three-Domain Secure три домена: сайта или эквайера, который принимает за него оплату, платежной системы, в которой выпущена ваша карта, и банка, который её выпустил.

Данные для подтверждения платежа не сохраняются в интернет-магазине. Он может получить только часть реквизитов. Согласитесь, к банку, который выпустил вашу карту, или платежной системе вроде Visa или MasterCard, доверия больше.

Если на сайте есть логотипы Masterсard SecureCode и/или Verified by Visa, он поддерживает 3D-Secure. Подключена ли ваша карта к 3D-Secure, лучше уточнить в банке.

Важно: если ваш банк и ваша карта поддерживают 3D-Secure, а интернет-магазин нет, то если с вашей карты совершат несанкционированную транзакцию, отвечать будет интернет-магазин. Если сайт, наоборот, поддерживает технологию, а ваша карта нет, то ответственность будете нести вы.

Минус в том, что 3D-Secure – необязательная технология. Никто не может заставить её использовать. Но если есть выбор, лучше заказывать в магазинах с 3D-Secure.

Как смартфон заменяет карту

Смартфоны с NFC-чипами могут заменить карты для бесконтактной оплаты. Apple Pay, Samsung Pay, Android Pay и другие «пеи» работают с картами определенных платежных систем и конкретных банков.

В приложении карта оцифровывается, и её номер нигде не сохраняется – ни на смартфоне, ни на серверах приложения. Продавцы тоже не видят номер карты.

Вместо номера генерируется токен. Только банк или платежная система могут сопоставить этот токен с номером карты.

При оплате NFC-устройством в терминале касса так же, как и при обычной оплате, генерирует предварительный чек. Вы запускаете приложение и подносите смартфон к терминалу. Он устанавливает связь с терминалом, эмулируя карту.

Для эмуляции карты используется технология HCE (Host-based Card Emulation). NFC-контроллер обеспечивает передачу данных из платежного приложения в смартфоне на терминал и обратно.

Когда сеанс связи установлен, смартфон получает данные от терминала и формирует транзакцию. Затем вам нужно подтвердить транзакцию отпечатком пальца, сканированием лица или другим надежным способом.

В транзакции участвуют банк-эквайер, который обслуживает терминал, банк-эмитент, который выпустил карту, и платежная система, к которой относится карта. Получается как в 3D Secure, только ещё безопаснее. Сымитировать подтверждение транзакции гораздо сложнее, да и шагов проверки больше.

Смартфоны Samsung также могут имитировать карты с магнитной полосой в Samsung Pay. Для этого используется собственная технология MST (Magnetic Secure Transmission — магнитная безопасная передача).

В этом случае создается магнитное поле, похожее на сигнал от магнитной полосы банковской карты. Проводить смартфоном по считывателю не придется: MST работает на расстоянии до 7-8 см.

Таким образом, MST в Samsung Pay позволяет платить смартфоном даже в древних терминалах, рассчитанных только на карты с магнитной полосой. С iPhone так не получится.

С другой стороны, не все смартфоны Samsung поддерживают Samsung Pay, особенно в бюджетных сериях.

Всё сложно и с умными часами. Так, Gear S2, Gear Sport, Galaxy Watch и Galaxy Watch Active2 поддерживают только оплату по NFC, а Gear S3 – и MST тоже.

Бонус: как троллить очередь бесконтактной оплатой

Идею подала пользовательница Twitter @MyHopeIsRock (мы не пытаемся задеть чувства верующих):

снилось что я приклеила скотчем кредитку под обложку библии пришла в магаз на кассе спрашивают как платить будете я отвечаю С БОЖЬЕЙ ПОМОЩЬЮ прикладываю библию к терминалу платеж проходит а я эпично собираю покупки и валю

звучит как то что я обязана буду сделать во взрослой жизни— Алевтина Карловна ❄️ дожила до 2020 (@MyHopeIsRock) November 4, 2019

Действительно, карту можно вклеить или вложить куда угодно, от комсомольского билета до книг Сапковского о Ведьмаке. Весь вопрос в удобстве и безопасности использования.

(39 голосов, общий рейтинг: 4.72 из 5)

(39 голосов, общий рейтинг: 4.72 из 5)

🤓 Хочешь больше? Подпишись на наш Telegram.

iPhones.ru

Зачем в ней полоса, что записано внутри и не только.

- банки,

- Финансы,

- Это интересно

![]()

Ксения Шестакова

@oschest

Живу в будущем. Разбираю сложные технологии на простые составляющие.

A payment card number, primary account number (PAN), or simply a card number, is the card identifier found on payment cards, such as credit cards and debit cards, as well as stored-value cards, gift cards and other similar cards. In some situations the card number is referred to as a bank card number. The card number is primarily a card identifier and may not directly identify the bank account number/s to which the card is/are linked by the issuing entity. The card number prefix identifies the issuer of the card, and the digits that follow are used by the issuing entity to identify the cardholder as a customer and which is then associated by the issuing entity with the customer’s designated bank accounts. In the case of stored-value type cards, the association with a particular customer is only made if the prepaid card is reloadable. Card numbers are allocated in accordance with ISO/IEC 7812. The card number is typically embossed on the front of a payment card, and is encoded on the magnetic stripe and chip, but may also be imprinted on the back of the card.

The payment card number differs from the Business Identifier Code (BIC/ISO 9362, a normalized code—also known as Business Identifier Code, Bank International Code or SWIFT code). It also differs from Universal Payment Identification Code, another identifier for a bank account in the United States.

Structure[edit]

Payment card numbers are composed of 8 to 19 digits,[1] The leading six or eight digits (one or up to eleven digits) are the issuer identification number (IIN) sometimes referred to as the bank identification number (BIN).[2]: 33 The remaining numbers, except the last digit, are the individual account identification number. The last digit is the Luhn check digit. IINs and PANs have a certain level of internal structure and share a common numbering scheme set by ISO/IEC 7812. The parts of the number are as follows:

- a six or eight-digit Issuer Identification Number (IIN),[a] the first digit of which is the major industry identifier (MII)

- a variable length (up to 12 digits) individual account identifier

- a single check digit calculated using the Luhn algorithm[4]

- ^ IIN length has been extended to 8-digits in fifth edition of ISO/IEC 7812 published in 2017[3] and PAN will continue to remain variable length, ranging from 10 to 19 digits.

Issuer identification number (IIN)[edit]

Partial IIN on a credit card (both printed and embossed)

The first six or eight digits of a card number (including the initial MII digit) are known as the issuer identification number (IIN). These identify the card issuing institution that issued the card to the card holder. The rest of the number is allocated by the card issuer. The card number’s length is its number of digits. Many card issuers print the entire IIN and account number on their card.

In some circumstances, the issuer identification number (IIN) or bank identification number (BIN) may not be licensed directly from the issuing network (such as Mastercard or Visa). Obtaining an IIN/BIN number can be costly, time consuming and demand intensive operational burdens on in-house regulatory and compliance teams. For this reason, some new card programmes may use a ‘BIN sponsor’, in which case the IIN/BIN number is effectively sub-licensed from a scheme regulated entity. This is known as BIN sponsorship, and is a popular way for financial institutions to fast-track access to market.[5]

In the United States, IINs are also used in NCPDP pharmacy claims to identify processors, and are printed on all pharmacy insurance cards. IINs are the primary routing mechanism for real-time claims.

The ISO Register of Issuer Identification Numbers database is managed by the American Bankers Association. ABA is the Registration Authority for this standard and is responsible for allocating IINs to issuers.

Online merchants may use IIN lookups to help validate transactions. For example, if a card’s IIN indicates a bank in one country, while the customer’s billing address is in another, the transaction may call for extra scrutiny.

| Issuing network | IIN ranges | Active | Length | Validation |

|---|---|---|---|---|

| American Express | 34, 37[6] | Yes | 15[7] | Luhn algorithm |

| Bankcard[8] | 5610, 560221–560225 | No | 16 | |

| China T-Union | 31 | Yes | 19 | |

| China UnionPay | 62 | Yes | 16–19[9] | |

| Diners Club enRoute | Yes | 15 | No Validation | |

| Diners Club International[10] | 36 | Yes | 14–19[9] | Luhn algorithm |

| Diners Club United States & Canada[11] | 54 | Yes | 16 | |

| Discover Card | 6011, 644-649, 65 | Yes | 16–19[9] | |

| 622126–622925 (China UnionPay co-branded) | Yes | 16–19[9] | ||

| UkrCard | 60400100–60420099 | Yes | 16–19 | |

| RuPay | 60, 65, 81, 82, 508 | Yes | 16 | |

| 353, 356 (RuPay-JCB co-branded) | Yes | 16 | ||

| InterPayment | 636 | Yes | 16–19 | |

| InstaPayment | 637–639 | Yes | 16 | |

| JCB | 3528–3589 | Yes | 16–19[9] | |

| Laser | 6304, 6706, 6771, 6709 | No | 16–19 | |

| Maestro UK | 6759, 676770, 676774[12] | Yes | 12–19 | |

| Maestro | 5018, 5020, 5038, 5893, 6304, 6759, 6761, 6762, 6763 | Yes | 12–19 | |

| Dankort | 5019 | Yes | 16 | |

| 4571 (Visa co-branded)[13] | Yes | 16 | ||

| Mir | 2200–2204 | Yes | 16–19 | |

| BORICA (Bulgarian national payment system) | 2205 | Yes | 16 | |

| NPS Pridnestrovie | 6054740–6054744 | Yes | 16 | |

| Mastercard | 2221–2720[14] | Yes (since 2017)[15] | 16 | |

| 51–55 | Yes | 16 | ||

| Solo | 6334, 6767 | No | 16, 18, 19 | |

| Switch | 4903, 4905, 4911, 4936, 564182, 633110, 6333, 6759 | No | 16, 18, 19 | |

| Troy | 65 (Discover co-branded[16]), 9792[17] | Yes | 16 | |

| Visa | 4 | Yes | 13, 16 | |

| Visa Electron | 4026, 417500, 4508, 4844, 4913, 4917 | Yes | 16 | |

| UATP | 1 | Yes | 15 | |

| Verve | 506099–506198, 650002–650027, 507865-507964 | Yes | 16, 18, 19 | Luhn algorithm |

| LankaPay | 357111 | Yes | 16 | |

| UzCard | 8600 | Yes | 16 | Unknown |

| Humo | 9860 | Yes | 16 | Unknown |

| GPN | 1, 2, 6, 7, 8, 9 | Yes | 16 | Unknown |

On November 8, 2004, Mastercard and Diners Club formed an alliance. Diners Club cards issued in Canada and the United States start with 54 or 55 and are treated as Mastercards worldwide. International cards use the 36 prefix and are treated as Mastercards in Canada and the United States, but are treated as Diners Club cards elsewhere. Diners Club International’s website makes no reference to old 38 prefix numbers, and they can be presumed reissued under the 55 or 36 IIN prefix. Effective October 16, 2009, Diners Club cards beginning with 30, 36, 38 or 39 have been processed by Discover Card.[18]

On November 3, 2014, Mastercard announced that they were introducing a new series of BIN ranges that begin with a “2” (222100–272099). The “2” series BINs will be processed the same as the “51–55” series BINs are today. They became active 14 October 2016.

On July 23, 2014 JSC NSPK was established in the Russian Federation. The joint stock company National System of Payment Cards (NSPK) is the operator of the Mir National Payment System. The main initiatives of NSPK are to create the national payment system infrastructure and to issue a national payment card Mir.

Effective October 1, 2006, Discover began using the entire 65 prefix, not just 650. Also, similar to the Mastercard/Diners agreement, China UnionPay cards are now treated as Discover cards and accepted on the Discover network.

While the vast majority of Visa’s account ranges describe 16 digit card numbers there are still a few account ranges (forty as of 11 December 2013)

dedicated to 13 digit PANs and several (439 as of 11 Dec. 2013) account ranges where the issuer can mix 13 and 16 digit card numbers. Visa’s VPay brand can specify PAN lengths from 13 to 19 digits and so card numbers of more than 16 digits are now being seen.

Switch was re-branded as Maestro in mid-2007.[19] In 2011, UK domestic Maestro (formerly Switch) was aligned with the standard international Maestro proposition with the retention of a few residual country specific rules.

EMV Certification requires acceptance of a 19-digit Visa card (ADVT 6.1.1 Test Case 2) and Discover Card (E2E Test Plan v1.3, Test Case 06).

Canadian bank card numbering[edit]

Bank card numbers issued by Canadian banks also follow a pattern for their systems:

| Issuing network | Ranges | Length |

|---|---|---|

| Canadian Imperial Bank of Commerce Advantage Debit Card | 4506 (Interac and Visa Debit) | 16 digits |

| Royal Bank of Canada Client Card | 45 | 16 digits |

| TD Canada Trust Access Card | 4724 (Interac and Visa Debit) | 16 digits |

| Scotiabank Scotia Card | 4536 | 16 digits |

| BMO ABM Card | 500, 5510 | 16 digits |

| HSBC Bank Canada Card | 56 | 16 digits |

| Conexus Credit Union Member Card | 629449 | 16 digits |

Security measures[edit]

To reduce the risk of credit card fraud, various techniques are used to prevent the dissemination of bank card numbers. These include:

- Format-preserving encryption: in which the account number is replaced with a strongly encrypted version which retains the format of the card data including non sensitive parts of the field such as first six and last four digits. This permits data field protection without changing payment IT systems and applications. A common use is for protecting card data from the point of capture in a secure reader to the payment processing host end-to-end to mitigate risk of data compromise in systems such as the Point of Sale (POS). AES-FF1 Format-Preserving Encryption is defined in NIST Specification SP800-38G.

- PAN truncation: in which only some of the digits on a card are displayed or printed on receipts. The PCI DSS standard dictates that only the first six and last four digits of the PAN may be printed on a receipt or displayed in cases other than where a business need requires the full PAN. US federal law (FACTA) allows only the display of the last 5 digits. In order to comply with both PCI DSS requirements and US federal law, generally only the last four digits are provided elsewhere to allow an individual to identify the card used.

- Tokenization: in which an artificial account number (token) is printed, stored or transmitted in place of the true account number.

References[edit]

- ^ «Announcing Major Changes to the Issuer Identification Number (IIN) Standard». www.ansi.org.

- ^ R. Shirey (August 2007). Internet Security Glossary, Version 2. Network Working Group. doi:10.17487/RFC4949. RFC 4949. Informational.

- ^ «ISO/IEC 7812-1:2017».

- ^ «ISO/IEC 7812-1:2006». ISO.

- ^ «What is issuing BIN sponsorship?». Monavate.com. Retrieved 2 July 2021.

- ^ «Card Security Features» (PDF). American Express. January 2001. Archived from the original (PDF) on 5 March 2006. Retrieved 2006-04-05.

- ^ «American Express Card security features» (PDF). Archived from the original (PDF) on 2021-10-25. Retrieved 2021-10-25.

- ^ «Bankcard Association of Australia». Archived from the original on 6 April 2006. Retrieved 2017-02-03.

- ^ a b c d e «February 2017 Compliance Update» (PDF). Archived from the original (PDF) on 2017-08-22. Retrieved 2017-08-22.

- ^ «Mastercard Diners Club Alliance». Archived from the original on 2008-12-04. Retrieved 2022-08-11.

{{cite web}}: CS1 maint: unfit URL (link) - ^ «Diners Club — Fraud Management». Archived from the original on 2007-12-29. Retrieved 2022-08-11.

{{cite web}}: CS1 maint: unfit URL (link) - ^ «Barclaycard BIN Ranges and Rules — UK» (PDF). Archived from the original on 2019-02-17. Retrieved 2022-08-11.

{{cite web}}: CS1 maint: unfit URL (link) - ^ «Nets Technical Reference Guide» (PDF). 1-14.3.2 Building the MSC Selection Table.

- ^ «Mastercard Rules» (PDF). Mastercard. 21 December 2017. Archived from the original (PDF) on 2018-05-14.

- ^ «Mastercard 2-Series BIN Implementation for Merchants» (PDF). www.mastercard.us.

- ^ «Turkey’s Troy moves overseas with Discover deal». No. 9 November 2017. 9 November 2017. Retrieved 19 February 2022.

- ^ Elçiboğa, Ibrahim Kudret. «TROY Bin Listesi». Fraud and Chargeback (in Turkish). Retrieved 2020-08-31.

- ^ «Discover Network — IIN Range Update, 9.1» (PDF). October 2008. Retrieved 2009-01-28.

- ^ «Switch to Maestro». Archived from the original on 8 August 2010. Retrieved 2010-08-20.

A payment card number, primary account number (PAN), or simply a card number, is the card identifier found on payment cards, such as credit cards and debit cards, as well as stored-value cards, gift cards and other similar cards. In some situations the card number is referred to as a bank card number. The card number is primarily a card identifier and may not directly identify the bank account number/s to which the card is/are linked by the issuing entity. The card number prefix identifies the issuer of the card, and the digits that follow are used by the issuing entity to identify the cardholder as a customer and which is then associated by the issuing entity with the customer’s designated bank accounts. In the case of stored-value type cards, the association with a particular customer is only made if the prepaid card is reloadable. Card numbers are allocated in accordance with ISO/IEC 7812. The card number is typically embossed on the front of a payment card, and is encoded on the magnetic stripe and chip, but may also be imprinted on the back of the card.

The payment card number differs from the Business Identifier Code (BIC/ISO 9362, a normalized code—also known as Business Identifier Code, Bank International Code or SWIFT code). It also differs from Universal Payment Identification Code, another identifier for a bank account in the United States.

Structure[edit]

Payment card numbers are composed of 8 to 19 digits,[1] The leading six or eight digits (one or up to eleven digits) are the issuer identification number (IIN) sometimes referred to as the bank identification number (BIN).[2]: 33 The remaining numbers, except the last digit, are the individual account identification number. The last digit is the Luhn check digit. IINs and PANs have a certain level of internal structure and share a common numbering scheme set by ISO/IEC 7812. The parts of the number are as follows:

- a six or eight-digit Issuer Identification Number (IIN),[a] the first digit of which is the major industry identifier (MII)

- a variable length (up to 12 digits) individual account identifier

- a single check digit calculated using the Luhn algorithm[4]

- ^ IIN length has been extended to 8-digits in fifth edition of ISO/IEC 7812 published in 2017[3] and PAN will continue to remain variable length, ranging from 10 to 19 digits.

Issuer identification number (IIN)[edit]

Partial IIN on a credit card (both printed and embossed)

The first six or eight digits of a card number (including the initial MII digit) are known as the issuer identification number (IIN). These identify the card issuing institution that issued the card to the card holder. The rest of the number is allocated by the card issuer. The card number’s length is its number of digits. Many card issuers print the entire IIN and account number on their card.

In some circumstances, the issuer identification number (IIN) or bank identification number (BIN) may not be licensed directly from the issuing network (such as Mastercard or Visa). Obtaining an IIN/BIN number can be costly, time consuming and demand intensive operational burdens on in-house regulatory and compliance teams. For this reason, some new card programmes may use a ‘BIN sponsor’, in which case the IIN/BIN number is effectively sub-licensed from a scheme regulated entity. This is known as BIN sponsorship, and is a popular way for financial institutions to fast-track access to market.[5]

In the United States, IINs are also used in NCPDP pharmacy claims to identify processors, and are printed on all pharmacy insurance cards. IINs are the primary routing mechanism for real-time claims.

The ISO Register of Issuer Identification Numbers database is managed by the American Bankers Association. ABA is the Registration Authority for this standard and is responsible for allocating IINs to issuers.

Online merchants may use IIN lookups to help validate transactions. For example, if a card’s IIN indicates a bank in one country, while the customer’s billing address is in another, the transaction may call for extra scrutiny.

| Issuing network | IIN ranges | Active | Length | Validation |

|---|---|---|---|---|

| American Express | 34, 37[6] | Yes | 15[7] | Luhn algorithm |

| Bankcard[8] | 5610, 560221–560225 | No | 16 | |

| China T-Union | 31 | Yes | 19 | |

| China UnionPay | 62 | Yes | 16–19[9] | |

| Diners Club enRoute | Yes | 15 | No Validation | |

| Diners Club International[10] | 36 | Yes | 14–19[9] | Luhn algorithm |

| Diners Club United States & Canada[11] | 54 | Yes | 16 | |

| Discover Card | 6011, 644-649, 65 | Yes | 16–19[9] | |

| 622126–622925 (China UnionPay co-branded) | Yes | 16–19[9] | ||

| UkrCard | 60400100–60420099 | Yes | 16–19 | |

| RuPay | 60, 65, 81, 82, 508 | Yes | 16 | |

| 353, 356 (RuPay-JCB co-branded) | Yes | 16 | ||

| InterPayment | 636 | Yes | 16–19 | |

| InstaPayment | 637–639 | Yes | 16 | |

| JCB | 3528–3589 | Yes | 16–19[9] | |

| Laser | 6304, 6706, 6771, 6709 | No | 16–19 | |

| Maestro UK | 6759, 676770, 676774[12] | Yes | 12–19 | |

| Maestro | 5018, 5020, 5038, 5893, 6304, 6759, 6761, 6762, 6763 | Yes | 12–19 | |

| Dankort | 5019 | Yes | 16 | |

| 4571 (Visa co-branded)[13] | Yes | 16 | ||

| Mir | 2200–2204 | Yes | 16–19 | |

| BORICA (Bulgarian national payment system) | 2205 | Yes | 16 | |

| NPS Pridnestrovie | 6054740–6054744 | Yes | 16 | |

| Mastercard | 2221–2720[14] | Yes (since 2017)[15] | 16 | |

| 51–55 | Yes | 16 | ||

| Solo | 6334, 6767 | No | 16, 18, 19 | |

| Switch | 4903, 4905, 4911, 4936, 564182, 633110, 6333, 6759 | No | 16, 18, 19 | |

| Troy | 65 (Discover co-branded[16]), 9792[17] | Yes | 16 | |

| Visa | 4 | Yes | 13, 16 | |

| Visa Electron | 4026, 417500, 4508, 4844, 4913, 4917 | Yes | 16 | |

| UATP | 1 | Yes | 15 | |

| Verve | 506099–506198, 650002–650027, 507865-507964 | Yes | 16, 18, 19 | Luhn algorithm |

| LankaPay | 357111 | Yes | 16 | |

| UzCard | 8600 | Yes | 16 | Unknown |

| Humo | 9860 | Yes | 16 | Unknown |

| GPN | 1, 2, 6, 7, 8, 9 | Yes | 16 | Unknown |

On November 8, 2004, Mastercard and Diners Club formed an alliance. Diners Club cards issued in Canada and the United States start with 54 or 55 and are treated as Mastercards worldwide. International cards use the 36 prefix and are treated as Mastercards in Canada and the United States, but are treated as Diners Club cards elsewhere. Diners Club International’s website makes no reference to old 38 prefix numbers, and they can be presumed reissued under the 55 or 36 IIN prefix. Effective October 16, 2009, Diners Club cards beginning with 30, 36, 38 or 39 have been processed by Discover Card.[18]

On November 3, 2014, Mastercard announced that they were introducing a new series of BIN ranges that begin with a “2” (222100–272099). The “2” series BINs will be processed the same as the “51–55” series BINs are today. They became active 14 October 2016.

On July 23, 2014 JSC NSPK was established in the Russian Federation. The joint stock company National System of Payment Cards (NSPK) is the operator of the Mir National Payment System. The main initiatives of NSPK are to create the national payment system infrastructure and to issue a national payment card Mir.

Effective October 1, 2006, Discover began using the entire 65 prefix, not just 650. Also, similar to the Mastercard/Diners agreement, China UnionPay cards are now treated as Discover cards and accepted on the Discover network.

While the vast majority of Visa’s account ranges describe 16 digit card numbers there are still a few account ranges (forty as of 11 December 2013)

dedicated to 13 digit PANs and several (439 as of 11 Dec. 2013) account ranges where the issuer can mix 13 and 16 digit card numbers. Visa’s VPay brand can specify PAN lengths from 13 to 19 digits and so card numbers of more than 16 digits are now being seen.

Switch was re-branded as Maestro in mid-2007.[19] In 2011, UK domestic Maestro (formerly Switch) was aligned with the standard international Maestro proposition with the retention of a few residual country specific rules.

EMV Certification requires acceptance of a 19-digit Visa card (ADVT 6.1.1 Test Case 2) and Discover Card (E2E Test Plan v1.3, Test Case 06).

Canadian bank card numbering[edit]

Bank card numbers issued by Canadian banks also follow a pattern for their systems:

| Issuing network | Ranges | Length |

|---|---|---|

| Canadian Imperial Bank of Commerce Advantage Debit Card | 4506 (Interac and Visa Debit) | 16 digits |

| Royal Bank of Canada Client Card | 45 | 16 digits |

| TD Canada Trust Access Card | 4724 (Interac and Visa Debit) | 16 digits |

| Scotiabank Scotia Card | 4536 | 16 digits |

| BMO ABM Card | 500, 5510 | 16 digits |

| HSBC Bank Canada Card | 56 | 16 digits |

| Conexus Credit Union Member Card | 629449 | 16 digits |

Security measures[edit]

To reduce the risk of credit card fraud, various techniques are used to prevent the dissemination of bank card numbers. These include:

- Format-preserving encryption: in which the account number is replaced with a strongly encrypted version which retains the format of the card data including non sensitive parts of the field such as first six and last four digits. This permits data field protection without changing payment IT systems and applications. A common use is for protecting card data from the point of capture in a secure reader to the payment processing host end-to-end to mitigate risk of data compromise in systems such as the Point of Sale (POS). AES-FF1 Format-Preserving Encryption is defined in NIST Specification SP800-38G.

- PAN truncation: in which only some of the digits on a card are displayed or printed on receipts. The PCI DSS standard dictates that only the first six and last four digits of the PAN may be printed on a receipt or displayed in cases other than where a business need requires the full PAN. US federal law (FACTA) allows only the display of the last 5 digits. In order to comply with both PCI DSS requirements and US federal law, generally only the last four digits are provided elsewhere to allow an individual to identify the card used.

- Tokenization: in which an artificial account number (token) is printed, stored or transmitted in place of the true account number.

References[edit]

- ^ «Announcing Major Changes to the Issuer Identification Number (IIN) Standard». www.ansi.org.

- ^ R. Shirey (August 2007). Internet Security Glossary, Version 2. Network Working Group. doi:10.17487/RFC4949. RFC 4949. Informational.

- ^ «ISO/IEC 7812-1:2017».

- ^ «ISO/IEC 7812-1:2006». ISO.

- ^ «What is issuing BIN sponsorship?». Monavate.com. Retrieved 2 July 2021.

- ^ «Card Security Features» (PDF). American Express. January 2001. Archived from the original (PDF) on 5 March 2006. Retrieved 2006-04-05.

- ^ «American Express Card security features» (PDF). Archived from the original (PDF) on 2021-10-25. Retrieved 2021-10-25.

- ^ «Bankcard Association of Australia». Archived from the original on 6 April 2006. Retrieved 2017-02-03.

- ^ a b c d e «February 2017 Compliance Update» (PDF). Archived from the original (PDF) on 2017-08-22. Retrieved 2017-08-22.

- ^ «Mastercard Diners Club Alliance». Archived from the original on 2008-12-04. Retrieved 2022-08-11.

{{cite web}}: CS1 maint: unfit URL (link) - ^ «Diners Club — Fraud Management». Archived from the original on 2007-12-29. Retrieved 2022-08-11.

{{cite web}}: CS1 maint: unfit URL (link) - ^ «Barclaycard BIN Ranges and Rules — UK» (PDF). Archived from the original on 2019-02-17. Retrieved 2022-08-11.

{{cite web}}: CS1 maint: unfit URL (link) - ^ «Nets Technical Reference Guide» (PDF). 1-14.3.2 Building the MSC Selection Table.

- ^ «Mastercard Rules» (PDF). Mastercard. 21 December 2017. Archived from the original (PDF) on 2018-05-14.

- ^ «Mastercard 2-Series BIN Implementation for Merchants» (PDF). www.mastercard.us.

- ^ «Turkey’s Troy moves overseas with Discover deal». No. 9 November 2017. 9 November 2017. Retrieved 19 February 2022.

- ^ Elçiboğa, Ibrahim Kudret. «TROY Bin Listesi». Fraud and Chargeback (in Turkish). Retrieved 2020-08-31.

- ^ «Discover Network — IIN Range Update, 9.1» (PDF). October 2008. Retrieved 2009-01-28.

- ^ «Switch to Maestro». Archived from the original on 8 August 2010. Retrieved 2010-08-20.