Все субъекты экономики, осуществляющие коммерческую деятельность в сфере реализации товаров, услуг, прав на имущество, в обязательном порядке оформляют соответствующие бумаги первичного учета. То есть, организации и индивидуальные предприниматели используют в своей работе бухгалтерскую документацию, подтверждающую ведение хозяйственной жизни. Поэтому всем, кто непосредственно связан с предпринимательской средой, необходимо знать правила заполнения УПД (универсального передаточного документа).

Кем и когда применяется

УПД-форма разработана ФНС Российской Федерации на базе счета-фактуры в конце 2011 года. При создании новой формы были учтены обязательные к использованию товарно-транспортная накладная, ТОРГ-12 и другие бумаги, выступающие подтверждением передачи товарно-материальных ценностей.

Таким образом, УПД-документ представляет собой счет-ф, расширенную посредством введения дополнительных реквизитов. В том числе сведениями из другой документации первичного учета:

- ТН;

- ТТН;

- документ, подтверждающий отгрузку;

- акт приема-передачи товарных позиций и услуг.

Скачать образец УПД (.xlsx)

Разбираясь с заполнением УПД по всем правилам, следует помнить, что применять его могут любые торговые организации и частные предприниматели. Система налогообложения, применяемая к ним, значения не имеет. Таким образом, компании и ИП, осуществляющие деятельность в специальных налоговых режимах, тоже вправе задействовать в работе УПД-форму. Кроме того, взять на вооружение данный тип бумаг могут и налогоплательщики, работающие без начисления НДС. Для них форма является образцом первичной документации.

Для чего предназначен

Область применения данного документа весьма обширна. Так, его используют:

- при поставке товаров, проведении подрядных работ, оказании услуг;

- во время заключения соглашений на имущество;

- с целью подтверждения осуществления операций с участием посредников и т. п.

Собирая информацию о реквизитах УПД, выясняя, как заполнить бланк по всем правилам, важно знать, что данная форма не является обязательной. Руководители коммерческих компаний и ИП сами решают, применять ли ее в оформлении хозяйственной деятельности. Если организация принимает решение задействовать документ в работе, это отражается в учетной политике.

При этом использовать УПД-форму можно только для проведения определенных типов сделок и операций. Все остальные допускается оформлять посредством стандартных счет-фактур. Так, например, фирма вправе осуществить переход на работу с универсальным передаточным документом по подрядным соглашениям, но по другим разновидностям договоров продолжать применять с/ф и обычные бумаги первичного учета. Кроме того, согласно данным от ФНС, возможно объединять различную документацию в рамках одной сделки. Первую партию товара оформляют посредством УПД-документа, вторую с помощью товарной накладной и далее попеременно.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

В каких ситуациях используется

Изучая вопрос: как правильно заполнять УПД, согласно номерам строк, следует разобраться с возможностями данного документа. Компании и индивидуальные предприниматели могут задействовать в качестве:

- счет-фактур;

- накладных передачи;

- объединенной документации.

Применение формы целесообразно при:

- документальном оформлении проделанной работы или оказанных клиенту услуг;

- отгрузке товарных позиций;

- имущественных сделках.

Счет-ф или УПД-форма

Многие организации и ИП до сих пор не могут решить, что конкретно использовать в своей деятельности: с/ф или новый универсальный бланк. Но здесь следует заранее оговориться, что УПД-документ необязателен к оформлению, в отличие от счет-фактуры. При этом дает возможность коммерческим организациям и частным предпринимателям:

- применять его в качестве учетной бухгалтерской документации;

- принимать к вычету НДС, так как во многом копирует реквизиты, соответствующие содержанию счета-ф;

- задействовать в качестве подтверждения понесенных затрат при формировании налоговой основы.

Знакомясь с порядком и правилами оформления УПД на услуги, рассматривая обязательные поля для заполнения, важно понимать, что использовать его исключительно как с/ф нельзя. Применение формы допускается в двух ситуациях:

- когда она заменяет счет-фактуру и первичку;

- только передаточный документ.

Согласно информации, предоставленной Федеральной налоговой службой Российской Федерации, для формирования вычета можно применять УПД-форму первого статуса. Однако использование ее в роли одного счета-ф запрещено, так как для этого не существует отдельной статусной позиции.

Из чего состоит УПД-документ

К реквизитам, которые в обязательном порядке отражаются при составлении бумаги передачи товаров, услуг, прав на имущество, относятся:

- наименование формы и дата оформления;

- сведения об организации или частном предпринимателе;

- название и данные о проводимой операции, действительность которой подтверждается передаточной документацией;

- информация о лице, несущем ответственность за совершение сделки;

- подпись представителя руководящего состава или ответственного сотрудника с полной расшифровкой.

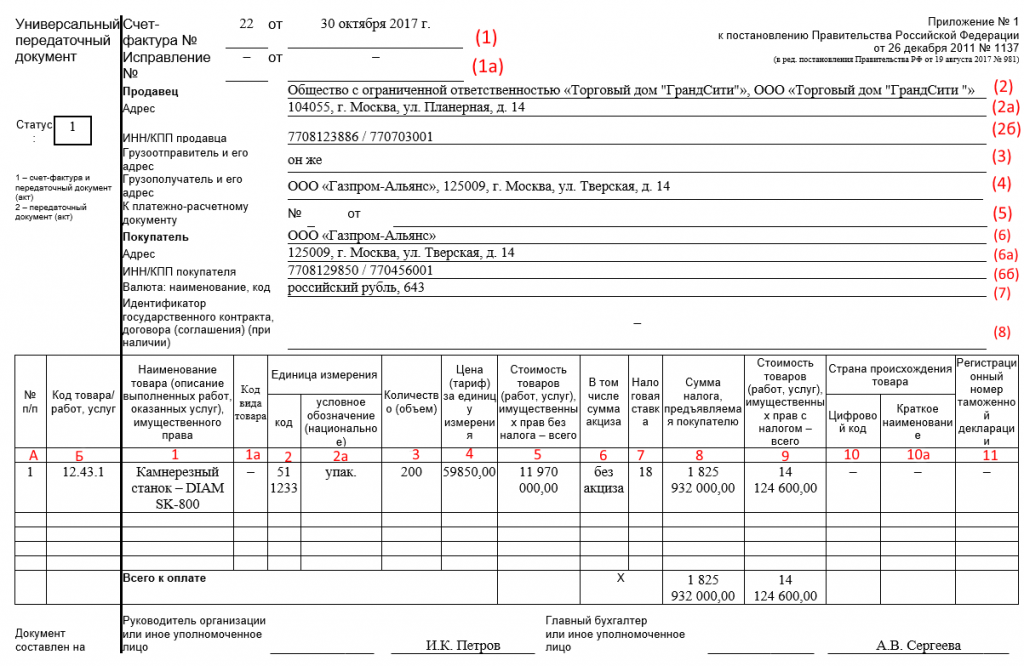

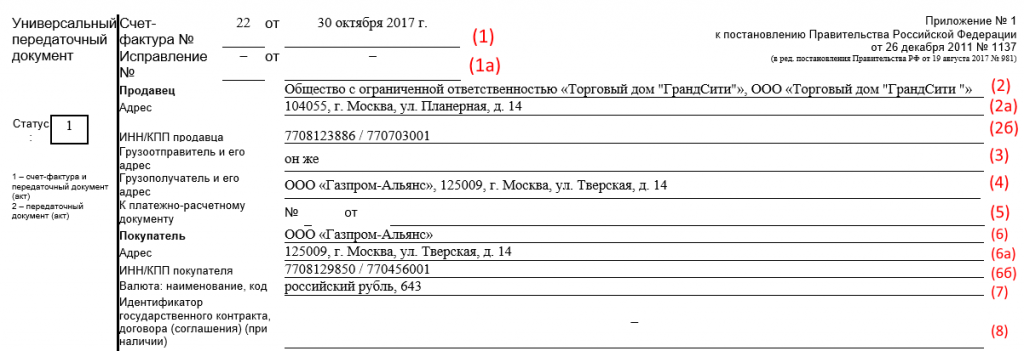

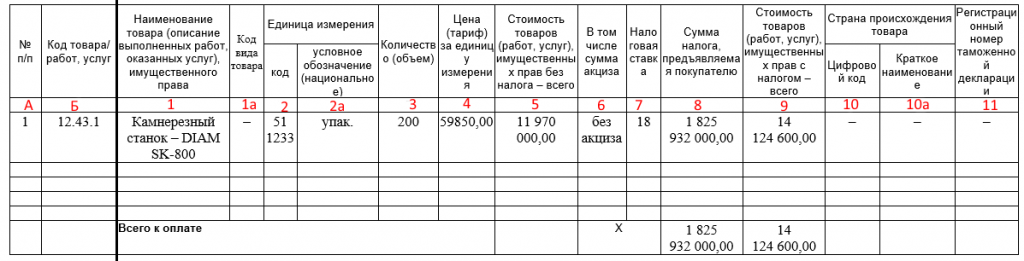

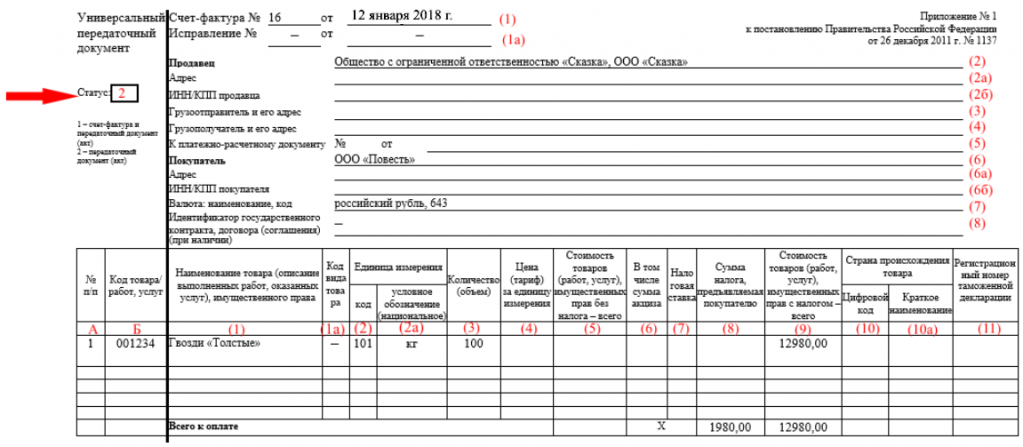

Формируя документ по порядку заполнения УПД в соответствии с построчной рекомендацией, необходимо помнить, что особую важность имеет позиция «Статус», размещенная на бланке сверху справа. Именно от нее напрямую зависит, как предстоит задействовать универсальную УПД-форму.

Значение статусного определения

Этот реквизит может отражаться под номером «1» или «2». Указывая в нужном поле единицу, вы подтверждаете, что бумага применяется одновременно как счет-ф и форма первичного учета (первичка).

Согласно сведениям, представленным в приложении к письму 20-3/96 от Федеральной налоговой службы Российской Федерации, статус выступает лишь в роли информационной категории. По факту он зависит от отсутствия или наличия в нем данных, обязательных для учетной документации и счетов-ф. Таким образом, в ситуации когда продавец допускает ошибку при заполнении бланка, вместо единицы ставит двойку, покупатель все равно вправе воспользоваться вычетом.

Особенности составления

По факту УПД-документ — это гибрид счета-ф и накладной. При его формировании недопустима даже минимальная небрежность. В противном случае компания или частный предприниматель могут столкнуться с проблемами в отношении учета расходов и вероятным отказом в вычете НДС. Именно поэтому составляя документацию, необходимо быть предельно внимательным.

Правильность заполнения УПД: инструкция по оформлению

Разобраться, как правильно построчно заполнить форму, проще всего таблице, представленной ниже:

| Номера строк/граф | Реквизиты | Рекомендуемые данные |

| Статус | 1-2 | Проставляются единица или двойка в зависимости от целевого назначения составляемой бумаги. |

| Стр. №1-7 Гр. №1-11 | — | Первое статусное значение подразумевает заполнение всех полей. При оформлении второго допускается внести информацию только в некоторые строчки и колонки. |

| А-графа | Номер п/п | Предназначена для проставления номера записи. |

| Б-графа | Кодировка товара, оказываемых услуг, проведенных работ | Для товарных позиций прописывается артикул. В других случаях указывается ОКУН или ОКВЭД. |

| 8 | Основание приема-передачи | Данные, характеризующие взаимоотношения сторон, заключающих сделку. |

| 9 | Сведения о процессе перевозки и перевозимом грузе | Сопроводительная документация (путевой лист, ТТН), дополнительные документы. |

| 10 | Подтверждение получения | Фиксируется подписью должностного лица с полной расшифровкой или уполномоченного сотрудника. |

| 11 | Дата отгрузки/передачи | Проставляется день совершения операции. |

| 12 | Дополнительные данные | Добавочные сведения. К примеру, информация о паспортах, свидетельствах, сертификатах, количестве и видах сопроводительной документации. |

| 13 | Ответственный за оформление | Указывается должностное лицо, несущее ответственность за совершение сделки, заключение соглашения, проведение работ и т. п. |

| 14 | Название субъекта, составляющего бумаги. В том числе агента | Проставляется наименование организации или данные об индивидуальном предпринимателе, который сформировал УПД-документ со стороны продавца. Допускается не заполнять эту позицию, если бланк завизирован печатью ИП или компании. |

| 15 | Подтверждение получение товара/услуг, имущественных прав, выполненных работ | Отмечается должность сотрудника, получившего груз, зафиксировавшего обслуживание или передачу правообладания имуществом от имени покупателя. |

| 16 | Дата приема-получения | Фиксируется день доставки, принятия результатов рабочей деятельности. |

| 17 | Другие данные | Проставляются отметки об отсутствии претензий, а также дополнительных бумагах, сформированных покупающей стороной на момент получения, которые прилагаются к УПД-форме. |

| 18 | Ответственный за правильное оформление сделки/операции | Прописывается должностное лицо, несущее ответственность за оформительские действия в рамках соглашения. В обязательном порядке ставится его подпись с полной расшифровкой. |

| 19 | Название субъекта экономики, формирующего документацию | Здесь указываются наименование и реквизиты организации, занимающейся составлением УПД-документа от имени покупателя. Если есть печать, строчку можно пропустить. |

| М.П. | Место для оттисков штампов, ИНН, КПП. |

Разновидности универсальных передаточных документов

Данная документация может применяться в двух вариантах:

- одновременно в качестве счета-ф и первички (в статусе проставляется единица);

- исключительно как подтверждение передачи ТМЦ (прописывается двойка).

В зависимости от того, как именно фиксируется применение, предстоит по-разному заполнять бланки.

Правила заполнения УПД 1

В этом случае требуется указание всех реквизитов (для с/ф и бумаг передачи). Только так заполненную форму удастся использовать для получения НДС-вычетов и учета расходов по налогообложению прибыли.

УПД-документ со статусом 2

Во втором варианте вносить сведения для счета-фактуры нет необходимости. Такая УПД-форма задействуется исключительно в роли передаточной документации с целью подтверждения проведения хозяйственных операций. А счет-ф, если нужно, формируется дополнительно.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Документ первого статуса в книгах покупок/продаж, учетном журнале с/ф

Зная, где в УПД указывается номер договора, что писать в основании передачи, следует рассмотреть правила регистрации универсальных бланков со статусным значением «1».

У продающей стороны

Когда передаточная бумага составляется во время поставки товарных позиций, оказании услуг, переоформления имущественных прав, моментом утверждения налоговой основы считается день проведения хозяйственной операции.

Счета-ф регистрируются в установленном хронологическом порядке в первой части книги учета, согласно правительственного постановления от 2011 года. При формировании УПД-документа определяют точную дату, когда предстоит осуществить прием-передачу товара.

Если дни составления и отгрузки совпадают

В такой ситуации при оформлении передаточной документации значение первой строки является фактическим для проведения отправки и регистрации счета-фактуры. Отгружают товарные позиции, оказывают услуги или переоформляют права на имущество в тот же момент. Тогда же датируется выставление с/ф покупающей стороне. В учетной книге документ регистрируется при одновременной поставке и формировании документального подтверждения в виде счета-ф.

Когда действия производятся в разное время

В данном случае бумага по передаче формируется аналогичным образом. В строчке №1 указывается день оформления УПД-формы. При этом в 11-ой отмечается действительная дата отгрузки. Она же является фактической, согласно которой производится регистрация налогового периода. Непосредственно момент оформления бумажного подтверждения остается просто показателем, упрощающим идентификацию.

Правила заполнения УПД грузополучателем (покупающей стороной)

Покупатели также фиксируют счета-фактуры в соответствии с хронологией. Только записи ведутся уже во второй части учетного журнала. Регистрационным считается день подписания соглашения на поставку товарных позиций, оказание услуг, передачу прав на имущество. Информация отражается в строке №16.

В книге покупок получатель груза проводит регистрационные действия в отношении счетов-ф.

Отражение документа первого статуса в налоговом учете

Продающая и покупающая стороны определяют расходы и прибыль с помощью УПД-документов.

Налог на прибыль у продавца

Датой признания официального дохода является период продажи товаров, обслуживания, имущественного права владения. Объем полученной материальной выгоды определяется на основании учетной документации и других бумаг, подлежащих налоговому учету.

Налог на прибыль у покупателя

С получателем аналогичная ситуация. Днем проведения расходных операций считается фактический момент, когда по передаточным УПД-бумагам были приняты товарные позиции, работы, потреблены оказываемые услуги.

Почему многие организации и предприниматели отказываются от использования УПД-документа

Блок подписей универсальной передаточной форме весьма объемен. Разместить всю требуемую информацию на одном листе удается далеко не всегда. Из-за чего при наборе зачастую используют мелкий шрифт, что затрудняет прочтение.

Кроме того, новая документация не пользуется особым доверием у бухгалтеров (в основном это связано с вычетом НДС). Переходя на работу с УПД-бумагами, выясните предварительно, подходит ли такой вариант вашим контрагентам. Внедрение обновленного бланка неплохо согласовать с постоянными партнерами.

Отдельно следует сказать о необходимости автоматизации внутренних процессов в любой коммерческой организации, независимо от того, работает она с УПД-документами или нет. Облегчить труд работников предприятия и автоматизировать прием-передачу можно с помощью специальных мобильных систем учета. Верным решением в данном случае будет приобрести программное обеспечение для решения бизнес-задач в оптовой или розничной торговле в нашей компании «Клеверенс». Представленное в каталоге ПО совместимо с большей частью моделей современного торгово-учетного оборудования. Всю интересующую вас информацию можно получить на официальном сайте cleverence.ru.

Вывод

Многим, кто только начинает разбираться в нюансах оформления универсальной формы, эта задача кажется слишком сложной. А так как документ не является обязательным, применяют его далеко не все — и напрасно. На самом деле изучить тонкости формирования документации, выяснить, как заполнить графу Б в УПД, узнать, что это такое содержание операции — гораздо проще, чем кажется на первый взгляд. Зато именно УПД-форма позволяет существенно снизить объем документооборота и тем самым облегчить работу организации или индивидуального предпринимателя.

Количество показов: 26830

N, N Строки, графы

Реквизит УПД

Возможные значения и рекомендации и пояснения

б/н

статус

«1», «2»

Выбирается налогоплательщиком в зависимости от цели использования универсального передаточного документа (УПД)

строки (1) — (7) графы 1 — 11

—

Для УПД со статусом «1» заполняются в соответствии с Приложением N 1 к постановлению Правительства РФ от 26.12.2011 N 1137.

В случае если счета-фактуры в организации подписываются иным лицом, уполномоченным на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации, то в счете-фактуре может быть указан соответствующий распорядительный документ или указана должность уполномоченного лица, подписавшего конкретный счет-фактуру <1>.

Допустимо дополнение показателей строк (3) и (4) информацией об ИНН, КПП грузоотправителя и ИНН, КПП грузополучателя.

Для УПД со статусом «2» возможно заполнение строк (1), (1а), (2), (6), (7), граф 1, 2 или 2а, 3 и 9 в целях исполнения требований п. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ о наличии в документе подробной информации о содержании факта хозяйственной жизни и величины натурального и (или) денежного измерения.

Показатели, уточняющие условия совершения факта хозяйственной жизни, могут также быть отражены в строках (2а), (2б), (3), (4), (5), (6), (6а), (6б), графах (4), (5), (6) и др.

Графа А

N п/п

Порядковый номер записи в таблице

Законодательно реквизит в качестве обязательного не установлен.

Может заполняться для удобства поиска и визуального выделения позиций.

Графа Б

Код товара/работ, услуг

Артикул (иное) — в отношении товаров; код видов деятельности, в рамках которых выполняются работы, услуги (ОКВЭД, ОКУН).

Законодательно реквизит в качестве обязательного не установлен.

Может заполняться с использованием ОКВЭД (ОКУН) для однозначной идентификации работ/услуг в целях обозначения применения специальных налоговых режимов, налоговых льгот (освобождений от уплаты налогов), пониженных тарифов страховых взносов и пр. (при договоренности с контрагентом; наличие/отсутствие показателя само по себе налоговых последствий не несет).

строка [8]

Основание передачи (сдачи)/получения (приемки)

Информация, идентифицирующая возникающие отношения сторон (виды отношений, реквизиты договоров, соглашений, поручений и т.д.)

Показатель, который позволяет определить содержание факта хозяйственной жизни и специфические условия сделки непосредственно в первичном документе.

строка [9]

Данные о транспортировке и грузе

Реквизиты транспортных документов (транспортной накладной, путевого листа), поручений экспедиторам, складских расписок и пр. уточняющая информация о перевозке. Например, в качестве информации, более полно характеризующей операцию, может быть указан базис поставки, с учетом которого сформирована договорная цена товара (выборка, отгрузка, доставка и пр. с возможным использованием ИНКОТЕРМС 2000) или наименование организации, несущей транспортные расходы, или др.

Также строка может содержать сведения о грузе: масса нетто/брутто и т.д.

Законодательно реквизит в качестве обязательного не установлен.

Уточняет содержание факта хозяйственной жизни при осуществлении транспортировки грузов своим транспортом и силами сторонних организаций; при приемке товаров по количеству мест, по весу и т.д.

строка [10]

Товар (груз) передал/услуги, результаты работ, права сдал

Может быть указана должность лица, совершившего отгрузку, и (или) лица, уполномоченного действовать по сделке передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта; его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ.

Показатель, уточняющий обстоятельства осуществления операции (сделки).

Если этим лицом является лицо, уполномоченное на подписание счетов-фактур и подписавшее документ от имени руководителя или главного бухгалтера (до строки [8]), то в данной строке могут заполняться только сведения о его должности и Ф.И.О. без повторения подписи.

Строка [11]

Дата отгрузки, передачи (сдачи)

Дата совершения факта хозяйственной жизни (дата отгрузки товара, оказания услуги, передачи результатов выполненных работ, передачи имущественных прав).

Законодательно реквизит в качестве обязательного не установлен. Однако показатель определяет такое существенное обстоятельство факта хозяйственной жизни, как реальную дату отгрузки товара (груза), имущественных прав/реальную дату предъявления заказчику выполненных работ, предъявления документа о выполненных услугах.

Например: документ может быть оформлен 11 июня 2013 года (строка 1), но фактически по ряду причин отгрузка может состояться только на следующий день. В таком случае в строке [11] указывается дата «12.06.2013».

Показатель рекомендуется заполнять и при совпадении даты составления документа (строка 1) и даты совершения (оформления) факта хозяйственной жизни. Это не допустит несогласованного внесения изменений в документ (произвольного проставления даты) любой заинтересованной стороной и позволит исключить споры о дате возникновения соответствующих правоотношений.

В общем случае <*> значение показателя будет равно или позднее даты составления УПД (строка 1).

<*> Кроме предусмотренных п. 3 ст. 9 Закона N 402-ФЗ случаев, когда составить документ при совершении факта хозяйственной жизни не было возможности и документ был составлен непосредственно после его окончания.

Строка [12]

Иные сведения об отгрузке, передаче

Могут быть приведены ссылки на иную сопутствующую передаче/сдаче информацию, например, данные о паспортах, сертификатах и пр., а также о количестве и виде любых других документов, являющихся неотъемлемыми приложениями к УПД.

Законодательно реквизит в качестве обязательного не установлен.

Может заполняться в случае наличия существенной дополнительной информации об исполнении сделки продавцом (исполнителем), не вошедшей в форму УПД.

Строка [13]

Ответственный за правильное оформление сделки, операции

Должность лица, ответственного за правильное оформление сделки, операции со стороны продавца, его подпись с указанием фамилии и инициалов.

Показатель, позволяющий определить лицо, ответственное за оформление операции.

Если лицом, ответственным за оформление сделки, является лицо, совершившее отгрузку, и (или) лицо, уполномоченное действовать по сделке от имени экономического субъекта (строка [10]), то при наличии подписи в строке [10] в данной строке могут заполняться только сведения о должности и ф.и.о. без повторения подписи.

Если лицом, ответственным за оформление сделки, является лицо, уполномоченное на подписание счетов-фактур и подписавшее документ от имени руководителя или главного бухгалтера (до строки [8]), то в данной строке также могут заполняться только сведения о его должности и Ф.И.О. без повторения подписи.

Если в силу установленного в экономическом субъекте документооборота за правильность оформления операции отвечают одновременно несколько лиц, то в документ необходимо будет ввести дополнительную строку, например, [13а] для указания должности, Ф.И.О. и подписи второго ответственного лица.

Строка [14]

Наименование экономического субъекта — составителя документа (в т.ч. комиссионера (агента))

Может быть указано наименование и иные реквизиты, определяющие экономический субъект, составивший документ со стороны продавца.

Показатель, позволяющий включить в документ информацию о хозяйствующем субъекте, принимающем участие в составлении двустороннего документа со стороны продавца.

В данной строке могут указываться сведения об экономическом субъекте, ведущем бухгалтерский учет продавца на основании договора. Также это могут сведения о комиссионере (агенте), если он передает комитенту (принципалу) товар, результаты работ, услуги, приобретенные у продавца от своего имени. В строке [8] в этом случае указываются реквизиты договора между комитентом (принципалом) и посредником.

Может не заполняться при наличии печати, имеющей в своем составе полное наименование экономического субъекта, составившего документ.

Строка [15]

Товар (груз) получил/услуги, результаты работ, права принял

Может быть указана должность лица, получившего груз и (или) уполномоченного на принятие услуг, результатов работ, прав по сделке передачи результатов работ (услуг, имущественных прав) от имени покупателя; его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ.

Показатель, уточняющий обстоятельства осуществления операции (сделки).

Строка [16]

Дата получения (приемки)

Дата получения товара (груза), принятия результатов выполненных работ, получения имущественных прав покупателем или иным лицом, уполномоченным покупателем.

Законодательно реквизит в качестве обязательного не установлен. Однако показатель определяет такое обстоятельство факта хозяйственной жизни, как реальная дата получения покупателем (представителем покупателя) товара (груза), имущественных прав/реальная дата принятия услуг, результатов работ.

Например: документ составлен 11 июня 2013 года (строка (1)), но фактически по ряду причин отгрузка состоялась только на следующий день (в строке [11] — дата «12.06.2013»). При этом покупатель получил товар 18.06.2013 (в строке [16] — дата «18.06.2013»)

Рекомендуется к заполнению в любом случае. Это не допустит несогласованного внесения изменений в документ (произвольного проставления даты) заинтересованной стороной и позволит исключить споры о дате возникновения соответствующих правоотношений.

Не может быть ранее даты составления УПД (строка 1) и даты передачи, зафиксированной продавцом в строке [11].

Например: документ составлен 11 июня 2013 года (строка 1), отгрузка для транспортировки состоялась в этот же день (в строке [11] — дата «11.06.2013»). При этом и покупатель получил от перевозчика товар в этот же день (в строке [16] — дата «11.06.2013»)

Строка [17]

Иные сведения о получении, приемке

Сведения о наличии/отсутствии претензий; данные о документах, оформленных покупателем (заказчиком) при получении товаров (работ, услуг, имущественных прав), являющихся неотъемлемыми приложениями к УПД.

Законодательно реквизит в качестве обязательного не установлен.

Может заполняться в случае наличия у покупателя существенной дополнительной информации об исполнении сделки. В частности, может заполняться покупателем (заказчиком) для подтверждения факта приемки без претензии. При наличии претензий могут указываться сведения о дополнительных документах, оформленных при получении/приемке товаров (работ, услуг, имущественных прав).

Строка [18]

Ответственный за правильное оформление сделки, операции

Должность лица, ответственного за правильное оформление сделки, операции со стороны покупателя, его подпись с указанием фамилии и инициалов.

Показатель, позволяющий определить лицо, ответственное за оформление операции.

Если лицом, ответственным за оформление сделки, является лицо, уполномоченное действовать по сделке от имени экономического субъекта (строка [15]), то в данной строке могут заполняться только сведения о должности и ф.и.о. без повторения подписи.

Если в силу установленного в экономическом субъекте документооборота за правильность оформления операции отвечают одновременно несколько лиц, то в документ необходимо будет ввести дополнительную строку, например, [18а] для указания должности, Ф.И.О. и подписи второго ответственного лица.

Строка [19]

Наименование экономического субъекта — составителя документа

Может быть указано наименование и иные реквизиты, определяющие экономический субъект, составивший документ со стороны покупателя (участника сделки, операции).

Показатель, позволяющий включить в документ информацию о хозяйствующем субъекте, принимающем участие в составлении двустороннего документа со стороны покупателя.

В данной строке могут указываться сведения о лице, ведущем бухгалтерский учет экономического субъекта на основании договора.

Может не заполняться при наличии печати, имеющей в своем составе полное наименование экономического субъекта, принимающего участие в составлении конкретного двустороннего документа.

М.П.

Печати экономических субъектов — составителей документа.

Законодательно реквизит в качестве обязательного не установлен.

Отсутствие печати при наличии всех обязательных реквизитов, предусмотренных статьей 9 Закона N 402-ФЗ, не может являться основанием для отказа в принятии документа к налоговому учету.

Обязательно ли указывать реквизиты договора в УПД?

Добрый день! Выставили заказчику документы. В строке 8 Основание передачи (сдачи) / получения (приемки) проставили фразу Основной договор. Мы не проставляли дату и номер договора. Заказчик отказывается принимать документы, мол что это не правильно и обязательно прописывать дату и номер договора, иначе налоговая отказывает в вычете. Прав ли заказчик и явлется ли эта строка обязательна с расшифровкой номера и даты.

Здравствуйте

Цитата (Я бух):Выставили заказчику документы. В строке 8 Основание передачи (сдачи) / получения (приемки) проставили фразу Основной договор. Мы не проставляли дату и номер договора. Заказчик отказывается принимать документы, мол что это не правильно и обязательно прописывать дату и номер договора, иначе налоговая отказывает в вычете. Прав ли заказчик и явлется ли эта строка обязательна с расшифровкой номера и даты.

Как сказано в Письме ФНС России от 21.10.2013 N ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры» наличие реквизитов договора отражает «Содержание хоз.операции» (см. Приложение № 4 к Письму). Содержание хоз.опреации является одним из обязательных реквизитов Первичного документа (п. 2 ст. 9 Закона № 402-ФЗ)

Заполнить путевой лист со всеми обязательными реквизитами в специальном сервисе

simport, тогда не понятно. Мы проходили множество проверок,но налоговая не отказывала в вычетах по НДС В УПД,где не было прописаны реквизиты договора.И проверок было много.

Цитата (Я бух):тогда не понятно. Мы проходили множество проверок,но налоговая не отказывала в вычетах по НДС В УПД,где не было прописаны реквизиты договора.И проверок было много.

все верно, для вычета это и не может быть препятствием, т.к. в пункте 2 статьи 169 НК РФ отсутствие реквизитов договора в счет-фактуре не является ошибкой.

Но вы должны помнить, что УПД — это ещё и первичный документ.

В своем Письме ФНС дала рекомендации по заполнению УПД, чтобы рисков принятия НДС к вычету и расходов на уменьшение налогооблагаемой прибыли не было. Далее решает сам как поступать.

Форма универсального передаточного документа менялась уже несколько раз. Последний — 1 июля 2021 года. После последних изменений в документе появилась графа строка 5а «Документ об отгрузке N п/п», графа «Код вида товара», поле для дополнительной подписи, поменялись названия строки 8 и графы 11.

Бланк, правила и пример заполнения актуальной в 2022 формы УПД — на этой странице. Также мы разберем, что писать в каждом поле документа.

УПД с 1 июля 2021 года: изменение

С 1 июля 2021 года счет-фактура дополнен новой строкой 5а «Документ об отгрузке N п/п». В этой строке надо указать сведения о документе об отгрузке товаров. Плательщики НДС применяют счет-фактуру либо универсальный передаточный документ, но соответствующие изменения в форму УПД не внесены.

Дело в том, что форма УПД является рекомендуемой. В связи с этим ФНС России разъяснила, что если плательщик НДС использует УПД со статусом «1«, то с 1 июля следует дополнить указанную форму строкой 5а счета-фактуры (письмо ФНС России от 17.06.2021 № ЗГ-3-3/4368@).

Бесплатно скачать бланк УПД (в Excel):

Не знаете, как заполняется форма. Нужен пример заполнения и пояснения, что в каком поле указывать? Все это есть ниже.

Скачайте образец заполнения УПД:

Электронный УПД

Если в компании используют электронный документооборот, УПД можно отправлять в электронном варианте. В отличие от бумажной версии, он имеет три функциональных значения:

- cчeт-фактура,

- cчeт-фактура c расширенным набором реквизитов,

- первичный учетный документ для оформления фактов хозяйственной жизни.

МойСклад позволяет быстро обмениваться данными с системами электронного документооборота. У сервиса есть интеграции с популярными ЭДО: Такском, ЭДО Лайт, 1С Клиент ЭДО и другими. Начните работать прямо сейчас — это бесплатно!

Всем ли нужно в УПД указывать идентификатор государственного контракта в 2022 году?

Идентификатор государственного контракта в счетах-фактурах и УПД нужен, чтобы налоговой было проще контролировать отгрузку товаров (работ, услуг) в счет полученных из федерального бюджета авансовых средств.

Если вы не знаете, что писать в новой строке, то, скорее всего, вам и не понадобится ее заполнять. Строка 8 заполняется только в том случае, если вы работаете с госконтрактом, которому присвоен уникальный идентификатор.

Если у вашего контракта нет такого реквизита, то и в УПД идентификатор госконтракта указывать не нужно: в поле ставится прочерк.

Уникальные идентификаторы присваиваются госконтрактам по оборонному заказу (ст. 6.1 Федерального закона от 29.12.2012 № 275-ФЗ «О государственном оборонном заказе»), а также контрактам, которые финансируются за счет бюджетных источников (ст. 5 Закона «О федеральном бюджете на 2017 г и на плановый период 2018 и 2019 г, постановление Правительства Российской Федерации от 30.12.2016 № 1552).

Правила заполнения УПД по новому образцу

Документ по-прежнему может заменять одновременно и накладную, и счет-фактуру, или быть выписан только в качестве накладной или акта. Поэтому важно правильно указать статус УПД:

- 1 — если УПД выписывается в качестве и накладной, и счет-фактуры (для операций, облагаемых НДС);

- 2 — если УПД выписывается в качестве только накладной или только акта (для операций без НДС).

Упростить заполнение УПД поможет простая инструкция ниже.

УПД со статусом 1

Подраздел со счетом-фактурой

Строка 1

Номер документа (по порядку по хронологии) и дата его составления. Максимальный срок выставления счета-фактуры — пять календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ, передачи имущественных прав.

Строки 2, 2а и 2б

Сведения о продавце: название, адрес, ИНН и КПП.

Строки 3 и 4

Сведения о грузоотправителе и грузополучателе. Строки заполняются только при продаже товаров. Если счет-фактура выставляется на услуги или работы, ставится прочерк. Если организация одновременно и продавец, и грузоотправитель, то в строке 3 напишите «он же». Если же грузополучатель и покупатель одно и тоже лицо, то укажите наименование и адрес грузополучателя (писать «он же» нельзя).

Строка 5

Сведения о номере платежного поручения. Заполняется, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или она была перечислена в день отгрузки, ставится прочерк.

Строки 6, 6а и 6б

Сведения о продавце. Заполняются так же, как и сведения о покупателе.

Строка 7

Наименование и код валюты. Счет-фактура выставляется в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ).

Строка 8

Идентификатор государственного контракта. 8 строка в УПД заполняется только в том случае, если у вас есть данные. Если нет (то есть если вы не работаете с контрактом, или у вашего контракта нет идентификатора) — в строке ставится прочерк.

Табличная часть

А

Номер строки таблицы. Можно не заполнять.

Б

Код товара, работ, услуг. Для товаров — артикул, для работ — код по ОКВЭД, для услуг — код по ОКУН. Код товара, работ, услуг в УПД приводится, если нужно указать на налоговые льготы или другие особые условия.

Графы 1, 1a и 2

Наименование товаров или описание и единицы измерения выполненных работ, оказанных услуг, переданных имущественных прав. Графа 1а содержит код вида товара по единой ТН ВЭД ЕАЭС, с 1 октября 2017 года ее заполнение обязательно в отношении товаров, экспортированных из России в государства ЕАЭС — в Белоруссию, Казахстан, Армению или Киргизию (в ином случае ставится прочерк). Код товара берется из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54).

Графа 3

Количественные параметры товаров, работ, услуг. Если невозможно их определить — ставится прочерк.

Графа 4

Цена за единицу измерения (при возможности ее указания) без НДС.

Графа 5

Стоимость всего количества товаров, работу, услуг, переданных прав без НДС.

Графа 6

Сумма акциза. Заполняется только при реализации подакцизных товаров. В ином случае пишется «Без акциза».

Графа 7

Ставка НДС. Если компания освобождения по ст.145 НК РФ или в случае выставления счета-фактуры компаниями, не работающими с НДС, пишется «Без НДС».

Графа 8

Сумма НДС в рублях и копейках без округления. В случаях, указанных выше, пишется «Без НДС».

Графа 9

Стоимость всего количества товара (работ, услуг, переданных прав) с учетом НДС.

Графы 10, 10а, 11

Наименование страны происхождения и ее код по ОКСН, номер таможенной декларации. Заполняется для импортных товаров. Внимание! С 1 октября 2017 года изменилось название графы 11. Она теперь называется «Регистрационный номер таможенной декларации».

Кто подписывает УПД? Узнайте по ссылке >>

УПД со статусом 2

Не заполняются табличные графы 7 и 8 (ставка и сумма НДС), 10, 10а и 11 (страна и ГТД — они заполняются только для операций, облагаемых НДС).

Можно не заполнять табличные графы 4, 5 и 6, в подразделе со счетом-фактурой строки 2а и 2б, 3, 4, 5, 6а и 6б.

Остальные поля заполняются как описано выше.

Часто задаваемые вопросы

При оформлении УПД чем отличаются статус 1 и 2?

Статусы УПД 1 и 2 определяют назначение документа. УПД со статусом 1 можно использовать и как первичный документ для оформления хозяйственных операций, и как счет-фактуру. УПД со статусом 2 можно использовать только как первичный документ для оформления хозяйственных операций. Тогда счет-фактура составляется отдельно.

Статус при заполнении УПД имеет информационный характер. Фактический статус документа будут определять реквизиты, которые вы укажете: так, если вы присвоили документу статус 2, но при этом указали в нем НДС, то такой документ можно использовать как счет-фактуру для обоснования налогового вычета, несмотря на статус.

Где взять код товара в УПД?

Используйте артикул товара или код по ОКВЭД/ОКУН для работ/услуг, если нужно указать на налоговые льготы или другие особые условия.

Кто подписывает УПД?

Универсальный передаточный документ обязательно должны подписать ответственные лица со стороны продавца и покупателя. Для каждого представителя обеих сторон нужно указывать должность и ФИО.

Более 2 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Подписи в УПД со стороны продавца:

- В подразделе со счетом-фактурой: подписи руководителя организации (или иного уполномоченного лица), главного бухгалтера (или иного уполномоченного лица). Если документ заполняется индивидуальным предпринимателем, то подпись ИП и указание реквизитов свидетельства о государственной регистрации ИП. Подпись уполномоченного лица, которое подписывает документ вместо предпринимателя, с 1 октября 2017 ставиться в поле для дополнительной подписи.

- В поле таблицы 10: подпись лица, передавшего товар, работы, услуги.

- В поле таблицы 13: подпись лица, ответственного за правильное оформление документа. Называется это поле в УПД «Ответственный за правильность оформления факта хозяйственной жизни». Если этот сотрудник уже ставил свою подпись в документе, то он может не подписываться в поле 13 повторно: достаточно указать должность и ФИО.

Подписи в УПД со стороны покупателя:

- В поле таблицы 15: лицо, получившее товар, работы, услуги.

- В поле таблицы 18: лицо, ответственное за правильное оформление документа. Если этот сотрудник подписался в поле 15, то здесь достаточно указать должность и ФИО.

Какие документы заменяет УПД?

УПД можно использовать вместо счета-фактуры, первичного документа или вместо обоих этих документов сразу. Бланк универсален: вы сами решаете, что заменяет УПД в конкретном случае, и исходя из этого заполняете поля.

Заменяет УПД акт выполненных работ или нет?

Заменяет. Любые организации и предприниматели, в том числе и неплательщики НДС, могут использовать вместо акта выполненных работ универсальный передаточный документ.

Обязательно ли использовать универсальный передаточный документ вместо товарной накладной?

Можно, но не обязательно. Вы вправе самостоятельно решить, что для вас будет удобнее: УПД или ТОРГ-12. Последняя с появлением УПД не вышла из употребления и оформляется так же, как и раньше. Но использование универсального передаточного документа вместо товарной накладной или другого первичного документа поможет вам упростить документооборот и уменьшить его объем.

Можно ли выписывать УПД на услуги?

Можно. Вы можете использовать УПД для оформления не только отгрузки товаров, но также и оказания услуг, выполнения работ и передачи имущественных прав. УПД на услуги заполняется по той же инструкции, что и на товары.

УПД на услуги: нужен ли акт?

Если вы оформляете оказание услуг с помощью УПД, отдельный акт составлять не нужно.

Можно ли в УПД указывать услуги и товары одновременно в 2022 году?

Можно. Налоговое законодательство РФ не требует выставлять отдельный счет-фактуру на каждый вид продукции (услуг). В одном счете-фактуре (или, соответственно, в одном УПД) можно отразить одновременно всю отгрузку (товары, работы, услуги) в адрес одного покупателя. В этом случае вы оформляете один УПД — вместо акта выполненных работ и товарной накладной одновременно. При этом важно соблюдать сроки выставления счетов-фактур — 5 календарных дней с момента отгрузки).

О выставлении одного счета-фактуры на всю отгрузку см. письмо ФНС №ЕД-4-15/17910 от 23.09.2016.

Строка 8 в УПД: обязательно заполнять или нет?

Строка 8, обязательная для включения в форму универсального передаточного документа с 1 июля 2017 года, заполняется только в том случае, если у вас есть соответствующие данные. Если их нет, в ней ставится прочерк, но сама строка обязательно должна присутствовать в форме. С 1 октября 2017 в названии строки появилось указание «При наличии»: это и означает, что она обязательна к заполнению только в случае, если у вас есть нужные данные. В противном случае ставится прочерк.

С какого года ввели УПД? С какого числа действует УПД?

Универсальный передаточный документ ввели в 2013 году. Но с 1 октября 2017 действует новый образец УПД, поэтому документы, датированные более ранним числом, недействительны.

Кстати, изменения в УПД с 1 октября 2017 не вызвали затруднений у пользователей МоегоСклада, потому что в нашем сервисе документы формируются автоматически. Мы вовремя обновляем формы документов, так что нашим пользователям не нужно искать в интернете бланки или добавлять поля на свой страх и риск вручную.

Изменения в УПД с 1 июля 2017 года

- Графа 1а «Код вида товара». Здесь указывается код вида товара по единой ТН ВЭД ЕАЭС. Обязательна для товаров, экспортируемых из России в государства ЕАЭС: Белоруссию, Казахстан, Армению, Киргизию. Код нужно выбирать из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54). Если у вас нет данных для этой графы, ставится прочерк. Распространяется на счета-фактуры, корректировочные счета-фактуры и УПД.

- Поле для дополнительной подписи. Здесь ставится подпись уполномоченного лица, которое подписывает счет-фактуру вместо предпринимателя. Раньше в форме были только поля для подписи руководителя, главного бухгалтера и индивидуального предпринимателя или их представителей.

- Название строки 8. Здесь c 1 октября 2017 года указывается, что строка заполняется только при наличии данных.

- Название графы 11. С 1 октября она называется «Регистрационный номер таможенной декларации». Заполняется для товаров не российского производства. Его заполняем, если товар не российского производства.

Универсальный передаточный документ – альтернатива счету-фактуре и накладной

05.11.2013

Федеральная налоговая служба разработала новую форму – универсальный передаточный документ. Он совместит в себе функции счета-фактуры и бухгалтерской первички, позволит существенно сократить документооборот. О том, как использовать новую форму на практике, мы расскажем в этой статье. Пользователи 1С:ИТС ПРОФ могут также

ознакомиться с видеозаписью

1С:Лектория от 31.10.2013.

Содержание

- Для чего был разработан универсальный передаточный документ

- Зачем нужен УПД

- В каких случаях можно использовать УПД

- Что включает в себя УПД

- Что такое статус УПД

- Как присвоить номер УПД

- Как заполнить дату УПД

- Кто ставит подпись в УПД

- Наименование экономического субъекта и печать

- Поля, которые заполнять не обязательно, но полезно

- Как заполнить УПД в программе «1С:Бухгалтерия 8»

- Как исправить УПД в «1С:Бухгалтерии 8»

- Корректировка реализации и УПД

Для чего был разработан универсальный передаточный документ

Статья актуализирована 14.06.2018г.

Многие реквизиты в счете-фактуре и первичном документе (например, накладной) дублируются. Потребность в едином документе, который позволил бы снизить издержки на обработку информации, назрела уже давно. Но с правовой точки зрения это стало возможно лишь в 2013 году, когда вступил в силу Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», который отменил обязательное применение унифицированных форм первичных документов.

Вслед за ним бухгалтерскому сообществу на форуме ФНС России был предложен для обсуждения проект такого документа (ранее он назывался единый отгрузочный документ).

При разработке проекта формы ФНС России принимала во внимание мнения экспертов в этой области, в частности, специалистов фирмы «1С».

В результате работы над проектом появился единый документ, который ФНС разместила на своем официальном сайте 22 октября 2013 г. – приложение к письму от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры». В письме налоговики предлагают применять форму универсального передаточного документа (УПД), приводят перечень операций, для оформления которых можно его использовать, а также дают рекомендации по заполнению отдельных реквизитов формы. Текущее законодательство позволяет применять документ уже сейчас.

Зачем нужен УПД

На основании универсального передаточного документа можно вести бухучет, списать затраты по налогу на прибыль, а также заявить налоговый вычет по НДС. Такое объединение функций вполне логично и закономерно, так как надлежаще оформленные первичные учетные документы необходимы не только для бухгалтерского, но и для налогового учета.

Приведем для примера отдельные положения, которые определяет налоговое законодательство для заявления вычетов по НДС:

- Счет-фактура — это основание для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав сумм налога к вычету НК РФ (п. 1 ст. 169 НК РФ).

- Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ, либо фактически уплаченные ими при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, после принятия на учет указанных товаров (работ, услуг), имущественных прав с учетом особенностей, предусмотренных настоящей статьей и при наличии соответствующих первичных документов (п. 1 ст. 172 НК РФ).

А вот какая роль отводится первичным документам при исчислении налога на прибыль:

- Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (ст. 252 НК РФ).

- Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов. Подтверждением данных налогового учета являются первичные учетные документы (включая справку бухгалтера) (ст. 313 НК РФ).

Напомним, что требования к первичным учетным документам изложены в статье 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». В части 1 этой статьи сказано, что каждый факт хозяйственной жизни должен быть оформлен первичным учетным документом (ч. 1 ст. 9). В части 2 перечислены обязательные реквизиты:

- наименование документа;

- дата составления документа;

- наименование организации или фамилия предпринимателя, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за правильность ее оформления, либо наименование должности лица, ответственного за правильность оформления свершившегося события;

- подписи лиц вышеуказанных лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9). Первичный учетный документ составляется на бумажном носителе или при использовании ЭДО в виде электронного документа, подписанного электронной подписью (ч. 5 ст. 9).

В каких случаях можно использовать УПД

УПД можно применять наряду с традиционными первичными документами и счетами-фактурами. Отметим, что счета-фактуры по-прежнему будут использоваться — отменять их Минфин России не планирует (письма от 17.10.2013 № 03-07-14/43330, от 29.12.2012 № 03-07-03/230).

За основу при создании универсального первичного документа был взят счет-фактура. Форма счета-фактуры была дополнена обязательными реквизитами, установленными Федеральным законом от 06.12.2011 № 402-ФЗ. Это не противоречит нормам 21 главы НК РФ (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@).

Применяться универсальный передаточный документ может для оформления следующих операций:

- отгрузка товаров (без транспортировки и с транспортировкой);

- передача результатов выполненных работ;

- оказание услуг;

- передача имущественных прав;

- отгрузка товаров (работ, услуг) комиссионером (агентом) комитенту (принципалу).

УПД может использоваться и как совмещенный документ (первичный и счет-фактура) и как только первичный учетный документ.

Заметьте, использовать новую форму в документообороте не обязательно! Организации и предприниматели могут по-прежнему применять любые другие документы, соответствующие требованиям статьи 9 Закона № 402-ФЗ.

Что включает в себя УПД

Рассмотрим подробнее универсальный передаточный документ (УПД).

Видно, что форма счета-фактуры, утвержденная постановлением №1137, «встроена» в УПД, обведена жирной линией и не претерпела никаких изменений. Помимо показателей счета-фактуры в документе также содержатся семь обязательных реквизитов первички, поименованных в ч. 2 ст. 9 Закона №402-ФЗ:

- наименование документа: «Универсальный передаточный документ»;

- дата составления документа совпадает с датой счета-фактуры;

- наименование экономического субъекта, составившего документ, указывается в полях 14 и 19;

- содержание факта хозяйственной жизни отражается как в составе показателей счета-фактуры, так и в полях 8-9, 11-12, 16-17;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения отражается в графах счета-фактуры «2»-«6» , «9»;

- наименование должности лиц, ответственных за правильность оформления сделки или свершившегося события, указывается в полях 10 или 13 для продавца, 15 или 18 — для покупателя;

- подписи лиц, ответственных за правильность оформления сделки (события), с указанием их фамилий и инициалов указываются в полях 10 или 13 для продавца, 15 или 18 — для покупателя.

Что такое статус УПД

В универсальном передаточном документе есть реквизит Статус. Его значение может быть «1» или «2». Если в поле Статус указать «1», то документ применяется одновременно в качестве счета-фактуры и первички.

Если значение статуса равно «2», то УПД будет использоваться только в качестве первичного учетного документа. УПД со статусом «2» могут смело применять «упрощенцы», так как выставление такого документа не приводит к возникновению обязанности по исчислению и уплате НДС. Кроме этого, документ со статусом «2» может применяться при отгрузке товаров комитентом комиссионеру.

Если статус документа «2», то поля, установленные в качестве обязательных исключительно для счета-фактуры, могут не заполняться:

- «К платежно-расчетному документу» (строка 7);

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Цифровой код страны происхождения товара» (графа 10);

- «Краткое наименование страны происхождения товара» (графа 10а);

- «Номер таможенной декларации» (графа 11).

Как присвоить номер УПД

Номер передаточного документа зависит от его статуса.

Напомним: налоговое законодательство предъявляет определенные требования к порядку нумерации счетов-фактур. Так, при выставлении счета-фактуры в строке 1 должен быть обязательно указан его порядковый номер (п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур, утв. Постановлением № 1137). Номера счетов-фактур, в т.ч. корректировочных и авансовых, присваиваются в хронологическом порядке (письмо Минфина РФ от 10.08.2012 № 03-07-11/284). Кроме этого, определен специальный порядок нумерации счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Что касается требований к первичному бухгалтерскому документу, то номер не перечислен среди его обязательных реквизитов (ст. 9 Закона № 402-ФЗ). Исходя из этого:

- в УПД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур;

- в УПД со статусом «2» номер присваивается в соответствии с хронологией нумерации первичных документов (накладных, актов и т.д.).

Как заполнить дату УПД

В рекомендуемой форме универсального

передаточного документа мы видим три даты:

- строка (1) — дата

составления документа; - строка [11] —

дата совершения факта хозяйственной жизни (дата реальной отгрузки товаров,

передачи заказчику результатов работ, предъявления документа об оказании услуг,

передачи имущественных прав); - строка [16] —

дата получения товаров, приемки результатов работ, оказания услуг, получения

имущественных прав.

Вспомним, как законодательство увязывает дату

составления счета-фактуры, момент определения налоговой базы и возникновение

права на вычет у покупателя. В соответствии с п.5 ст.169 НК РФ, пп.«а» п.1

Правил заполнения счетов-фактур:

- счет-фактура

должен быть выставлен не позднее 5 календарных дней со дня отгрузки товара

(выполнения работ, оказания услуг), передачи имущественных прав; - счет-фактура,

выставленный до даты отгрузки (до оформления первичных документов,

подтверждающих отгрузку), не может являться основанием для вычета (письма

Минфина РФ от 09.11.2011 № 03-07-09/39, от 17.02.2011 № 03-07-08/44); - моментом

определения налоговой базы по НДС для работ следует признавать дату подписания

акта сдачи-приемки работ заказчиком (письма Минфина РФ от 16.03.2011 №

03-03-06/1/141, от 07.10.2008 № 03-07-11/328).

Согласно ч. 3 ст. 9 закона № 402-ФЗ, первичный учетный

документ должен быть составлен при совершении факта хозяйственной жизни, а при

невозможности — непосредственно после его окончания.

Рассмотрим теперь возможные варианты

проставления дат в передаточном документе:

- УПД составляется

в момент совершения факта хозяйственной жизни (отгрузки товара, передачи работ,

услуг, имущественных прав). Вполне может быть «идеальный вариант», когда дата

составления документа, даты отгрузки и приемки товаров совпадают, тогда

соответственно совпадают и показатели строк 1, 11 и 16. - Могут совпадать даты

составления документа и дата отгрузки, то есть совпадают строки 1 и 11, а дата

приемки, то есть стр. 16 будет позже.

В

этих случаях моментом определения налоговой базы по НДС будет являться дата,

указанная в строках 1 и 11, а для работ — в строке 16.

- УПД может составляться

до совершения факта хозяйственной жизни (перед отгрузкой товаров, передачей),

тогда хронология событий будет выглядеть следующим образом:

1. составление документа —

дата, указанная в cтроке 1;

2. отгрузка — дата, указанная в cтроке 11;

3. приемка — дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет

являться дата, указанная в строке 11, а для работ — в строке 16.

Может сложиться ситуация, когда составить документ при

совершении факта хозяйственной жизни не было возможности, и УПД был составлен

непосредственно после его окончания (в предусмотренных п. 3 ст. 9

Закона № 402-ФЗ случаях), тогда хронология событий будет выглядеть следующим

образом:

1. отгрузка — дата,

указанная в cтроке 11;

2. составление документа

— дата, указанная в cтроке 1;

3. приемка — дата,

указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет

являться дата, указанная в строке 11, а для работ — в строке 16. Что касается покупателя,

то он вправе заявлять вычет по НДС не раньше даты получения товара или даты

приемки работ, указанной в строке 16.

Кто ставит подпись в УПД

Кто и в каких строках должен подписывать универсальный

передаточный документ? Строки «Руководитель организации или иное уполномоченное

лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняются всегда согласно ст. 169 НК РФ, Приложению № 1 к Постановлению

№ 1137. Нет исключения для заполнения этих строк и при применении статуса «2».

В строке 10 указывается должность, инициалы и подпись

лица, отгрузившего товар, или уполномоченного подписывать акты передачи

результатов работ (услуг, имущественных прав) от имени организации или

предпринимателя. Если это лицо совпадает с лицом, уполномоченным подписывать

счет-фактуру, то может указываться только должность и инициалы без повторения

подписи.

В строке 13 нужно указать должность, инициалы и

подпись человека, ответственного за правильное оформление факта хозяйственной

жизни, со стороны продавца. Если это это тот же человек, кто указан и в строке

10, то в строке 13 можно указать только должность и инициалы без повторения

подписи.

В строке 15 нужно написать должность, инициалы и

подпись лица, получившего товар, или лица, уполномоченного подписывать акты

передачи результатов работ (услуг, имущественных прав) от имени экономического

субъекта.

В строке 18 указывается должность, инициалы и подпись

лица, ответственного за правильное оформление факта хозяйственной жизни, со

стороны покупателя. Если это лицо совпадает с лицом, указанным в строке 15, то

может указываться только должность и инициалы без повторения подписи.

Обратите внимание: проектом Федерального закона №

192810-6 «О внесении изменений в Федеральный закон от 6 декабря 2011 года №

402-ФЗ «О бухгалтерском учете»» (в редакции от 14.06.2013, принятой Государственной

Думой во втором чтении) предложено внести изменения в статью 9 Закона. Поправки

в часть 1 статьи 9 ужесточают требования к первичным учетным документам. В

частности, «не допускается принятие к бухгалтерскому учету документов, которыми

оформляются не имевшие место факты хозяйственной жизни, мнимые и притворные

сделки».

Изменения, вносимые в часть 3 статьи 9, разграничивают

меру ответственности лиц, подписывающих первичные учетные документы. Так, «лицо,

ответственное за правильность оформления факта хозяйственной жизни,

обеспечивает своевременную передачу первичных учетных документов для регистрации

содержащихся в них данных в регистрах бухгалтерского учета, а также

достоверность этих данных. Лицо, на которое возложено ведение бухгалтерского

учета, и лицо, с которым заключен договор об оказании услуг по ведению

бухгалтерского учета, не несут ответственность за правильность оформления

фактов хозяйственной жизни».

Наименование экономического субъекта и печать

Строка 14 УПД — показатель, позволяющий включить

информацию о хозяйствующем субъекте, составившем документ со стороны продавца (исполнителя).

Это может быть лицо, ведущее бухгалтерский учет продавца (исполнителя), или

комиссионер (агент), если он передает комитенту (принципалу) товар, результаты

работ, услуги, приобретенные в его интересах.

В строке 19 нужно указать сведения о

хозяйствующем субъекте, составившем документ со стороны покупателя (заказчика),

в том числе сведения о лице, ведущем бухгалтерский учет покупателя.

Печать на универсальном передаточном

документе не нужна. Во-первых, она не предусмотрена для счета-фактуры

(исключена из п. 6 ст. 169 НК РФ с 01.01.2002). Во-вторых, она не является

обязательным реквизитом первичного учетного документа. Поэтому отсутствие

печати в УПД не будет препятствием, как для вычета НДС, так и для

документального подтверждения расходов для целей налога на прибыль.

Однако, если на документе будет

стоять печать, имеющая в своем составе полное наименование экономического субъекта,

составившего документ, показатели строк 14 и 19 можно не заполнять.

Поля, которые заполнять не обязательно, но полезно

В универсальный передаточный документ введены

дополнительные поля, которые необязательны для заполнения, но, могут быть удобны

для пользователей. К дополнительным относятся

следующие поля УПД:

- Графа

«А» — порядковый номер записи в таблице — может заполняться для удобства

поиска и визуального выделения позиций. - Графа

«Б» — артикул (для товаров), код вида деятельности для работ (услуг) и т.п.

Эту графу рекомендуется заполнять, например, для подтверждения права

применения льготных тарифов по страховым взносам для фондов. - В строке

8 указывается информация, идентифицирующая отношения сторон (реквизиты

договоров, соглашений, счетов и т.д.) Этот показатель позволяет определить

содержание факта хозяйственной жизни и специфические условия сделки

непосредственно в первичном документе. В некоторых случаях может косвенно

подтверждать содержание сделки и ее условия, что может явиться

существенным условием для целей определения налога на прибыль.

- В строке 9 при

необходимости указываются реквизиты транспортных документов (транспортной

накладной, путевого листа), поручения экспедитору, складских расписок и т.д.;

базис поставки; сведения о грузе: масса нетто/брутто и т.д.

- Строка

12 может включать дополнительные сведения о грузе (данные о сертификатах,

паспортах), а также здесь могут указываться иные сведения, являющиеся

неотъемлемыми приложениям УПД. Эта строка может заполняться в случае

наличия существенной дополнительной информации об исполнении сделки

продавцом (исполнителем), не вошедшей в форму УПД.

- В строке 17 указываются

дополнительные сведения о наличии/отсутствии претензий, данные о документах,

оформленных покупателем (заказчиком при получении товаров (работ. услуг,

имущественных прав), являющихся неотъемлемыми приложениями УПД.

Как заполнить УПД в программе «1С:Бухгалтерия 8»

Пользователи системы «1С:Предприятия 8» уже сегодня могут

использовать в работе универсальный документ, который заполняется в соответствие с данными ФНС рекомендациями. Его форма реализована в следующих

программах системы «1С:Предприятие»:

- «1С:Бухгалтерия 8» (ред. 2.0 и 3.0 );

- «1С:Бухгалтерия 8 КОРП» (ред. 2.0 и 3.0 )

- «1С:Управление торговлей 8»;

- «1С:Бухгалтерский учет 7.7»;

- «1С:Учет и отчетность предпринимателя 7.7»;

- «1С:Упрощенная система налогообложения 7.7»;

- «1С:Торговля и Склад 7.7»;

- Комплексная конфигурация ;

- «1С:Производство+Услуги+Бухгалтерия 7.7».

В программе «1С:Бухгалтерия 8» универсальный передаточный документ

включен в список печатных форм для документов реализации и выданных

счетов-фактур на реализацию.

Распечатать УПД со статусом «1», можно

на основании счета-фактуры, который был зарегистрирован для документа отгрузки в

информационной базе. При нажатии на кнопку Печать

нужно выбрать Универсальный передаточный

документ. Программа автоматически заполняет реквизиты УПД по данным учетной

системы, однако некоторые показатели придется заполнить в режиме

редактирования.

Как исправить УПД в «1С:Бухгалтерии 8»

Если в универсальном передаточном документе обнаружена

ошибка, необходимо на основании исправляемого документа реализации сформировать

документ Корректировка реализации с

видом операции Исправление в первичных

документах. Нужно внести исправления, затем зарегистрировать счет-фактуру

на исправление. После этого можно выбрать печатную форму документа: либо счет-фактуру,

либо УПД. В УПД в строке (1а) будет указана дата и номер исправления.

Корректировка реализации и УПД

В настоящее время форма корректировочного УПД отсутствует. Но ФНС России сообщила, что занимается разработкой такого документа. Поэтому для корректировки нужно использовать счет-фактуру в соответствии с Постановлением Правительства №1137. После проведения документа Корректировка реализации с видом операции Корректировка по согласованию сторон необходимо выписать корректировочный счет-фактуру и распечатать его. Что касается первичного документа, то основанием корректировки должен служить специальный документ — дополнительное соглашение к договору, протокол изменения цены и т.п.В программу «Бухгалтерия предприятия» редакции 3.0 встроена печатная форма Соглашение об изменении цены, которую при желании можно использовать в качестве такого специального первичного документа.

Как видим, введение в документооборот пользователя универсального передаточного документа совсем не обременительно, зато имеет очевидные плюсы. К примеру, оно позволит:

- существенно сократить количество документов;

- сблизить бухгалтерский и налоговый учет;

- оптимизировать процесс передачи информации по телекоммуникационным каналам связи и, возможно, ускорить процесс внедрения электронного документооборота в нашей стране.

БУХ.1С теперь в мессенджере Telegram! Присоединиться к каналу можно по ссылке:

https://t.me/buhru

(или набрать@buhru в строке поиска в Telegram).

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Форма УПД

При отгрузке товаров, передаче работ, услуг или имущественных прав вместо первичного документа и счета-фактуры можно использовать универсальный передаточный документ (УПД).

УПД могут применять любые организации и ИП, в том числе не являющиеся плательщиками НДС. Например, организации на упрощенной системе налогообложения для подтверждения расходов могут использовать УПД в качестве первичного учетного документа. При этом не нужно заполнять графы 7 «Налоговая ставка» и 8 «Сумма налога, предъявляемая покупателю».

УПД по сути представляет собой счет-фактуру с несколькими дополнительными реквизитами. Документ содержит элементы:

- товарной накладной;

- товарного раздела товарно-транспортной накладной;

- накладной на отпуск материалов на сторону;

- акта о приемке-передаче объекта основных средств.

Поэтому при оформлении реализации товаров, работ, услуг, имущественных прав с помощью УПД организация объединяет в документе сведения из форм № ТОРГ-12, М-15, ОС-1, 1-Т и одновременно предъявляет покупателю или заказчику сумму НДС.

УПД может быть использован в качестве любого первичного документа, который подтверждает факт передачи ценностей, кроме случая, когда к первичным документам предъявляются специальные требования.

В одном УПД можно перечислить несколько взаимосвязанных операций, например, если продавец отгружает товары и монтирует их в помещении покупателя. В таком случае в УПД отдельными позициями указывают стоимость товаров и услуг по монтажу.

УПД можно оформить перевозку грузов и оказание услуг транспортной экспедиции. При этом в случае доставки товаров может дополнительно потребоваться транспортная накладная.

Кроме того, УПД можно использовать для посреднических операций. К примеру, когда заказчик, комитент, принципал или доверитель груза отгружают товары комиссионеру, посреднику, поверенному или агенту для продажи.

Такой УПД будет считаться документом на передачу ценностей без перехода права собственности. В строке 8 указываются реквизиты договора на оказание посреднических услуг. При этом не заполняются строки:

- 2 «Продавец»;

- 2а «Адрес»;

- 2б «ИНН (КПП) продавца»;

- 6 «Покупатель»;

- 6а «ИНН (КПП) покупателя»;

- 6б «ИНН (КПП) продавца».

Применение универсального документа не исключает оформления операций с помощью товарной накладной и счета-фактуры. Разные способы оформления можно использовать даже в рамках одного договора.

Например, если договор предусматривает несколько отгрузок, то по одним партиям можно оформить товарную накладную и счет-фактуру, а по другим – УПД. Тогда покупатель сможет учесть расходы по налогу на прибыль, а сумму НДС принять к вычету.

Заполнение УПД

Порядок заполнения УПД зависит от статуса документа. Если организация использует УПД как первичный документ и счет-фактуру, документу присваивают статус «1» и заполняют все реквизиты. Это объясняется тем, что в УПД собраны все обязательные реквизиты для передаточных документов и счета-фактуры.

Данные УПД, которые включают реквизиты товарной накладной и товарного раздела товарно-транспортной накладной, заполняют по правилам, установленным для оформления этих документов.

Те реквизиты документа, которые дублируют счет-фактуру, составляются по правилам оформления счетов-фактур, которые установлены требованиями п. 5 и 6 ст. 169 НК и правилами заполнения счетов-фактур.

Если организация решает использовать УПД только как первичный документ, то в нем нужно указать статус «2». При этом заполнять документ надо только в части передаточного документа. Строки УПД, обязательные для счета-фактуры, можно оставить пустыми.

Важно помнить, что использовать УПД только в качестве счета-фактуры недопустимо. Так, если организация оформляет отгрузку товарной накладной, то счет-фактуру следует составлять лишь на бланке, утвержденном постановлением Правительства от 26.12.2011 года № 1137.

Строки 1–7 и графы 1–11 в УПД со статусом «1» заполняются полностью. В строке 1 указывают регистрационный номер УПД и дату его составления. В документе со статусом «1» номер приводится согласно хронологии нумерации счетов-фактур, а в УПД со статусом «2» – согласно нумерации первичных документов.

При обнаружении ошибок в строке 1а ранее выписанного документа указывают номер и дату внесения исправлений.

В строках 2, 2а и 2б приводятся данные продавце, а в строках 6, 6а, 6б – данные о покупателе.

Сведения о грузоотправителе и грузополучателе в строках 3 и 4 приводятся только при отгрузке товаров. При выполнении работ или оказании услуг эти строки не заполняются.

С 2021 года в документе появилась новая строка 5а «Документ об отгрузке», в которой указывают реквизиты первичного документа-основания для составления счета-фактуры.

Строка включает три поля:

- «№ п/п» – в нем указывают порядковый номер записи в табличной части 1 счета-фактуры;

- «№» – включает номер на отгрузку товаров, работ, услуг или имущественных прав, указанных в соответствующей строке графы 1 табличной части счета-фактуры;

- «от» – включает дату отгрузочного документа.

УПД со статусом «1» выполняет функцию первичного документа и счета-фактуры, поэтому в строке 5а нужно продублировать реквизиты самого УПД.

В строке 7 указывают наименование и код валюты, а в строке 8 – номер госконтракта при наличии.

В строке 8 «Основание передачи (сдачи)/получения (приемки)» указывают реквизиты договора или доверенности. В строку 9 «Данные о транспортировке груза» вносят реквизиты транспортных накладных или путевых листов, поручений экспедиторам, складских расписок, информацию о массе груза.

Форма УПД имеет реквизит «М.П.». Но его заполнять необязательно. Даже при отсутствии печати покупатель сможет принять УПД в качестве основания для вычета НДС и обоснования расходов по налогу на прибыль.

Однако если поставить печать, продавец сможет не заполнять строку 14 «Наименование экономического субъекта – составителя документа (в том числе комиссионера (агента)», а покупатель – строку 19 «Наименование экономического субъекта – составителя документа». Обычно такая информация есть в оттиске печати организации, составившей документ.

УПД подписывают:

- руководитель и главный бухгалтер организации – продавца или исполнителя;

- сотрудники, ответственные за передачу или приемку товаров, работ, услуг или имущественных прав;

- сотрудники, ответственные за правильность оформления сделки, как со стороны продавца, так и со стороны покупателя.

УПД: бланк

Оформлять УПД можно и на бумаге, и в электронном виде. При реализации прослеживаемых товаров УПД формируется в электронной форме. Такой документ содержит те же реквизиты, что и счет-фактура, составленный при реализации прослеживаемых товаров.

Электронный УПД подписывается усиленной квалифицированной ЭЦП и направляется контрагентам по ТКС согласно правилам, установленным для УПД в ЭДО.

В отличие от форм счетов-фактур в бланк УПД изменения не вносят. Поэтому налогоплательщику рекомендуется самостоятельно дополнять его новыми реквизитами.

За пределами жирной рамки счета-фактуры можно вносить любые изменения. Когда изменения вносят в черную рамку, необходимо руководствоваться правилами заполнения счетов-фактур. Например, можно вносить дополнительные реквизиты между строкой 8 и таблицей, которую разрешается дополнять колонками слева от графы 1 и справа от графы 11. Также допустимо вносить дополнительные реквизиты после подписей руководителя и главного бухгалтера.

Если в 2023 году организация планирует оформлять хозяйственные операции с использованием УПД, то необходимо доработать бланк документа с учетом специфики деятельности. Форму документа следует утвердить в учетной политике. Также рекомендуется разработать правила проверки УПД для сотрудников, поскольку универсальный документ включает реквизит нескольких документов и требует повышенного внимания к правильности оформления.

УПД: образец заполнения

Заполнение УПД всегда начинается с определения статуса документа – «1» или «2». В шапке бланка указывают номер и дату УПД, данные о продавце и покупателе, грузоотправителе и грузополучателе при необходимости.