Где посмотреть номер кассового чека и всегда ли он указан в фискальном документе

Номер кассового чека — обязательный реквизит соответствующего фискального документа по закону. Рассмотрим, каким образом он регулируется действующими нормативами, и как его можно найти на кассовом чеке.

Зачем нужен номер кассового чека и в каких вариантах он существует

Прежде всего, отметим, что у кассового чека, формируемого на современной онлайн-кассе, соответствующей требованиям Закона № 54-ФЗ, есть не один, а несколько разных типов номеров. А именно:

- Порядковый номер чека как фискального документа.

Он показывает, каким по счету является чек с момента регистрации онлайн-кассы в ФНС.

- Порядковый номер чека за смену.

Он, в свою очередь, отражает то, какой по счету чек сформирован с момента открытия смены на кассе.

Оба идентификатора, как правило, чаще нужны не самому магазину (поскольку являются несущественными с точки зрения подсчета выручки), а проверяющим органам — прежде всего, налоговикам. При выявлении расхождений по идентификаторам, размещенным на кассовых чеках — в том числе их номерам, и записям по фискальным данным в реестрах ФНС (которые формируются на основании сведений, получаемых с онлайн-касс через интернет) контролирующие органы могут вменить продавцу несанкционированное вмешательство в работу контрольно-кассовой техники, а затем выписать крупные штрафы.

Вместе с тем, проверка корректности формирования порядковых номеров чека — и после регистрации кассы, и после открытия смены, может оказаться полезной и самому магазину. В случае, если при сопоставлении двух чеков, сформированных подряд, выяснится, что их порядковые номера не следуют друг за другом, то это может означать, что онлайн-касса или фискальный накопитель, размещенный в ней, работают со сбоями. И их нужно срочно заменить.

Где указан номер кассового чека

Размещение на чеке ККМ тех или иных идентификаторов — реквизитов, включая оба типа номера кассового чека, рассмотренные выше, регулируется двумя нормативными актами: Законом № 54-ФЗ, которым утверждены общие требования к составу соответствующих реквизитов, и приказом ФНС России от 14.09.2020 № ЕД-7-20/662@ (ССЫЛКА), которым утверждены детализированные требования к таким реквизитам — структурированные в рамках Форматов фискальных документов.

Так, порядковый номер кассового чека (бланка строгой отчетности) за смену, а также порядковый номер фискального документа — обязательные реквизиты в соответствии с п. 1 ст. 4.7 Закона № 54-ФЗ – ССЫЛКА. Без их присутствия кассовый чек считается недействительным. Однако, практическое включение обоих реквизитов в чек осуществляется с учетом содержания ФФД в той или иной версии (п. 4, 4.7 ст. 4.1 Закона № 54-ФЗ – ССЫЛКА).

В свою очередь, указанным идентификаторам (как и любым другим) в соответствии с ФФД, которые утверждены приказом № ЕД-7-20/662@, соответствуют специальные теги, на основании которых определяется, каким образом и в каких случаях на том или ином виде кассового чека (БСО) — бумажном или электронном, отображаются рассматриваемые номера.

Речь идет о тегах:

- 1040 («Номер ФД»), который соответствует порядковому номеру фискального документа с момента формирования отчета о регистрации ККТ либо отчета об изменении параметров регистрации ККТ в связи с заменой фискального накопителя);

- 1042 («Номер чека за смену»), который, таким образом, соответствует порядковому номеру чека, БСО, чека коррекции (БСО коррекции) за смену.

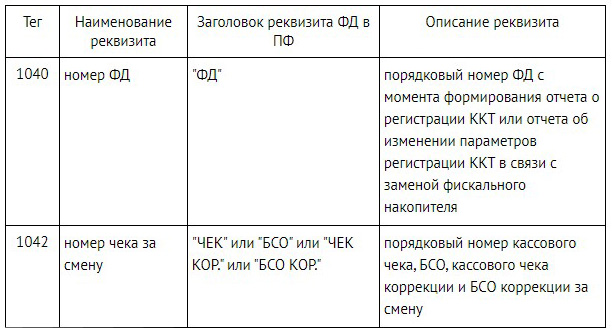

Указанное описание обоих тегов приведено, в частности, в Таблице 4 — с Общим перечнем реквизитов фискальных документов, которая отражена в приказе № ЕД-7-20/662@.

В свою очередь, в соответствии с Таблицей 5 — с Описанием общих значений реквизитов ФД, сказано, что:

- Тег 1040 представляет собой целое число.

- Тег 1042:

- как и предыдущий, представляет собой целое число;

- формируется с учетом применения сквозной нумерации для кассовых чеков (БСО) и чеков (БСО) коррекции.

Применяться рассматриваемые идентификаторы чека могут в соответствии с разными Форматами фискальных документов — 1.05, 1.1, 1.2, которые утверждены приказом № ЕД-7-20/662@. В связи с чем к использованию обоих реквизитов — по тегам 1040 и 1042, предъявляется большое количество требований, обусловленных содержанием указанных ФФД. Причем, не только применительно к кассовому чеку, но и к различным другим фискальным документам — например, чеку коррекции, отчету об изменении параметров регистрации, отчету об открытии смены, отчету о текущем состоянии расчетов, отчету о закрытии смены, отчету о закрытии фискального накопителя, подтверждении оператора. В каждом из соответствующих фискальных документов тем или иным образом используются рассматриваемые реквизиты — по тегам 1040 и 1042.

Установленные ФФД требования по применению данных реквизитов в полном объеме — применительно к каждому типу фискального документа, рассматривать особого смысла нет — но правомерно изучить их применительно к основному типу ФД — как таковому кассовому чеку (или БСО). В данном контексте реквизит 1040 — по которому показывается номер фискального документа с момента регистрации ККМ:

- Как следует из Таблицы 20, регламентирующей включение реквизитов в кассовый чек (БСО) по ФФД 1.05, а также с учетом положений Таблицы 1 (регламентирующей возможные значения атрибутов различных реквизитов ФД):

- является обязательным для указания в чеке;

- указывается как электронном, так и печатном кассовом чеке;

- должен присутствовать в составе фискальных данных, хранящихся в накопителе в течение 5 лет.

Аналогичные правила применения реквизита с тегом 1040 содержат также Таблица 58, регламентирующая формирование кассового чека по ФФД в версии 1.1, и Таблица 96, по котором составляется чек по ФФД в новейшей версии 1.2.

- В соответствии с Таблицами 44, 81 и 146, регламентирующими формирование кассового чека (БСО), который передается покупателю в электронной форме — также обязателен к отображению на соответствующем типе чека.

В свою очередь, реквизит 1042 — порядковый номер кассового чека за смену:

- В соответствии с Таблицами 20, 58 и 96:

- обязателен к применению;

- включается в состав чека в электронном виде;

- включается в состав фискальных данных, которые должны храниться в течение не менее 30 дней.

- В соответствии с Таблицами 44, 81 и 146 — также обязателен к применению в составе электронного чека.

ФНС России недавно привела свежие разъяснения по применению реквизита «Номер чека за смену» (по тегу 1042) — в письме от 02.04.2021 № АБ-4-20/4418@ (ССЫЛКА). Ведомство напомнило, что обязательность реквизитов чека (как и БСО) в той или иной форме представления — печатной или электронной, регламентируется знакомым нам приказом № ЕД-7-20/662@ и указало, что рассматриваемый реквизит обязателен только для электронной формы чека (БСО) при использовании ККМ с поддержкой ФФД в версии 1.05 и более поздних. Таким образом, необязательность его применения в печатном чеке можно считать официально подтвержденной.

Можно отметить, что в соответствии с п. 67 и 115 Приложения № 2 к приказу № ЕД-7-20/662@, счетчики фискального накопителя, на основании которых в том числе определяется значение реквизита по тегу 1042, до момента формирования отчета о регистрации (или отчета об изменении параметров регистрации в связи с заменой накопителя) должны иметь нулевое значение. Кроме того, в счетчике накопителя, на основании которого формируются значения по реквизиту 1042, при формировании отчета об открытии смены должно также устанавливаться нулевое значение.

Указанное выше означает, что если соответствующие требования по использованию счетчиков ФН не выполняются, то фискальный накопитель будет признан неисправным.

Примечательно, что никакие ФФД прямо не регламентируют, где именно на чеке должны располагаться рассматриваемые реквизиты — номер кассового чека как ФД после регистрации ККМ и номер чека за смену. Размещение указанных идентификаторов осуществляется в соответствии с программными алгоритмами, которые определяются непосредственно производителем онлайн-кассы. С его стороны требуется лишь обеспечить присутствие необходимых реквизитов по ФФД.

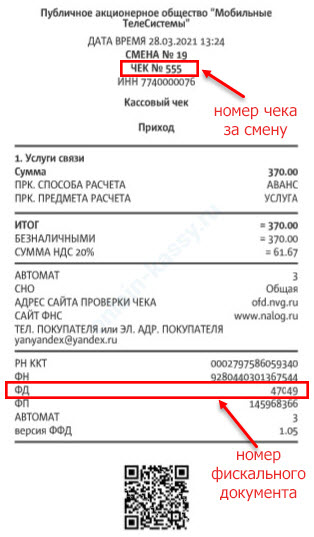

Как мы уже знаем, реквизит 1040 — номер кассового чека как ФФД после регистрации онлайн-кассы, отображается как на электронных, так и на печатных кассовых чеках. На практике он может быть размещен в нижней части кассового чека и обозначаться аббревиатурой ФД. Рядом, как правило, расположены такие идентификаторы как ФН (заводской номер экземпляра фискального накопителя), а также ФП (фискальный признак документа).

В свою очередь, реквизит 1042 — порядковый номер чека за смену, в соответствии с Форматами фискальных документов, обязателен к отображению только на электронной версии кассового чека. В случае, если чек электронный, то его порядковый номер за смену может размещаться в самой его верхней части.

Резюме

Кассовый чек или БСО, формируемые на онлайн-кассе, имеют большое количество идентификаторов — реквизитов, распределяемых на чеке в соответствии с тегами, которые описаны в Форматах фискальных документов. Есть 2 специфических востребованных реквизита чека ККМ — номер фискального документа (по тегу ФФД 1040) и номер кассового чека за смену (по тегу ФФД 1042). Первый реквизит обязателен к отображению как на печатных чеках, так и на электронных. Второй — только на электронных.

Оба реквизита, размещенные на кассовых чеках, могут быть использованы Налоговой службой при проверке корректности функционирования онлайн-кассы. Как и, безусловно, самим торговым предприятием.

Применение онлайн-касс с фискальным накопителем (ФН), а также выдача клиенту кассового чека в момент расчета – сегодня святая обязанность всех индивидуальных предпринимателей и компаний. Точнее почти всех : редкие исключения все же есть.

Корректность кассового чека подтверждает наличие в нем обязательных реквизитов, один из которых – номер кассового чека. Далее разберемся, что он собой представляет, где указывается и для чего.

Законодательная основа

По теме статьи нас интересуют два законодательных документа:

-

54-ФЗ – Закон о применении ККТ, в частности статья 4.7.

Здесь указаны общие требования к кассовому чеку, включая перечень реквизитов, которые должны в нем содержаться (наименование/адрес/ИНН продавца, наименование товаров/услуг, дата и время кассовой операции, сумма расчета и другие сведения).

-

Приказ ФНС России от 14.09.2020 г. № ЕД-7-20/662@ «Об утверждении дополнительных реквизитов фискальных документов и форматов фискальных документов (ФФД), обязательных к использованию». Далее по тексту – Приказ 662.

ФФД – это единый стандарт, согласно которому формируются фискальные документы. В 2022 году действуют версии ФФД 1.05, 1.1 и 1.2. Новый ФФД 1.2 вступил в силу с 6 августа 2021 года. В ближайшее время на него должны перейти все ККТ. Процесс перехода подробно описан в письме ФНС № АБ-4-20/1054@ от 31.01.2022 г. Про формат ФФД 1.2 у нас в блоге есть статья.

В Приказе 662 рассматриваются конкретные требования ФНС к реквизитам чека в соответствии с ФФД, по которому работает касса.

Типы номеров кассового чека

Согласно законодательству, у чека онлайн-кассы существуют два типа номера, и оба относятся к обязательным реквизитам:

-

Номер чека за смену (номер чека)

Как только кассир открыл на кассе смену, каждому сформированному чеку касса присваивает порядковый номер. Это и есть номер чека за смену.

То есть кассовый чек, сформированный сразу после печати отчета об открытии смены, будет иметь номер 1, следующий за ним – номер 2 и так далее до отчета о закрытии смены.

Со старта следующей смены нумерация чеков начнется опять с номера 1. Поэтому номер чека за смену – не уникальный.

В нумерации учитываются бланки строгой отчетности (БСО) и чеки коррекции.

-

Номер чека как фискального документа (номер ФД)

Данный реквизит отражает порядковый номер чека как ФД с момента регистрации онлайн-кассы в ФНС. Под этим уникальным номером чек хранится в памяти ФН.

В нумерацию входят все фискальные документы, которые формирует касса: кассовые чеки (в т. ч. БСО, чеки коррекции), отчеты (о регистрации, об открытии и закрытии смены, о закрытии ФН, о текущем состоянии расчетов), запрос о коде маркировки и другие.

Номер 1, как правило, имеет отчет о регистрации ККТ (либо отчет о перерегистрации ККТ в связи с заменой ФН). Далее ФД нумеруются по возрастающей до тех пор, пока не закончится срок службы ФН.

Поэтому номер ФД всегда значительно больше номера чека за смену. Например, при продаже на кассе сформирован 8-й бумажный чек за смену с номером ФД 253.

Оба номера присваиваются кассовому чеку автоматически.

Как и где указывается номер кассового чека?

Кассовый чек может быть сформирован не только в бумажной, но и в электронной форме. Электронную версию продавец обязан выслать на почту покупателя, если клиент заранее об этом попросил и предоставил электронный адрес.

Обязательные реквизиты форм отличаются друг от друга (письмо ФНС России от 02.04.2021 г. № АБ-4-20/4418@). Часть из них на бумажных чеках вообще не требуется указывать.

Так, «номер чека за смену» отображается только в электронном кассовом чеке, а «номер ФД» обязателен для любой формы чека.

Рассматриваемым реквизитам, как и всем остальным атрибутам, присвоены специальные теги, которые устанавливают правила отображения реквизитов на чеке онлайн-кассы.

Выдержка из Таблиц № 4, 5 и 96 к Приказу 662:

Конкретное расположение реквизитов на кассовом чеке, включая оба типа номера чека, законодательством не урегулировано. Атрибуты могут выстраиваться в произвольном порядке. Главное – обязательное наличие нужных реквизитов.

Внешний вид чека зависит от программного обеспечения, разработанного производителем ККТ и установленного на кассу.

Реквизит «номер ФД» обычно размещается внизу кассового чека рядом с реквизитами «ФН» и «ФП» и выглядит как строка «ФД ХХХХ».

Номер чека за смену чаще всего находится под адресом торговой точки, рядом с датой расчета, рядом с ФИО кассира. На одних чеках идентификатор можно увидеть в начале документа, на других – в конце. Внешний вид – строка «ЧЕК ХХХХ», «ЧЕК КОР. ХХХХ».

Есть случаи, определенные законодательством, когда в чеке указываются дополнительные обязательные реквизиты, например:

«Код товара». Необходим при реализации маркированных товаров. Позволяет опознать товар или код товарной номенклатуры.

«ИНН покупателя». Необходим при расчетах между организациями (и/или ИП), при выплате выигрышей, страховок.

Зачем нужен номер кассового чека?

-

В первую очередь оба номера нужны проверяющим органам.

Фискальные данные, содержащиеся в чеке, онлайн-касса через оператора фискальных данных (ОФД) передает в налоговую службу. Таким образом, ФНС контролирует все расчеты продавцов с покупателями. Номер ФД помогает быстро найти любой кассовый чек.

Если вдруг при налоговой проверке обнаружится, что номера чека не совпадают с номерами, поступившими в ФНС (это касается и других реквизитов), инспекторы посчитают, что ККТ используется некорректно и предъявят немаленькие штрафы.

-

Для продавцов номер чека тоже полезный реквизит.

Чеки всегда нумеруются с нарастающим итогом. И если в двух чеках, выданных подряд, не будет последовательности в номерах – это явный сигнал, что контрольно-кассовый аппарат или ФН функционирует неправильно.

При расчетах в кассовом чеке фиксируется сумма всех приходов и расходов за весь отчетный период. Поэтому кассовые чеки нужны продавцу для бухгалтерской и налоговой отчетности.

Чтобы бухгалтерия приняла кассовый чек, его следует оформлять правильно. Если какой-нибудь обязательный реквизит, в том числе номер чека и номер ФД будет отсутствовать, подтвердить и учесть приходы-расходы для целей налогообложения не получится.

Проверка подлинности чека

Кому и для чего нужна проверка подлинности чека:

-

Предпринимателю – чтобы удостоверится в исправной работе своего кассового аппарата.

-

ФНС – чтобы проверить, выполняет ли продавец требования 54-ФЗ.

-

Покупателю – чтобы убедиться в честности продавца и легальности кассового чека. Только подлинный чек при необходимости будет доказательством любых денежных расходов: будь то оплата коммунальных счетов по платежной квитанции, ужин в дорогом ресторане или просто покупка пакета молока в магазине.

Достоверность факта записи каждого расчета и подлинности фискального признака документа (ФПД) подтверждается онлайн с помощью:

-

Официального мобильного приложения ФНС России «Проверка чека».

Бесплатное приложение доступно для скачки в Google Play и App Store. Помимо проверок чека по QR-коду, здесь можно хранить чеки, а также сформировать персональный QR-код покупателя. Тогда клиенту не нужно будет называть свой номер телефона или электронную почту каждый раз для получения электронной версии чека.

Если все в порядке и чек действителен, пользователь может получить его электронную копию, а в противном случае – отправить претензию в ФНС.

-

Сайта ФНС.

Потребуется вручную ввести в специальные поля номера ФД, ФН, ФПД, указанные на чеке, и отправить запрос. Все поля формы надо заполнить без ошибок. На сайте налоговой можно также сделать проверку ККМ и ФН.

-

Сайта ОФД.

У каждого ОФД есть свой сервис для проверки кассового чека, где тоже надо ввести уникальные номера ФД, ФН и другие обязательные реквизиты чека.

Другие виды чеков, выдаваемых покупателям

Кассовый чек – это основной фискальный документ (ФД). Но существуют и другие виды чеков.

Товарный чек. Вручается покупателю по его личной просьбе, как дополнение к чеку ККТ. Либо вместо основного ФД, в случаях, когда продавец освобожден от применения ККТ официально. В последнем варианте корректно заполненный товарный чек полностью заменяет кассовый и наделяется всеми его полномочиями.

Слип-чек (иначе – чек эквайринга). Выдается вместе с кассовым чеком при расчетах электронными денежными средствами с использованием платежного терминала. Подтверждает перевод денег со счета клиента на расчетный счет продавца. Содержит порядковый номер слип-чека.

Слип не относится к фискальным документам, но продавец обязан хранить его некоторое время. Не стоит выбрасывать чек эквайринга и покупателю.

Корректный слип-чек может пригодиться для бухгалтерской отчетности, для оформления возврата покупки, оплаченной картой. Для разрешения спорных ситуаций, например:

-

Банковская платежная система дала сбой, продавец не получил деньги и предъявил претензию покупателю. Тогда слип-чек поможет человеку доказать факт оплаты.

-

Банк сверил в конце дня сумму поступивших средств и чеки обнаружил нестыковку и для выяснения ситуации запросил у продавца бумажные слипы.

Штрафы

Если в чеке отсутствует хотя бы один обязательный реквизит или есть ошибки в реквизитах, такой документ считается неправильным чеком, а значит – недействительным. Штрафные санкции следующие:

-

для организаций – от 5 до 10 т.р.

-

для должностных лиц и ИП – от 1,5 до 3 т.р.

За невыдачу кассового чека организацию оштрафуют на 10 тыс.р., а ИП и должностное лицо – на 2 тыс.р.

С онлайн-кассами Лайтбокс вы будете выдавать чеки без штрафов

-

Кассы Лайтбокс полностью соответствуют требованиям 54-ФЗ. Все модели онлайн-касс Лайтбокс обновляются бесплатно и автоматически при любых изменениях закона.

-

Формируют и печатают чеки даже при потере связи с Интернетом. При восстановлении сети автоматически пересылают сохраненную информацию в ОФД.

-

Есть функция экономия чековой ленты. Вы можете отменить печать бумажного чека, если покупателю он не нужен. Или включить функцию экономию чековой ленты, чтобы на бумажном чеке реквизиты были размещены компактно и он стал короче.

-

Имеют встроенный товарный учет – отдельный сервис подключать не нужно. Формируют более 40 аналитических отчетов, автоматически считают сумму чека, сдачи.

-

Кассовая программа Лайтбокс проста и интуитивно понятна.

-

В кассах Лайтбокс можно сформировать и напечатать товарный чек, создать чек коррекции, отправить электронный чек покупателю, напечатать копию чека.

-

В кассах Лайтбокс удобно работать с номенклатурой. Есть все возможные способы создания и ведения базы товаров, быстрого занесения наименования товара в чек.

-

Полный цикл работы с ЕГАИС, маркированными товарами, ФГИС Меркурий: приемка документов, хранение, перемещение, возвраты, продажа.

-

Функционал по приему быстрых платежей (СБП) уже встроен в каждую модель. Можно принимать безналичную оплату без терминала эквайринга и экономить на комиссии – ставка в СПБ всего 0,4-0,7%. Через 15 секунд платежи уже на вашем расчетном счете.

-

Есть предложения по рассрочке и аренде.

Хотите узнать про кассы Лайтбокс подробнее?

Оставьте заявку, и наш менеджер проконсультирует вас по всем вопросам в ближайшее рабочее время.

Узнать подробнее

Дата публикации: 15.03.2022

Требования к реквизитам чека. Как не получить проверку налоговой?

Чек часто не берут на кассе или выбрасывают в ближайшую урну. Может, покупателям и можно так делать, но не продавцам. Торговле нужно тщательно следить не только за самим фактом выдачи чека, но и за реквизитами в нем. Иначе можно попасть к контролирующим органам «на карандаш». Что же должно быть в фискальном документе и как отследить его правильность?

Какая информация должна быть в чеке обязательно?

Каждый чек должен содержать обязательные реквизиты (теги) — это закреплено в основном законе о применении контрольно-кассовой техники № 54-ФЗ. При отсутствии хотя бы одного такого показателя документ считается недействительным или некорректным.

Обязательные реквизиты для кассовых чеков

1. Наименование документа (тег 1000): «Кассовый чек», «Квитанция», «Приходный ордер» и т. п.

2. Номер смены (тег 1038) выставляется кассовым аппаратом автоматически.

3. Дата и время проведения расчета (тег 1012) — важно, чтобы время в чеке соответствовало реальному времени.

4. Адрес расчетов (тег 1009) — адрес и наименование здания, адрес организации (ИП) и ссылка на сайт.

5. Место расчетов (тег 1187) — где производится взаиморасчет между покупателем и продавцом в произвольной форме.

6. Название пользователя (тег 1048) — название организации или ФИО ИП.

7. ИНН пользователя (тег 1018) — ИНН юридического лица или ИП.

8. Система налогообложения (тег 1055) — можно указать ОСН, УСН ДОХОД, УСН ДОХОД-РАСХОД, ЕСХН, ПАТЕНТ. Если применяется несколько систем налогообложения, то по каждому режиму формируются отдельно.

9. Предмет расчета (тег 1059) — товар или услуга, за которые вносится оплата. В предмете расчета должно содержаться несколько дополнительных реквизитов:

- Признак способа расчета (тег 1214) — предоплата 100%, предоплата, аванс, полный расчет или кредит, передача в кредит, оплата кредита. При полном расчете предмет расчета можно не включать в электронную форму.

- Признак предмета расчета (тег 1212) — товар или Т, подакцизный товар или АТ, услуга, работа, агентское вознаграждение или АВ, страховые взносы и другое. Указывается обязательно за исключением признака способа расчета «Аванс».

- Наименование предмета расчета (тег 1030) — наименование товара/услуги, по которому проводится операция. Сокращать нельзя, но можно не указывать при способе расчета «Аванс».

- Код страны происхождения товара (тег 1230) — для пользователей, которые должны выставлять счета-фактуры.

- Номер таможенной декларации (тег 1231) — если товар произведен в другой стране, а пользователей выставляет счета-фактуры.

- Цена за единицу предмета расчета с учетом скидок и наценок (тег 1079).

- Количество предмета расчет (тег 1023) — количество реализуемых товаров/услуг.

- Акциз (тег 1229) — не распространяется на розничных продавцов.

- Ставка НДС (тег 1199) — указывается только в случае уплаты налога, если товар/услуга облагаются НДС.

- Стоимость предмета расчета с учетом скидок и наценок (тег 1043).

- Признак агента по предмету расчета (тег 1122) — для платежных агентов, комиссионеров и поверенных.

- Данные агента (тег 1223) — набор тегов с данными платежного агента и оператора перевода (адрес, ИНН и т. п.).

- Данные поставщика (тег 1224) — наименование и телефон поставщика для агентов и комиссионеров.

- ИНН поставщика (тег 1226).

10. Регистрационный номер ККТ (тег 1037). Он указан в отчете о регистрации или в отчете об изменении параметров регистрации.

11. ФПС (фискальный признак сообщения) не отображается в чеке, но все равно формируется кассой для чеков, которые хранятся в фискальном наполнителе.

12. Номер автомата (тег 1036) — при участии онлайн-кассы в автоматическом устройстве расчетов.

13. Сайт ФНС (тег 1060).

14. Версия ФФД (тег 1209) — только для чека в электронном виде.

15. Номер чека за смену (тег 1042) — порядковый номер БСО, чека коррекции, кассового чека за смену.

16. Признак расчета (тег 1054). Всего 4 вида: приход, возврат прихода, расход, возврат расхода.

17. Кассир (тег 1021) — ФИО и должность кассира.

18. Покупатель (тег 1227) — если это юридическое лицо или ИП.

19. ИНН покупателя (тег 1228) — покупателем является организация или ИП.

20. Телефон и e-mail покупателя (тег 1008) — для передачи чека в электронном виде.

21. Сумма расчета (тег 1020) — общая сумма операции с выделением НДС (при необходимости).

22. Сумма по чеку наличными (тег 1031) — внесенные покупателем наличные средства.

23. Сумма по чеку безналичными (тег 1081) — средства, внесенные в виде безналичного расчета.

24. Сумма по чеку предоплатой (тег 1215) — если сумма не равна нулю.

25. Сумма по чеку постоплатой или в кредит (тег 1216) — если сумма больше нуля.

26. Сумма по чеку встречным предоставлением (тег 1217) — если сумма отличается от нуля.

27. Сумма НДС чека по ставке 20% (тег 1102).

28. Сумма НДС чека по ставке 10% (тег 1103).

29. Сумма расчета по чеку с НДС по ставке 0% (тег 1104).

30. Сумма расчета по чеку без НДС (тег 1105).

31. Признак ККТ для расчетов только в Интернет (тег 1108) — при оплате в Интернете.

32. Номер ФН (тег 1041) берется из отчета о регистрации.

33. Номер фискального документа (тег 1040) — порядковый номер чека после оформления отчета о регистрации.

34. Фискальный признак документа (ФПД) (тег 1077).

35. QR-код (тег 1196). Требования: двумерное изображение, размер — не менее 2*2 см, в специально отведенном месте.

36. Код товара (тег 1162) — для маркированной продукции.

Реквизиты в чеках должны быть четкими и читаемыми даже через 6 месяцев после печати чека. Обязательных тегов много, но не все они видны на бумажной версии чека.

В налоговую приходит электронная версия чека, в которой как раз и должны содержаться все необходимые параметры. Иначе, как уже ранее было указано в статье, чек будет считаться некорректным/ недействительным.

Передавайте данные в ФНС только через надежного оператора ОФД: Платформа ОФД — это удобно, быстро и конфиденциально. Поддержка 24/7 по вопросам использования ККТ и передачи данных. Для клиентов СберБизнес скидка 50% на тарифы.

Чем грозит отсутствие обязательных данных в чеке?

Штраф зависит от того, какой параметр отсутствует или указан неверно.

При отсутствии номенклатуры или иных обязательных реквизитов согласно ч. 4 статьи 14.5 КоАП:

- должностное лицо попадает под штраф до 3 000 рублей;

- ИП или юридическое лицо — до 10 000 рублей.

При неверном указании системы налогообложения:

- должностным лицам назначается штраф от 1 500 до 3 000 рублей;

- индивидуальным предпринимателям или организациям — 5 000—10 000 рублей.

Такое же наказание ждет предприятия при выдаче чека покупателю в электронном виде, но без указания e-mail или номера телефона.

Недействительные чеки — это нарушение законодательства о применении контрольно-кассовой техники, что может повлечь за собой особое внимание ФНС и внеплановые проверки.

Как проверять чеки на корректность оформления и избежать штрафов?

Сейчас налоговая проверяет не только факт наличия чека, но и мониторит конкретные показатели в чеках.

Эксперты выяснили, среднее доначисление за период с 2011 по 2021 год выросло почти в 10 раз — с 5,2 млн руб. до 51,9 млн руб. При том, что число выездных проверок по стране снизилось на 85,9 %, в частности, с 51,6 тыс. до 7,2 тыс. Большинство доначислений в бюджет на сегодняшний день происходит не на основании ВНП, а в результате контроля реальных продаж при получении налоговой данных с чеков.

Избежать штрафных санкций поможет сервис проверки чеков от Платформы ОФД. Он отображает детальную информацию об ошибках в чеках.

Пользователи контрольно-кассовой техники могут:

- вовремя обнаружить причину ошибки и исправить ее;

- скорректировать нарушения;

- избежать штрафов и проверки со стороны контролирующих органов.

Сервис доступен всем клиентам Платформа ОФД в Личном кабинете клиента.

Статус каждого чека можно оперативно просматривать в разделе Поиск чеков: с помощью фильтров по статусам отбор нужных чеков ускоряется.

При просмотре каждого чека выводится детальная информация по ошибкам, если они были зафиксированы на стороне ФНС и результирующий статус чека — ошибки группируются. Например, видны:

- ошибки, относящиеся к общей части чека;

- ошибки, относящиеся к конкретному предмету расчета в чеке.

Сервис удобен не только пользователям онлайн-касс, но и инженерам, работающим с оборудованием и ПО.

Для них в сервисе: выделяется информация в карточке кассы по количеству чеков в разных статусах на период в течение месяца. Виджет можно применять для оценки ситуации по ККТ в целом и понимания, требуется ли дальнейшая проработка. Из виджета можно сразу перейти в Выписки.

Общая информация по всем чекам и статусам выводится с помощью раздела Выписки: в выгрузке в формате xls можно выбрать чек с нужным статусом, отработать на предмет нарушений и их исправить.

Работа с онлайн-кассами заставляет предпринимателей и руководителей держать постоянно руку на пульсе, отслеживать законодательство и корректность оформления документов.

Но так хочется немного облегчить ведение бизнеса и развивать его спокойно. В этом вам поможет оператор Платформа ОФД: важно выбирать того, кто поддерживает актуальные требования ФНС в ПО и предоставляет полезные дополнительные сервисы в личном кабинете.

Данные ОФД, к которому подключена онлайн-касса, включены в обязательные реквизиты БСО и кассового чека. Также в чеках нужно пробивать наименования товаров — это правило действует для ИП на ПСН, УСН, ЕСХН.

Приложение Касса МойСклад поддерживает и номенклатуру, и другие требования 54-ФЗ. Вы сможете легко подключить фискальный регистратор, установить сканер и терминал для приема карт — или даже принимать оплату без терминала, по QR-кодам.

В комплект с программой для кассира входит система учета: вы сможете управлять товарами и ценами, контролировать продавцов и остатки на точках, видеть статистику в реальном времени. Попробуйте прямо сейчас — это бесплатно.

Обязательные реквизиты кассового чека

Скачайте таблицу реквизитов чека: 54-ФЗ строго предписывает их печатать на каждом документе, который подтверждает продажу. В таблице есть подробные комментарии по всем случаям использования. Это бесплатно.

Ниже приводится сокращенный список реквизитов чека, которые нужно печатать на каждом документе, подтверждающем продажу:

- Название документа.

- Порядковый номер документа за смену.

- Дата, время проведения расчета.

- Место, адрес, где осуществляется расчет в зависимости от места его проведения (почтовый адрес здания, либо наименование, номер транспортного средства и адрес организации (ИП), либо адрес сайта).

- Название организации (фамилия, имя, отчество ИП) и ИНН.

- Применяемая система налогообложения.

- Признак расчета (приход, возврат прихода, расход, возврат расхода).

- Наименование товаров, работ, услуг, их количество, цена за единицу, стоимость, ставка НДС (за исключением случаев, когда расчет производится пользователем, не являющимся плательщиком НДС или освобожденным от НДС, а также при расчетах за товары, не подлежащие налогообложению НДС).

- Сумма расчета с отдельным указанием ставок и сумм НДС.

- Форма расчета (наличные деньги, электронный платеж), сумма оплаты наличными деньгами и (или) электронно.

- Должность и фамилия лица, осуществившего расчет с покупателем, оформившего кассовый чек и выдавшего его покупателю (за исключением расчетов, произведенных через автоматические устройства, применяемых, в том числе и при расчетах в безналичном порядке в интернете).

- Регистрационный номер ККТ.

- Заводской номер фискального накопителя.

- Фискальный признак документа.

- Порядковый номер фискального документа.

- Адрес сайта ОФД, на котором в дальнейшем можно будет проверить факт записи этого расчета и подлинности фискального признака.

- Телефон или адрес электронной почты покупателя (в случае передачи ему кассового чека в электронной форме).

- Адрес электронной почты отправителя кассового чека в электронной форме (в случае передачи покупателю кассового чека электронно).

- Номер смены.

- Фискальный признак сообщения (для кассовых чеков, хранимых в фискальном накопителе или передаваемых ОФД).

- QR-код.

- Номер версии ФФД (для электронной формы).

- Признак способа расчета (может не включаться в печатную форму при полном расчете, а в электронный чек — при полном расчете и только в ФФД 1.05).

- Код формы фискального документа (для электронной формы).

- Код товара. Этот реквизит включает идентификационный код для товаров, которые подлежат обязательной маркировке.

- Сумма акциза (для подакцизной продукции).

- Регистрационный номер таможенной декларации (при расчетах за импортный товар)

Что должно быть зашифровано в QR-коде на кассовом чеке? Закон говорит, что там должны содержаться сведения о покупке: дата и время платежа, порядковый номер фискального документа, признак расчета, сумма расчета, заводской номер фискального накопителя, фискальный признак документа.

Реквизит «Код товара» обязательно нужно указывать по истечении 3 месяцев после вступления в силу правового акта, которым вводит обязательную для того или иного товара.

Напомним, что при расчетах между двумя компаниями, двумя ИП, либо между организацией и ИП нужно применять ККТ в двух случаях. Первый — это прием и выдача наличных средств. Второй — это прием и выдача безналичных средств с использованием электронного средства платежа с его предъявлением (например, при помощи пластиковой карты).

В этих случаях в чеке нужно будет указать:

- наименование покупателя или клиента (название компании или ФИО предпринимателя),

- ИНН покупателя или клиента.

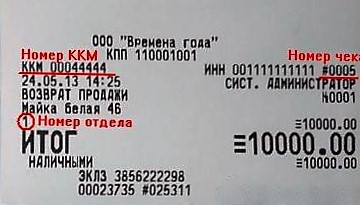

В этом чеке отмечены следующие реквизиты:

- «Торговый объект» — название магазина.

- «Кассовый чек» — название документа.

- Приход – признак расчета.

- «Морковь» — номенклатура товара.

- Количество товара.

- Цена за единицу товара.

- Стоимость товара.

- % НДС.

- Сумма НДС.

- Итоговая сумма расчета.

- Форма расчета – наличными с суммой.

- Форма расчета – картой, тоже с суммой.

- Информация о налоговой системе продавца.

- Отдельно общая сумма НДС.

- ФИО кассира и его должность.

- Номер смены.

- ИНН торгового предприятия, выдавшего чек.

- ЗН – заводской номер кассовой машины.

- Наименование организации, выдавшей чек.

- Адрес расчета.

- Адрес сайта, где можно проверить чек.

- Порядковый номер чека.

- Дата и время выдачи чека.

- Регистрационный номер ККТ.

- Заводской номер фискального накопителя.

- Номер фискального чека.

- Фискальный признак данных.

- QR-код для проверки чека.

Все эти данные — обязательные реквизиты чека онлайн-кассы. Если на чеке отсутствует хотя бы один из них, то по закону чек считается не действительным, а предприниматель должен будет приложить все усилия, чтобы доказать проверяющему органу применение онлайн-кассы, иначе он будет оштрафован за несоблюдение закона.

Более подробно про реквизиты чека, требуемые 54-ФЗ, можно прочитать в самом тексте закона. При этом контролировать соответствие реквизитов на чеках закону может даже сам покупатель, поэтому не только предпринимателям необходимо быть в курсе, какие реквизиты должны быть в кассовом чеке.

Реквизит «Код товара» является обязательным реквизитом кассового чека. Но правила его записи определены только для маркированной продукции.

Внимание! Кассовый чек и БСО могут не содержать код товара, если:

- расчет не связан с передачей товара покупателю, в т.ч. при приеме предоплаты, авансов, в ломбарде;

- покупатель возвращает товар с поврежденным или потерянным кодом маркировки;

- в форматах ФД, утвержденных ФНС, для кода идентификации не установлены правила его включения в реквизит Код товара;

- выводятся из оборота товары, произведенные до начала обязательной маркировки.

Требования к бланкам строгой отчетности

Бланки строгой отчетности можно печатать только через онлайн-кассу. Использовать БСО, отпечатанные в типографии, запрещено. Все реквизиты БСО почти ничем не отличаются от реквизитов чека онлайн-кассы:

- наименование,

- порядковый номер,

- дата, время и место (адрес) расчета,

- наименование организации или фамилию, имя, отчество ИП,

- ИНН,

- система налогообложения продавца,

- признак расчета (приход, расход, возврат прихода, возврат расхода),

- наименование товаров, работ, услуг (если их можно определить в момент оплаты),

- платежа, выплаты, их количество, цену за единицу в рублях с учетом скидок и

- наценка, стоимость с учетом скидок и наценок, с указанием ставки НДС плательщиком налога. ИП на спецрежимах, кроме тех, которые торгуют подакцизными товарами, не указывают в БСО наименование товара (работы, услуги) и его количество до 1 февраля 2021 года,

- сумма платежа (с указанием НДС и суммы налога),

- форма и сумма расчета наличными деньгами или в безналичном порядке,

- должность и фамилия сотрудника, который оформил и выдал покупателю БСО. Исключение: расчеты через автоматические устройства в безналичном порядке в интернете,

- регистрационный номер онлайн-ККТ,

- заводской номер фискального накопителя,

- фискальный признак документа,

- адрес сайта ФНС России, на котором можно проверить платеж,

- абонентский номер или адрес электронной почты покупателя при передаче БСО в электронной форме или сайт, на котором такой документ можно получить,

- адрес электронной почты продавца при передаче покупателю БСО в электронной форме,

- порядковый номер фискального документа,

- номер смены,

- фискальный признак сообщения,

- заводской номер автоматического устройства для расчетов, если оплату принимают через такое устройство,

- QR-код,

- место (адрес) установки автоматического устройства для расчетов, с применением которого был расчет, – при расчетах с применением автоматических устройств.

Ниже — примерный образец БСО:

Использовать типографскую версию БСО могут только те, кто освобожден от использования ККТ. Но в этом случае бланки строгой отчетности будут только для внутреннего использования, так как те, кто освобожден от применения кассы, вправе не выдавать покупателям вообще никаких документов — ни чеков, ни бланков.

Все об изменениях в федеральном законе «О применении контрольно-кассовой техники» — в записи нашего вебинара.

Вести продажи по всем требованиям 54-ФЗ поможет Касса МойСклад. Попробуйте прямо сейчас: это бесплатно.

При проведении фирмами или частными предпринимателями многочисленных торговых сделок иногда возникает вопрос: где должен быть номер чека на кассовом чеке? Ведь данный реквизит – обязателен, без него документ считается недействительным. Поэтому важно сделать все правильно, с соблюдением законодательных норм.

Чек ККМ с точки зрения закона

Кассовый чек представляет собой учетный документ, получаемый при помощи контрольно-кассовой аппаратуры. Он предназначен для подтверждения факта купли-продажи, совершаемого при расчете денежными средствами. Чек позволяет зафиксировать сумму, которая прошла через кассу, в течение отчетного периода.

Если такой документ не пробит или отсутствует ККТ, происходит нарушение прав потребителей, за которое предусмотрена ответственность. Поэтому при проведении проверок особое внимание уделяют чекам.

Где находится номер чека на кассовом чеке

Согласно ст. 14 Закона о платежной системе № 161-ФЗ, кассовый чек должен содержать все реквизиты, в числе которых – номер. Основные требования к ним, а также квитанциям платежных терминалов, таковы:

- четкая печать информации;

- хранение документа в течение 6 месяцев.

Форму рассматриваемого документа и места расположения реквизитов законодательство не регламентирует. Каждая фирма, ИП имеют право формировать его по своему усмотрению. Здесь многое зависит от фирмы-изготовителя, модели, года выпуска ККТ и других параметров.

Подробнее см. «Требования к онлайн-кассам и фискальным накопителям».

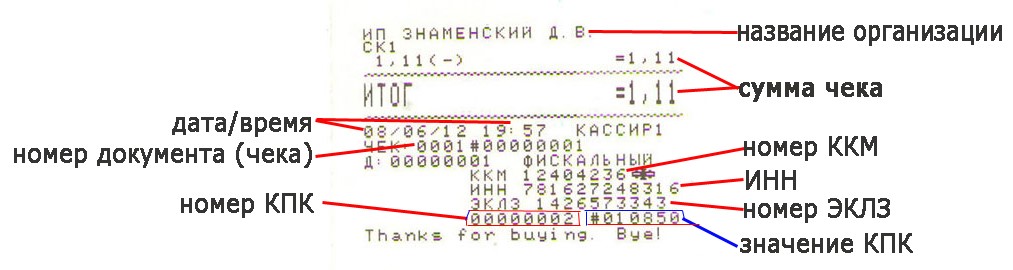

В итоге, найти номер кассового чека можно по надписям, наподобие «№», «#» или «Номер чека». Примеры есть ниже:

При формировании чека расположение номера не имеет значение, поэтому не стоит задумываться над этим вопросом. Главное – указать этот реквизит.

Помните: продавцы должны быть осведомлены в данных своей расчетной документации, так как подобные вопросы иногда интересуют потребителей.

Также см. «Возврат товара без чека: как это происходит».

Можно ли восстановить

Бывают ситуации, когда покупателю нужно узнать номер потерянного чека. Тогда он должен подойти к администратору торгового заведения, сообщить о возникшей проблеме и сведения о сделанной покупке: дате приобретения, цене, наименовании позиции и т. п.

В течение определенного времени магазины хранят информацию о платежных операциях в базе. Поэтому восстановить номер чека можно по другим реквизитам.

Если документ всё же сохранен, но номер поврежден до нечитаемого состояния, процесс восстановления займет меньше времени, так как работники введут в поиск остальную информацию из этого документа.

Также см. «Онлайн кассы: кто, как и когда должен их применять».

(введена Федеральным законом от 03.07.2016 N 290-ФЗ)

1. Кассовый чек и бланк строгой отчетности, за исключением случаев, установленных настоящим Федеральным законом, содержат с учетом положений пункта 1.1 настоящей статьи следующие обязательные реквизиты:

(в ред. Федерального закона от 06.06.2019 N 129-ФЗ)

(см. текст в предыдущей редакции)

наименование документа;

порядковый номер за смену;

дата, время и место (адрес) осуществления расчета (при расчете в зданиях и помещениях — адрес здания и помещения с почтовым индексом, при расчете в транспортных средствах — наименование и номер транспортного средства, адрес организации либо адрес регистрации индивидуального предпринимателя, при расчете в сети «Интернет» — адрес сайта пользователя);

наименование организации-пользователя или фамилия, имя, отчество (при наличии) индивидуального предпринимателя — пользователя;

идентификационный номер налогоплательщика пользователя;

применяемая при расчете система налогообложения;

признак расчета (получение средств от покупателя (клиента) — приход, возврат покупателю (клиенту) средств, полученных от него, — возврат прихода, выдача средств покупателю (клиенту) — расход, получение средств от покупателя (клиента), выданных ему, — возврат расхода);

наименование товаров, работ, услуг (если объем и список услуг возможно определить в момент оплаты), платежа, выплаты, их количество, цена (в валюте Российской Федерации) за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок, с указанием ставки налога на добавленную стоимость (за исключением случаев осуществления расчетов пользователями, не являющимися налогоплательщиками налога на добавленную стоимость или освобожденными от исполнения обязанностей налогоплательщика налога на добавленную стоимость, а также осуществления расчетов за товары, работы, услуги, не подлежащие налогообложению (освобождаемые от налогообложения) налогом на добавленную стоимость);

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

(см. текст в предыдущей редакции)

сумма расчета с отдельным указанием ставок и сумм налога на добавленную стоимость по этим ставкам (за исключением случаев осуществления расчетов пользователями, не являющимися налогоплательщиками налога на добавленную стоимость или освобожденными от исполнения обязанностей налогоплательщика налога на добавленную стоимость, а также осуществления расчетов за товары, работы, услуги, не подлежащие налогообложению (освобождаемые от налогообложения) налогом на добавленную стоимость);

форма расчета (оплата наличными деньгами и (или) в безналичном порядке), а также сумма оплаты наличными деньгами и (или) в безналичном порядке;

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

(см. текст в предыдущей редакции)

должность и фамилия лица, осуществившего расчет с покупателем (клиентом), оформившего кассовый чек или бланк строгой отчетности и выдавшего (передавшего) его покупателю (клиенту) (за исключением расчетов, осуществленных с использованием автоматических устройств для расчетов, применяемых в том числе при осуществлении расчетов в безналичном порядке в сети «Интернет»);

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

(см. текст в предыдущей редакции)

регистрационный номер контрольно-кассовой техники;

заводской номер экземпляра модели фискального накопителя;

фискальный признак документа;

адрес сайта уполномоченного органа в сети «Интернет», на котором может быть осуществлена проверка факта записи этого расчета и подлинности фискального признака;

абонентский номер либо адрес электронной почты покупателя (клиента) в случае передачи ему кассового чека или бланка строгой отчетности в электронной форме или идентифицирующих такие кассовый чек или бланк строгой отчетности признаков и информации об адресе информационного ресурса в сети «Интернет», на котором такой документ может быть получен;

адрес электронной почты отправителя кассового чека или бланка строгой отчетности в электронной форме в случае передачи покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме;

порядковый номер фискального документа;

номер смены;

фискальный признак сообщения (для кассового чека или бланка строгой отчетности, хранимых в фискальном накопителе или передаваемых оператору фискальных данных);

QR-код.

(абзац введен Федеральным законом от 03.07.2018 N 192-ФЗ)

1.1. В случаях формирования пользователем кассового чека (бланка строгой отчетности) на бумажном носителе уполномоченный орган вправе определять реквизиты кассового чека (бланка строгой отчетности), которые могут не указываться на таком кассовом чеке (бланке строгой отчетности).

(п. 1.1 введен Федеральным законом от 06.06.2019 N 129-ФЗ)

2. В случаях, указанных в пункте 7 статьи 2 настоящего Федерального закона, реквизиты, указанные в абзацах шестнадцатом — восемнадцатом пункта 1 настоящей статьи, на кассовом чеке и бланке строгой отчетности могут не указываться.

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

(см. текст в предыдущей редакции)

3. Кассовый чек, выдаваемый платежным агентом или платежным субагентом при осуществлении деятельности по приему платежей физических лиц в соответствии с Федеральным законом от 3 июня 2009 года N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами», наряду с реквизитами, указанными в пункте 1 настоящей статьи, должен содержать следующие обязательные реквизиты:

размер вознаграждения, уплачиваемого плательщиком (покупателем (клиентом) платежному агенту или платежному субагенту в случае его взимания;

номера контактных телефонов платежного агента, поставщика и оператора по приему платежей, а также платежного субагента в случае приема платежей платежным субагентом.

Кассовый чек, указанный в настоящем пункте, может не содержать обязательные реквизиты о ставке и размере налога на добавленную стоимость, указанные в абзаце десятом пункта 1 настоящей статьи.

4. Кассовый чек, выдаваемый (направляемый) банковским платежным агентом или банковским платежным субагентом при осуществлении деятельности в соответствии с Федеральным законом от 27 июня 2011 года N 161-ФЗ «О национальной платежной системе», наряду с реквизитами, указанными в пункте 1 настоящей статьи, должен содержать следующие обязательные реквизиты:

(в ред. Федерального закона от 03.07.2018 N 192-ФЗ)

(см. текст в предыдущей редакции)

наименование операции банковского платежного агента или банковского платежного субагента;

размер вознаграждения, уплачиваемого покупателем (клиентом), в виде общей суммы, включающей в себя вознаграждение банковского платежного агента или банковского платежного субагента в случае его взимания;

(в ред. Федерального закона от 06.03.2022 N 35-ФЗ)

(см. текст в предыдущей редакции)

наименование и место нахождения оператора по переводу денежных средств, а также идентификационный номер налогоплательщика;

номера телефонов оператора по переводу денежных средств, банковского платежного агента, банковского платежного субагента (в случае его привлечения банковским платежным агентом).

Кассовый чек, указанный в настоящем пункте, может не содержать обязательные реквизиты о ставке и размере налога на добавленную стоимость, указанные в абзаце десятом пункта 1 настоящей статьи.

5. Правительство Российской Федерации вправе устанавливать дополнительный обязательный реквизит кассового чека или бланка строгой отчетности — «код товара», определяемый Правительством Российской Федерации и позволяющий идентифицировать товар или код товарной номенклатуры.

(п. 5 в ред. Федерального закона от 31.12.2017 N 487-ФЗ)

(см. текст в предыдущей редакции)

6. Кассовый чек или бланк строгой отчетности, сформированные с использованием контрольно-кассовой техники, применяемой в автоматическом устройстве для расчетов, должны содержать в качестве обязательного реквизита заводской номер такого автоматического устройства для расчетов.

При осуществлении расчетов, указанных в пункте 5.1 статьи 1.2 настоящего Федерального закона, кассовый чек должен содержать сведения о месте (адресе) установки автоматического устройства для расчетов, с применением которого был осуществлен расчет.

(абзац введен Федеральным законом от 03.07.2018 N 192-ФЗ)

6.1. Кассовый чек или бланк строгой отчетности, сформированные при осуществлении расчетов между организациями и (или) индивидуальными предпринимателями с использованием наличных денег и (или) с предъявлением электронных средств платежа, наряду с реквизитами, указанными в пункте 1 настоящей статьи, должен содержать следующие реквизиты:

1) наименование покупателя (клиента) (наименование организации, фамилия, имя, отчество (при наличии) индивидуального предпринимателя);

2) идентификационный номер налогоплательщика покупателя (клиента);

3) сведения о стране происхождения товара (при осуществлении расчетов за товар);

4) сумма акциза (если применимо);

5) регистрационный номер таможенной декларации (при осуществлении расчетов за товар) (если применимо).

(п. 6.1 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

6.2. Кассовый чек или бланк строгой отчетности, сформированные при осуществлении расчетов при выплате выигрыша при осуществлении деятельности по организации и проведению азартных игр (за исключением казино и залов игровых автоматов), при выплате выигрыша при осуществлении деятельности по организации и проведению лотерей при сумме расчета, равной или превышающей 15 тысяч рублей, при осуществлении казино и залами игровых автоматов расчетов с использованием обменных знаков игорного заведения, наряду с реквизитами, указанными в пункте 1 настоящей статьи, должен содержать хотя бы один из следующих реквизитов:

(в ред. Федеральных законов от 06.06.2019 N 129-ФЗ, от 01.10.2020 N 313-ФЗ)

(см. текст в предыдущей редакции)

1) идентификационный номер налогоплательщика клиента;

(пп. 1 в ред. Федерального закона от 01.10.2020 N 313-ФЗ)

(см. текст в предыдущей редакции)

2) фамилия, имя, отчество (при наличии), серия и номер паспорта клиента — физического лица, не являющегося индивидуальным предпринимателем.

(пп. 2 в ред. Федерального закона от 01.10.2020 N 313-ФЗ)

(см. текст в предыдущей редакции)

(п. 6.2 введен Федеральным законом от 03.07.2018 N 192-ФЗ)

6.3. Кассовый чек или бланк строгой отчетности, сформированные при осуществлении казино и залами игровых автоматов расчетов с использованием обменных знаков игорного заведения, наряду с реквизитами, указанными в пунктах 1 и 6.2 настоящей статьи, должен содержать реквизит «признак предмета расчета», значение которого определяется в соответствии с форматами фискальных документов, обязательных к использованию.

(п. 6.3 введен Федеральным законом от 01.10.2020 N 313-ФЗ)

7. Кассовый чек и бланк строгой отчетности могут содержать реквизиты, не указанные в пункте 1 настоящей статьи, с учетом особенностей сферы деятельности, в которой осуществляются расчеты.

8. Все реквизиты, содержащиеся на кассовом чеке или бланке строгой отчетности, должны быть четкими и легко читаемыми в течение не менее шести месяцев со дня их выдачи на бумажном носителе.