Как проверить статус самозанятого, чтобы не попасть на штраф

Сделать это можно двумя способами.

Зачем проверять статус самозанятого

Компания может работать с исполнителем вне зависимости от того, есть у него статус самозанятого или нет. Но это означает для неё разные расходы и обязанности.

При сотрудничестве с человеком без статуса самозанятого организация становится его налоговым агентом и обязана за него перечислить налог на доходы физических лиц (ставка 13%) и страховые взносы в Пенсионный фонд (22%) и Фонд ОМС (5,1%). Технически налог необходимо вычитать из гонорара, но обычно заказчик и исполнитель договариваются о сумме на руки, и все прочие выплаты идут поверх неё. То есть для компании фрилансер без статуса самозанятого обходится в гонорар плюс 40,1%.

Самозанятый сам платит налог за себя. И ставка ниже — всего 6%. Обычно сумма всё равно ложится на плечи работодателя — на этот процент увеличивается гонорар. Но разница между 6 и 40% весьма внушительная.

Поэтому сотрудничество с самозанятыми выглядит привлекательно. Но чтобы всё прошло гладко, надо убедиться, что у исполнителя есть этот статус. Если окажется, что нет, то у налоговой будут претензии в связи с тем, что компания не выполняла обязанности налогового агента.

А статуса может не оказаться по разным причинам. Например, если человек попросту соврал, потому что компания написала в условиях, что исполнитель должен быть самозанятым. Или он передумал и отказался от этого налогового режима, а заказчику не сказал. Или нарушил правила и лишился возможности быть самозанятым. Поэтому важно удостовериться, что сюрпризов не будет.

Как проверить статус самозанятого

Есть два способа.

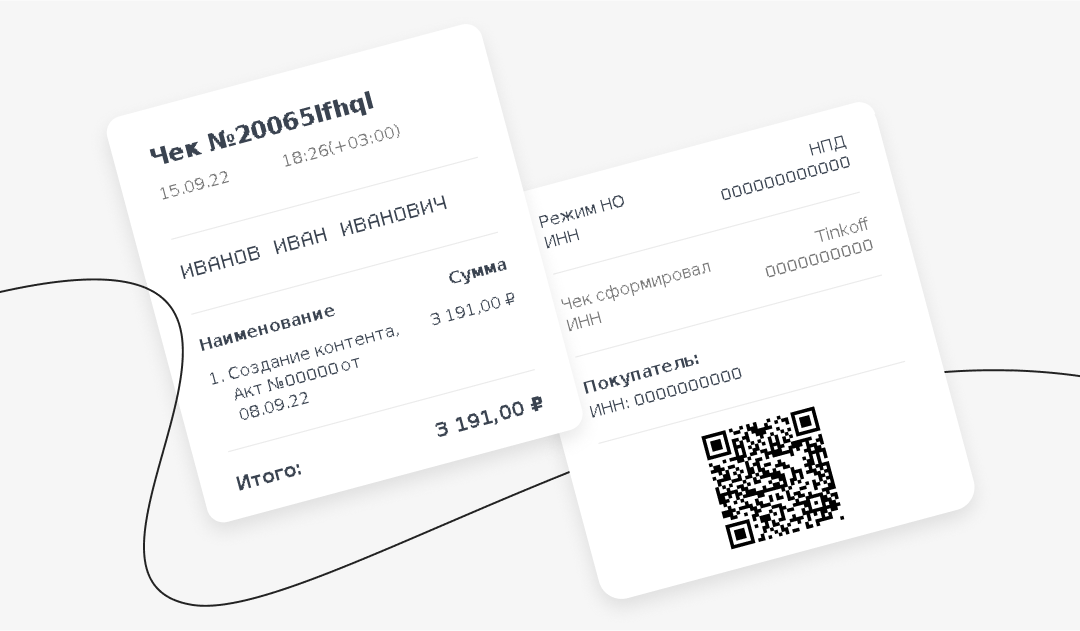

1. Попросить у исполнителя справку о постановке на учёт в качестве самозанятого

Этим вы совсем не обяжете его, потому что бегать и собирать документы не нужно. Справка оформляется в приложении «Мой налог» буквально в пару кликов и совершенно бесплатно.

А вы благодаря бумаге сможете убедиться, что самозанятый действительно имеет такой статус на дату выдачи справки. (Вот так выглядит образец.)

2. Воспользоваться сервисом налоговой

На сайте ФНС есть специальный сервис, с помощью которого можно проверить статус человека. Для этого нужно знать только его ИНН.

Если вы не знаете ИНН, но вам известны паспортные данные, номер налогоплательщика можно выяснить тоже на сайте налоговой.

Как ещё можно подстраховаться

Есть дополнительные способы уберечь компанию от проблем.

Пропишите в договоре обязанность сообщать о потере статуса самозанятого

Укажите в бумагах конкретные сроки, в течение которых исполнитель должен сообщить, что перестал быть самозанятым. А за нарушение этого правила предусмотрите, например, штраф. Обычно необходимость платить дисциплинирует сама по себе. Но если дело дойдёт до взыскания, хотя бы можно будет компенсировать штраф от налоговой.

Следите, чтобы самозанятый вовремя высылал чеки

Само их наличие подтверждает, что исполнитель — самозанятый. В противном случае он бы не смог оформить чек в приложении «Мой налог». Так что если он тянет с отправкой документов, это повод насторожиться.

Бизнесу выгодно сотрудничать с самозанятыми — не нужно платить НДФЛ и страховые взносы. Но как убедиться в надежности исполнителя и что делать, если фрилансер перестанет быть плательщиком НПД? Рассказываем.

Содержание

- Зачем проверять самозанятого

- Как проверить самозанятого

- Что делать, если статус самозанятого не подтвердился

- Когда придется платить налог, даже если у контрагента есть самозанятость

Ежедневно в России оформляют самозанятость 8,5 тысячи человек, эти данные есть на сайте ФНС. Самозанятость — специальный налоговый режим, который позволяет любому человеку официально работать на себя. Налог на профессиональный доход у самозанятых составляет 4 %, если заказчик — физлицо и 6 %, если заказчик — юрлицо или ИП.

Самозанятыми могут быть, например, дизайнеры, копирайтеры, парикмахеры. Бизнесу выгодно сотрудничать с ними при проектной работе. Плюс для заказчика в том, что о своих доходах они отчитываются сами и за них не надо платить налог. Самозанятость важно проверять. Если окажется, что у исполнителя отсутствует статус, вам придется платить за него НДФЛ и страховые взносы как за физлицо.

Проверка самозанятого

Рассмотрим пример. Компания нанимает коуча для выступления на хакатоне. Коуч оказывается лжесамозанятым: утверждает, что у него есть статус, но на самом деле его нет. Руководитель верит ему на слово и не проверяет перед тем, как заключить договор. После перечисления исполнителю вознаграждения в размере 100 тысяч рублей в компанию приходит уведомление от налоговой с требованием выплатить за него НДФЛ и страховые взносы:

- НДФЛ (13 %) — 14 943 рубля.

- Пенсионное страхование (22 %) — 25 288 рублей.

- Медицинское страхование (5,1 %) — 5 863 рубля.

Итого: 46 094 рубля. Такая крупная сумма вышла потому, что заказчик заплатил деньги физлицу, а не самозанятому. Если компания вовремя ее не оплатит, то ФНС может начислить штраф — 20 % от суммы налога и страховых взносов (ст. 122 НК РФ).

Иногда самозанятые сами не знают, что лишились статуса. Допустим, если при подписании договора самозанятость была актуальна, а во время выполнения работы аннулировалась. Это может произойти из-за того, что фрилансер превысил ежегодный лимит по заработку, получив более 2,4 млн рублей от заказчиков. Проверка исполнителя до подписания договора и перед оплатой поможет не допустить эту ситуацию.

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

На сайте Федеральной налоговой службы (ФНС)

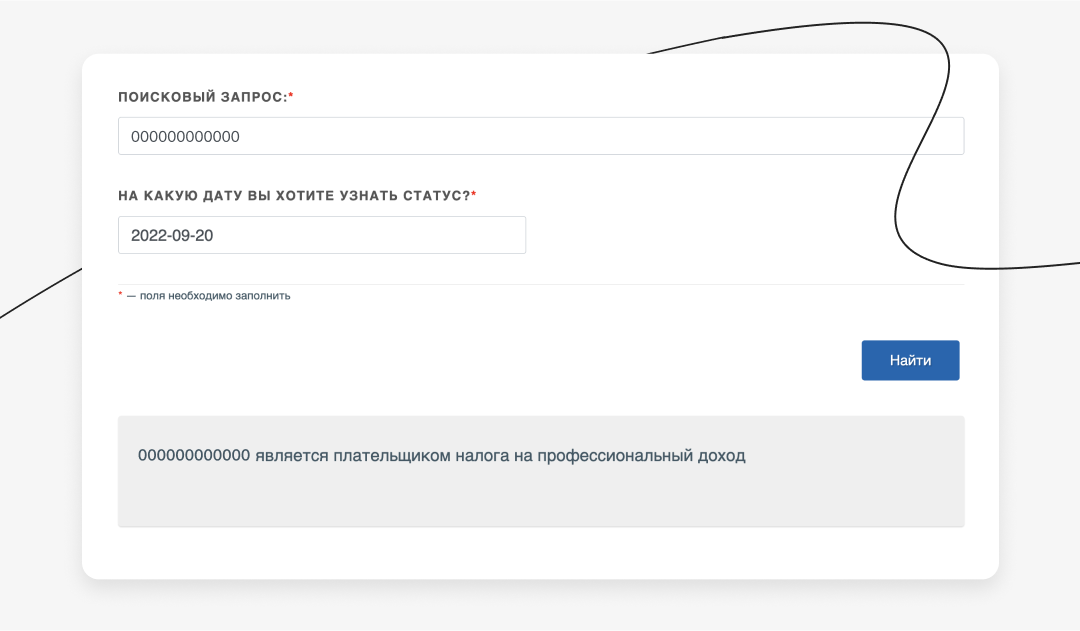

Чтобы проверить, является ли контрагент самозанятым, можно обратиться к сервису ФНС. Узнайте ИНН исполнителя и введите его на сайте налоговой. Также нужно указать дату, на которую вы хотите уточнить статус самозанятого. Никаких других данных о физлице, кроме информации о статусе, сайт налоговой не выдаст.

Узнать самозанятость в ФНС

Попросить у исполнителя справку

Самозанятый может получить справку в приложении «Мой налог». Она формируется несколько секунд и приходит в виде документа с подписью ФНС. Документ можно сохранить или отправить заказчику в электронном виде.

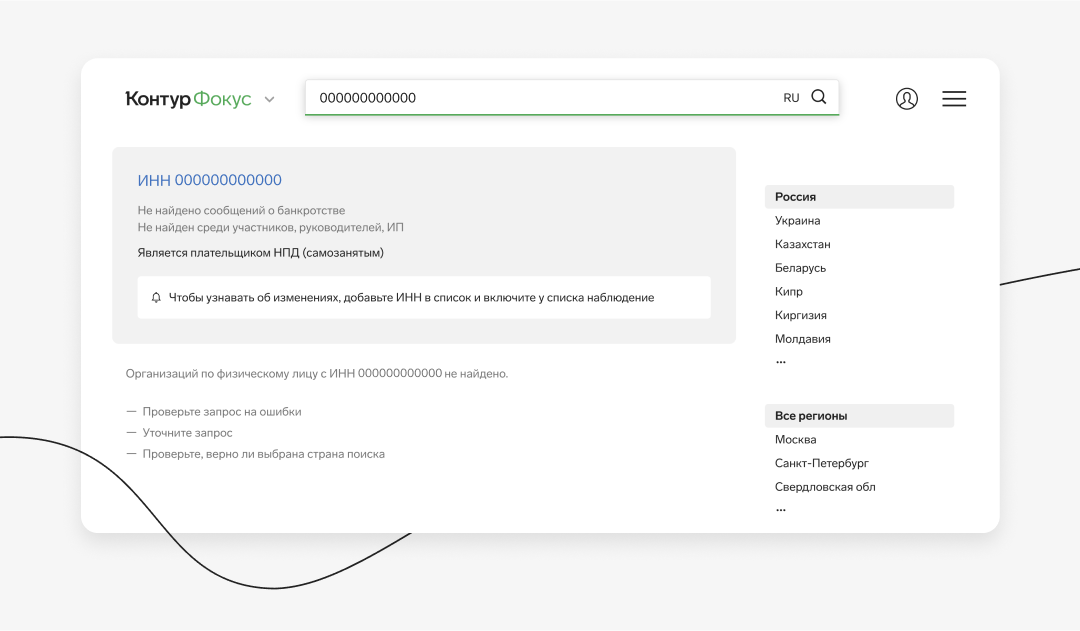

Как дополнительно проверить самозанятого

Чтобы быть уверенным в добросовестности самозанятого, нужно не только узнать, есть ли у него статус, но и получить другие важные сведения. Например, не находится ли он в розыске, нет ли у него задолженностей по налогам. Всю эту информацию можно найти в Контур.Фокусе. Особенность сервиса в том, что, помимо информации о статусе плательщика НПД, он предоставляет отчет о проверке физлица. В нем содержатся следующие сведения:

- информация о действительности паспорта;

- задолженности по налогам;

- исполнительные производства контрагента;

- нахождение в розыске, реестре дисквалифицированных лиц ФНС, списке террористов и экстремистов;

- связи физлица с ИП и юрлицами;

- банкротство.

Перед тем как заказать отчет, нужно запросить у самозанятого согласие на обработку персональных данных. Подробные отчеты доступны на тарифе «Премиум». Но в демоверсии Фокуса вы можете проверить бесплатно, оформил ли исполнитель самозанятость. Достаточно ввести его ИНН.

Проверка самозанятого в Фокусе

Если хотите узнать о качестве работы самозанятого, рекомендуем поискать информацию о нем на сайтах для фрилансеров. Многие самозанятые регистрируются там, чтобы продвигать услуги. В анкете, как правило, есть отзывы заказчиков, информация об опыте работы и специализации. Примеры сайтов:

- Profi.ru.

- Weblancer.

- FL.ru.

- Freelance.ru.

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

Если исполнитель — ИП

Для заказчика такая сделка безопасна, так как вся ответственность будет лежать на индивидуальном предпринимателе. Если у налоговой возникнут вопросы, она обратится непосредственно к нему.

Если исполнитель — физическое лицо

Начинать сотрудничество с таким контрагентом невыгодно: компания станет налоговым агентом физлица и ей придется заплатить 13 % НДФЛ и страховые взносы (ст. 226 НК РФ). Еще хуже, если исполнитель, у которого нет самозанятости — гражданин другого государства. В таком случае заказчику будет необходимо оплатить налоги в размере 30 % от выплаты по договору.

Обязанность самозанятого сообщать о потере статуса

Самозанятый может потерять статус в двух случаях: если он сам снялся с регистрации или заработал более 2,4 млн рублей в год. В законе не прописано, что он должен предупреждать заказчика об утрате статуса. Однако вы можете сами включить в договор условие, что исполнитель обязан сообщить о том, что потерял статус. Так вы обезопасите себя от уплаты налога.

Чек за работу самозанятого

Такое может случиться, если вы перечислили самозанятому деньги за работу, а он не заплатил налог и не прислал вам чек. Чек — это основной документ в работе самозанятого. Он передается заказчику плательщиком НПД при получении вознаграждения. С помощью чека самозанятый докладывает налоговой о своем доходе и освобождает работодателя от уплаты НДФЛ.

Если самозанятый не предоставил заказчику чек, ФНС посчитает, что он платил ему как физлицу, и удержит налоги и взносы с компании.

Проверять самозанятых граждан важно так же, как контрагентов со статусом ИП и юрлиц. Если компания пренебрегает проверкой, ей не избежать проверок, убытков или даже штрафов. Например, если оказалось, что у контрагента не было самозанятости, а заказчик об этом не знал и перечислил ему вознаграждение, но не уплатил налоги и взносы, то ФНС начислит штраф. Как мы упоминали выше, он составит 20 % от суммы налога и страховых взносов (ст. 122 НК РФ).

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

Как сделать проверку статуса самозанятого?

Бизнес все чаще предпочитает работать с самозанятыми лицами ввиду отсутствия необходимости оплачивать НДФЛ и страховые сборы. Как же проверить надежность исполнителя, что делать в том случае, если фрилансер больше не плательщик НПД? В этой статье вы узнаете о самых важных нюансах, которые нужно выяснить перед началом сотрудничества с самозанятым.

Для чего нужна проверка самозанятых?

Каждый год в РФ оформляют самозанятость 8,5 т человек, подтверждает официальный сайт ФНС. С помощью данного налогового статуса человек может официально работать сам на себя. При этом налог на его доход составляет всего 4%, если клиент является физическим лицом, а также 6% — юридическим или индивидуальным предпринимателем.

Работать в статусе самозанятого может дизайнер, мастер ногтевого сервиса, вебрайтер и т.д. Бизнесу выгодно работать с ними по проектным задачам. За них не нужно отчитываться перед налоговой или оплачивать страховые взносы. Но перед началом сотрудничества их статус самозанятого важно проверить. Если у вашего исполнителя вдруг не окажется статуса, в этом случае вам придется уплатить НДФЛ и страховой взнос, как за любое другое физическое лицо.

Приведем пример.

Фирма нанимает ведущего для проведения отдыха на природе. Он, в свою очередь, умалчивает об отсутствии статуса самозанятого. Руководитель не выполняет проверку исполнителя перед заключением соглашения. После начисления оплаты труда в размере 10 000 компания получает уведомление о необходимости оплаты НДФЛ и страховых взносов:

- НДФЛ (13%) – 1494,3 р;

- Пенсионный сбор (22%) – 2528,8 р;

- Медицинский сбор (5,1%) – 586,3 р.

В итоге дополнительно руководителю придется оплатить 4609,4 р. Почти 50% сверх оплаченному исполнителю гонорара ему придется перечислить государству по причине того, что он перечислил гонорар физлицу. Кстати, если фирма проигнорирует это уведомление, то ФНС к сумме налога добавит штраф в размере 20% от его величины.

Некоторые группы самозанятых не в курсе, что лишились статуса. К примеру, при взятии заказа он был еще актуален, а в процессе исполнения аннулирован. Если проверять исполнителя до момента подписания соглашения и перед совершением оплаты, можно избежать этой серьезной ошибки.

Как выполнить проверку самозанятого?

Проверить самозанятого можно следующими способами:

- На официальном сайте ФНС. Введите в специальное поле на главной странице ИНН исполнителя, а также укажите дату, к которой необходимо наличие статуса. Обратите внимание, что помимо этих данных, сайт ФНС не покажет другую личную информацию.

- Потребуйте у самозанятого справку о своем статусе. Получить ее можно с помощью софта «Мой налог». На ее формирование уйдет не больше пары секунд. Файл с подписью ФНС можно скачать и переслать клиенту в электронном формате.

Как выполнить полную проверку самозанятого?

Если вы хотите быть уверенными на 100% в добросовестности вашего исполнителя, в таком случае вам понадобится получить и другие важные данные о нем. К примеру, есть ли у него судимость, долги перед контрагентами, налоговые штрафы и т.д. Найти полную информацию об этом можно с помощью сервиса Контур.Фокус. Он предоставляет полную информацию о статусе в отчете проверки, который включает следующую информацию:

- Актуальность документа, удостоверяющего личность;

- Долги перед налоговой;

- Наличие судебных разбирательств;

- Пребывание в розыске, списке террористов или дисквалифицированных лиц ФНС;

- Наличие связей с другими ООО и ИП;

- Банкротство.

Прежде чем заказать отчет, важно предоставить согласие исполнителя на обработку персональных данных. Такой отчет можно получить в тарифном плане «Премиум». В бесплатной демо-версии с помощью ИНН вы сможете узнать, есть ли у вашего исполнителя статус самозанятого.

Чтобы узнать о качестве работы вашего исполнителя, поищите информацию о его услугах на порталах фриланс-услуг. Многие фрилансеры ищут там клиентов. Их анкеты содержат информацию о квалификации, навыках, а также отзывы предыдущих клиентов. Самыми популярными фриланс-площадками являются следующие:

- Profi.ru.

- Weblancer.

- FL.ru.

- Freelance.ru.

Как поступить, если статус самозанятого подтвердить не удалось?

Если контрагент – ИП

Такое соглашение для компании является безопасной, поскольку в любом случае всю ответственность перед налоговой будет нести ИП. Если ФНС будет задавать вопросы, то уж точно не вам.

Если исполнитель – физлицо

Начинать работу с таким исполнителем чревато уплатой различных налогов в большом размере: 13% НДФЛ, а также страховых взносов. Намного хуже обстоят дела в том случае, если исполнитель оказался гражданином другого государства. В таком случае налог НДФЛ компании возрастет с 13 до 30%.

Обязан ли самозанятый сообщать об утрате статуса?

Самозанятый может утратить статус в 2 ситуациях: если снялся с учета сам или получил доход больше 2,4 млн р за 12 месяцев. Законодательство не обязывает его уведомлять клиента об утрате статуса. Но вы можете внести этот пункт в соглашение. Таким образом при наступлении спорного момента ФНС встанет на вашу сторону и обяжет оплатить налоговые сборы физлицо.

В каких случаях налог придется платить даже при условии наличия самозанятости?

Клиенту придется оплачивать налог в том случае, если после перечисления оплаты труда самозанятый не оплатил налог и не выдал чек. Именно этот документ является главным документом в его работе. Он отправляется клиенту при начислении оплаты. С его помощью самозанятый отчитывается в ФНС о доходе и освобождает заказчика от уплаты налоговых сборов. Если же он не отправил чек, в данном случае ФНС сочтет его физлицом и удержит налог с заказчика.

Проверять самозанятых очень важно, наравне с ООО и ИП. Если фирма игнорирует такие проверки, то рискует нарваться на штрафы и убытки. Чтобы такого не случилось, в обязательном порядке проверяйте каждого человека, с которым начинаете сотрудничество. Таким образом, вы избежите несправедливых уплат налогов и штрафов в размере 20% за просрочку их уплаты.