Уникальные идентификационные коды получает каждый предприниматель, зарегистрированный в ИФНС. Это ОГРНИП, ИНН, регистрационные номера страхователей в фондах и другие. Но есть один код, в отношении которого часто возникает вопрос — есть ли КПП у ИП или нет?

Для чего нужен КПП

КПП — это один из идентификационных кодов, по которому определяют конкретного налогоплательщика. Неслучайно его запрашивают при заполнении декларации и отчётов, составлении платежных документов, открытии расчётного счёта, заключения договоров и т.д.

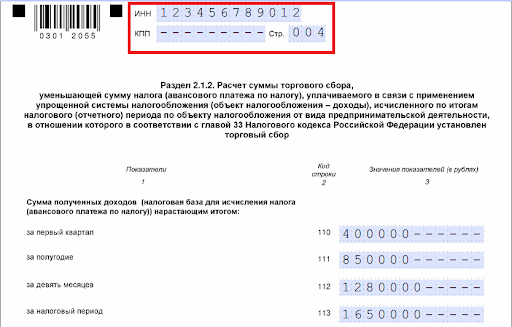

Если, к примеру, посмотреть на бланк декларации УСН, то можно увидеть, что для КПП предназначены отдельные ячейки в верхней части каждого листа. Как узнать этот код и где его взять?

Где можно найти КПП

Сразу скажем, что КПП присваивают только юридическим лицам, индивидуальным предпринимателям он не нужен. И хотя ИП и организации заполняют одинаковые формы отчётности, но указывают свой КПП только компании, а предприниматели в соответствующих полях ставят прочерки.

Такой порядок утверждён приказом ФНС России от 29.06.2012 № ММВ-7-6/435@. В соответствии с ним КПП является дополнением к идентификационному коду юридического лица. Расшифровывается эта аббревиатура как код причины постановки на учёт.

КПП вместе с ИНН указывают в свидетельстве о постановке организации на учёт. Эти два реквизита прописаны рядом, через дробь. А для идентификации налогоплательщика-физического лица применяется только ИНН.

Иногда контрагент при заключении договора настаивает на том, чтобы обе стороны указывали свой КПП. Тогда надо объяснить, что на основании приказа ФНС № ММВ-7-6/435@ этот реквизит индивидуальным предпринимателям в принципе не присваивается. В случае с ИП идентифицировать сторону договора можно по ИНН и ОГРНИП.

Что можно узнать по КПП

Учитывая, что предприниматели не раз в своей деятельности будут сталкиваться с этим кодом партнёров-организаций, стоит разобраться, что такое КПП в реквизитах.

Код причины постановки на учёт состоит из девяти знаков, по которым можно узнать следующую информацию:

- первые четыре знака — код ИФНС, которая поставила организацию на учёт;

- следующие два знака — причина постановки на учёт. Если знаки от 01 до 50, это говорит о том, что организация российская, а значения от 51 до 99 указывают на иностранную компанию. Кроме цифр, в знаках могут использовать буквы латинского алфавита;

- последние три знака — порядковый номер постановки на учёт.

В приказе № ММВ-7-6/435@ перечислены причины постановки организации на учёт. Самая частая из них — это первичная регистрация юридического лица, при которой также присваиваются коды ИНН и ОГРН.

Например, КПП Сбербанка — 773601001. Это означает, что банк поставлен на учёт в 36-ой налоговой инспекции г. Москвы по заявленному юридическому адресу. Последние три знака (001) показывают, что организация была поставлена на учёт в первый раз, и с тех пор не меняла своё местонахождение.

Но организация может быть поставлена на учёт в ИФНС и по следующим основаниям:

- создание обособленного подразделения, например, филиала;

- наличие недвижимости и/или транспорта;

- смена юридического адреса, при которой происходит переход в другую инспекцию.

То есть, в отличие от ИНН юридического лица, его КПП может изменяться в процессе деятельности. А если организация открывает филиалы или регистрирует недвижимость и транспорт не по своему юридическому адресу, то кодов КПП может быть несколько.

Ещё один интересный факт — коды постановки на учёт у разных компаний могут быть одинаковыми. Ведь если организации учитываются в одной ИФНС, по одному основанию и с тем же порядковым номером, то их КПП совпадают.

Например, такой же КПП, как у Сбербанка, есть у ООО «АВИКОМ ТРЕЙД». Это общество с ограниченной ответственностью тоже стоит на учёте в 36-ой ИФНС г. Москвы и с даты регистрации не меняло свой юридический адрес.

Таким образом, для идентификации налогоплательщика — юридического лица одного его КПП недостаточно. Надо ориентироваться на ИНН и ОГРН партнера. А код причины постановки на учёт имеет только дополнительную функцию.

Бесплатное бухгалтерское обслуживание от 1С

Сервис предоставляет возможность найти ООО либо ИП по ФИО, адресу или регистрационному номеру. Если при сотрудничестве фирм потребовалось узнать КПП по ИНН/ОГРН или проверить контрагента по существующим базам, это стало возможным в режиме онлайн, достаточно только ввести реквизиты компании и указать электронную почту получателя. Назначение данного отчета собрать всю информацию из официальных Российских справочников об организациях для того, чтобы обезопасить себя от мошенников. Комплексная проверка займет 15 минут, пример отчета приведен ниже.

Kрр представляет собой числовую комбинацию, которая помогает определить принадлежность субъекта хозяйствования к конкретному налоговому органу. Он означает постановку причины организации на учет.

Используются эти коды статистики для заполнения налоговых отчетов, а также при заключении договоров.

Их главная особенность состоит в том, что присваиваются они только юрлицам. Для индивидуальных предпринимателей такой код не предусмотрен.

Данные о присвоенном юридическому лицу КПП можно получить из регистрационной документации, что всегда поможет сделать компания «Выписка-Налог».

Почему нужно проверять КПП

В отличие от идентификационного номера, КПП может быть изменен.

Происходит это по разным причинам:

- при смене адреса юрлица;

- в случае перехода организации в разряд крупнейших.

Если, например, новое местонахождение компании относится к другому административно-территориальному субъекту, то его будет обслуживать другой налоговый орган.

И, соответственно, налогоплательщик получит новый КПП, который уже не будет совпадать с предыдущим.

Поэтому, следует внимательно проверять коды статистики по ИНН, даже если речь идет о давнем и проверенном временем контрагенте. Ведь смена КПП – случай очень распространенный.

Как узнать код ПП

Благодаря новым технологиям сегодня можно узнать коды статистики по ИНН, ОГР и другие параметры даже не выходя из дома, то есть онлайн.

Конечно, сделать это можно и самому. Однако не следует забывать, что одна компания может иметь несколько кодов ПП.

Юридическое лицо получает их по месту регистрации обособленных подразделений компании и принадлежащих ему недвижимого имущества и транспортных средств. Поэтому иногда бывает трудно разобраться в этом количестве.

Но при обращении на сайт компании Vypiska-Nalog.Com, можно получить информацию без каких-либо проблем в режиме оnline, потратив на это всего лишь 1-2 минуты.

Как найти и проверить КПП по ИНН организации

После регистрации юридического лица в правовой форме ПАО, НАО, ООО, МУП и других, ему присваивается длинный перечень кодов и классификаторов, часть из которых формирует реквизиты компании. Иногда требуется срочно заполнить договор, накладную, платежное поручение, а данных об организации нет под рукой никаких, кроме идентификационного номера. С его помощью вы и сможете найти КПП по ИНН, а также узнать другие реквизиты контрагента, требуемые для оформления документации. Вся необходимая информация предоставляется онлайн, а собирается из открытых источников ведомственных организаций.

Для чего нужен КПП, и что это такое

Аббревиатура КПП расшифровывается как Код причины постановки на учет в налоговой инспекции. Ведь именно ИФНС занимается регистрацией субъектов частного экономического сектора и строго контролирует их. Данный код присваивается вместе с идентификационным номером юридического лица и дополняет его определенными сведениями. Они даже пишутся в реквизитах через слеш ИНН/КПП.

Можно считать оба классификатора наиболее важными. Первый является уникальным, т. е. неповторимым. Благодаря этому легко проверить организацию контрагента, если у нее распространенное название, например, «Альянс», «Фортуна», «Партнер», «Орион» и другие. Ведь в налоговой инспекции таких одноименных компаний зарегистрировано по 5–7 тысяч каждой. И все они действующие.

А вот КПП не отличается уникальностью. Кодов у компании может быть несколько, правда не все сразу. Например, после переезда юридического лица в другой регион ему будет присвоен новый КПП местной ИФНС. То есть Код причины постановки на учет является отчасти территориальным классификатором.

Кому присваивается КПП, в каких документах указывается

Наличие КПП по ИНН узнать можно только для юридических лиц, то есть организаций в правовой форме ПАО, НАО, ООО, МУП и других. Перечисленные субъекты хозяйствующей деятельности обязаны указывать свой КПП в реквизитах таких документов, как:

- платежные поручения;

- налоговые декларации;

- накладные, счет-фактуры и так далее.

Предпринимателям КПП юридического лица не присваивается.

Расшифровка КПП

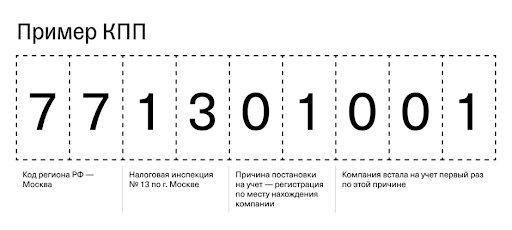

Все коды и классификаторы ИФНС — это числовые зашифрованные значения. Они помогают налоговой инспекции вести оптимизированный учет корпоративных налогоплательщиков, следить за правомерностью их хозяйственной деятельности и многое другое. Код КПП — это тоже зашифрованное значение. Он состоит из 9 знаков:

- 1-2 цифры: код региона или области РФ, где стоит на учете фирма;

- 3-4 цифры: номер ИФНС, поставившей организацию на учет по месту регистрации;

- 5-6 цифры: причина учета. Здесь предусмотрены значения от 01 до 50 (РФ), для иностранных компаний — от 51 до 99 (тут могут быть и латинские буквы);

- 7-8-9 цифры: порядковый номер.

Например, при регистрации ООО «КУЗНЕЦКИЙ МОСТ» получило КПП 770201001. Расшифровка этого кода будет означать следующее:

- 77 — код г. Москвы;

- 02 — код ИФНС России № 2 по Москве;

- 01 — код постановки на учет по месту нахождения налогоплательщика;

- 001 — код показывает, что ООО «КУЗНЕЦКИЙ МОСТ» — первый налогоплательщик, зарегистрированный по месту своего нахождения.

Пользователям, то есть вам, будет тяжело искать информацию для раскодировки КПП, поэтому номер расшифровывают специальные программы, применяемые в статистической отчетности и бухгалтерии.

Из примера можно сделать вывод, что КПП — не уникальный классификатор, поэтому найти контрагента только по этому номеру нельзя. Максимум вы узнаете регион постановки на учет и подразделение ИФНС, выдавшего регистрационное свидетельство ЕГРЮЛ. Поэтому для проверки вместо КПП всегда используйте ИНН или ОГРН организации. Они уникальные, и максимально точно откроют вам интересующие сведения.

Как узнать КПП организации

Бывают ситуации, когда необходимо срочно заполнить накладную или счет-фактуру от руки, а реквизитов компании нет. В таком случае можете зайти с мобильного телефона на наш сайт и по названию организации, адресу регистрации и дате открыть карточку своего юридического лица. Предоставляемая информация абсолютно корректная, так как узнать КПП и другие реквизиты помогают ведомственные банки данных, открытые с 2011 г. для публичного использования онлайн, через Интернет.

Просто впишите в поисковой строке известные вам данные, а затем выберите из предложенного списка свою организацию (если много одинаковых ООО, например, «Капитан», то можно определиться по городу нахождения). После краткого описания юридического лица вы увидите коды статистики, а также ИНН, ОГРН и тот самый КПП.

Есть еще один способ узнать КПП по ИНН организации онлайн. Для этого предлагается воспользоваться сайтом ИФНС nalog.ru. Зайдите на официальный ресурс ведомства. Откройте вкладку «Сервисы и услуги» (обязательно кликните «Для юридических лиц»). Зайдите в раздел «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде», введите ИНН и получите искомые сведения, среди которых есть КПП.

Здесь же, на странице ИФНС, можете заказать выписку организации для проверки. Например, если хотите проанализировать качество ведения хозяйственно-экономической деятельности контрагента. Выписку можно заказать и на нашем ресурсе. Агрегатор после вашей заявки запросит ее в автоматическом режиме и перешлет вам на адрес электронной почты, оставленный для обратной связи (формат документа pdf). Услуга абсолютно бесплатная и законная, в рамках федеральной программы «Открытое государство».

Юридические лица в форме ПАО, НАО, ООО, МУП и прочие при регистрации в налоговой инспекции получают длинный перечень кодов и классификаторов, обеспечивающих надежный контроль государства качества ведения хозяйственной деятельности. Среди ИНН, ОГРН, ОКПО, ОКОГУ и прочих есть КПП. Он присваивается юридическому лицу по месту регистрации. В случае переезда организации в другой субъект РФ, ИФНС другого региона выдает новый код постановки на учет. Вы можете узнать КПП по ОГРН или ИНН онлайн, через наш агрегатор. Это позволит вам определить, в каком субъекте РФ зарегистрирован контрагент, предлагающий сотрудничество, и сделать стратегические выводы.

У многих организаций в реквизитах можно увидеть код причины постановки на учет. В документах КПП идет сразу за ИНН в одной строке «ИНН/КПП». Что это за код, как и где узнать КПП организации, расскажем далее.

Что такое КПП организации

КПП — это набор цифр, дополняющий ИНН. По нему определяют, на основании чего юрлицо поставлено на учет. Включает 9 знаков. Расшифровывается КПП в реквизитах организации так:

- первые две цифры — код региона или области РФ, где стоит на учете фирма;

- вторая пара цифр — номер ИФНС, которая поставила на учет компанию или обособленное подразделение по месту их регистрации, местонахождения недвижимости или транспорта. Также это может быть номер инспекции, которая совершала иные действия по регистрации;

- пятый и шестой знаки — непосредственно причина учета. Для российских организаций доступны значения от 01 до 50, для иностранных компаний — от 51 до 99. В отличие от всех остальных знаков, здесь могут быть и латинские буквы;

- последние цифры в КПП организации — порядковый номер.

По расшифровке можно понять как присваивается КПП организации. Важные моменты — место регистрации и причина.

Что можно узнать по КПП организации

В первую очередь можно узнать налоговую по КПП организации. Для этого достаточно взглянуть на цифры 1-4 — это и есть код ИФНС. Следовательно, по номеру можно узнать регион, где работает юрлицо.

Важную информацию скрывают знаки 5 и 6. Например, комбинация 01 говорит, что КПП присвоен юрлицу при регистрации по местонахождению. Комбинации 06-08 — КПП присвоен по месту нахождения недвижимости. Для крупнейших налогоплательщиков пятая и шестая цифры — 5 и 0 соответственно.

Найти организацию по КПП на сайте налоговой нельзя, потому что это не уникальный номер. Для проверки контрагента используйте ИНН или ОГРН.

Узнать КПП организации по ИНН можно онлайн. Для этого откройте сайт ФНС и получите выписку из ЕГРЮЛ. В ней будет указан нужный номер.

Кому присваивается КПП

Код есть только у организаций. Предприниматели обходятся без него. А кредитные организации часто упускают свой КПП, даже при его наличии. Вот перечень документов, где есть КПП организации:

- налоговых декларациях;

- платежных поручениях;

- счет-фактурах, накладных, УПД и так далее.

КПП всегда рядом с ИНН, но есть ряд отличий. Во-первых, у двух компаний может быть один код, если они стоят на учете в одной ИФНС и по одному основанию. С ИНН такое невозможно.

Во-вторых, КПП не постоянен. Например, код необходимо изменить при смене места регистрации или при становлении крупнейшим налогоплательщиком.

В-третьих, номеров КПП у организации может быть несколько. Самый частый пример — крупнейшие налогоплательщики. Один КПП присвоен при постановке на учет в ИФНС по месту регистрации, второй — при постановке в качестве крупнейшего плательщика налогов. У таких фирм КПП начинается с 99 — это код межрегиональной инспекции по крупнейшим налогоплательщикам.

У предпринимателей нет такого реквизита как КПП. Поэтому в отчетах и платежках ИП его не заполняют или ставят прочерк. Но при сотрудничестве с организациями КПП полезен — по нему можно узнать определенную информацию о партнере.

Что такое КПП

КПП — код причины постановки на учет. Присваивается только юридическим лицам и содержит в себе дополнительные сведения об организации.

Если ОГРН — основной государственный регистрационный номер — больше похож на паспорт организации, то КПП — это прописка. ОГРН уникален и неповторим, никогда не меняется и закрепляется за компанией на все время ее существования. Структура КПП зависит от того, в какой налоговой и по каким основаниям фирма была поставлена на учет. Если компания переезжает в другой регион, то КПП меняется.

Если компания регистрирует филиалы, транспорт или недвижимость по месту нахождения, а не по своему юридическому адресу, то кодов причины постановки на учет будет несколько. У филиалов и главного подразделения коды могут не совпадать.

Содержание кода

КПП состоит из 9 цифр. Разберем на примере, что они обозначают:

24-08-01-001

- 24 – код субъекта — Красноярский край;

- 08 – код налоговой, поставившей организацию на учет;

- 01 – причина постановки, а именно — организация встала на учет по месту своего нахождения;

- 001 – порядковый номер — организация встала на учет впервые по данному основанию (если вторично, то код будет 002).

Если организация зарегистрировалась в ФНС по месту обособленных подразделений, то причина постановки будет обозначаться кодами 02, 03, 04, 05, 31, 32. По месту нахождения недвижимости — 06, 07, 08. На регистрацию по месту нахождения транспорта указывают коды с 10 по 29.

Кроме того, цифры от 01 до 50 говорят о том, что организация российская. Значения от 51 до 99 присваиваются иностранным компаниям.

Причина постановки может обозначаться не только цифрами, но и заглавными латинскими буквами.

!

У разных организаций КПП могут быть идентичными — при условии, что они встали на учет по одинаковым основаниям в одной и той же налоговой.

Код крупнейших налогоплательщиков

У организаций с миллиардными оборотами есть дополнительный КПП — его состав немного другой. Разберем для наглядности код АО «ФПК»:

99-76-50-001

- 99 – компанию поставила на учет межрегиональная ФНС как крупнейшего налогоплательщика. Эта цифра неизменна.

- 76 – налоговый орган, поставивший организацию на учет. Первая цифра не меняется, вторая указывает на номер конкретной межрегиональной инспекции.

- 50 — признак крупнейшего налогоплательщика. Это значение постоянное.

- 001 – организацию поставили на учет по месту нахождения.

Если компанию регистрируют в регионе обособленного подразделения, то последние значения будут 002, 003, 004, 005, 031,032. По месту нахождения имущества или транспортных средств — 006, 007, 008.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Для чего нужен КПП

КПП нельзя считать реквизитом, по которому можно идентифицировать организацию — для этого есть ОГРН и ИНН. Поэтому код сам по себе является источником дополнительных сведений. Но сочетание ИНН и КПП позволяет определить не только компанию, но и место нахождения ее подразделения. Если подразделений несколько — то место нахождения каждого из них.

Где посмотреть КПП

Чтобы посмотреть КПП, воспользуйтесь сервисом «Прозрачный бизнес». Введите в поисковой строке ИНН, ОГРН или название организации, а затем в карточке налогоплательщика кликните по строке ИНН.

Также полная информация о партнере — в том числе и КПП — содержится в выписке из ЕГРЮЛ. Заказать ее можно на сайте налоговой.

Статья актуальна на

26.05.2022

Узнать КПП по ИНН онлайн — сервис поиска

Сервис позволит узнать КПП по ИНН без обращения в налоговую инспекцию. Сведения запрашиваются в режиме онлайн, а результат готов уже через несколько секунд. Никаких дополнительных данных, за исключением ИНН или названия организации, вводить не нужно.

Чтобы узнать КПП по ИНН, следуйте инструкции:

- Найдите ИНН организации, для которой нужно узнать КПП.

- Введите ИНН в форме поиска.

- Нажмите кнопку Узнать КПП для получения результатов.

Информация с КПП появится на экране через несколько секунд. Сведения точные, так как они запрашиваются из базы данных Федеральной налоговой службы.

Что такое КПП и для чего он нужен?

КПП расшифровывается как код причины постановки юридического лица на налоговый учёт. Он дополняет собой ИНН, указывая, в каком отделении ФНС состоялась регистрация организации. Код присваивается только юридическим лицам, у индивидуальных предпринимателей его нет.

Место регистрации указано и в ИНН, но есть одна тонкость. Всё дело в том, что юридическое лицо может получить только один ИНН, при этом у него есть право открывать филиалы в других регионах, для чего тоже нужно зарегистрироваться. Именно для этого и нужен КПП – ИНН у филиала такой же, как у юридического лица, а КПП будет разным.

В коде КПП зашифрованы следующие сведения:

- Регион, в котором произведена постановка на учёт.

- Номер инспекции, в которой была зарегистрирована организация или её филиал.

- Причина постановки на учёт из специального справочника.

- Порядковый номер организации, поставленный на учёт.

Таким образом, каждый контрагент может увидеть, в каком регионе была зарегистрирована организация, какой инспекцией и по какой причине. Тем самым этот код отличается от ИНН.

Код КПП применяется в следующих случаях:

- При составлении бухгалтерских документов и налоговой отчётности.

- При составлении договоров с контрагентами.

- При заполнении платёжных поручений, в том числе для бюджетных платежей.

- При участии в тендерах и госзакупках.

КПП присваивается сначала при регистрации основной компании, а затем при регистрации филиалов. За присвоение кода отвечает Федеральная налоговая служба. Предприниматели обходятся без этого реквизита – при составлении документов в графе с КПП они ставят прочерк, используя только ИНН.

Узнать КПП по ИНН организации или названию

Созданный нами сервис позволит узнать КПП по номер ИНН в режиме онлайн (запрос делается через сайт налогово). Он взаимодействует с базой данных Федеральной налоговой службы, забирая оттуда нужные реквизиты. Узнайте код причины постановки на учёт всего за пару секунд.

Введите ИНН или название организации

Чтобы узнать КПП по ИНН, выполните три шага:

- Перейдите к форме отправки запроса в ФНС.

- Найдите ИНН организации (своей или чужой).

- Введите ИНН и нажмите Найти КПП.

Несколько секунд ожидания – и на экране появится результат в виде КПП. Отсутствие результатов указывает на ошибку при указании ИНН или на отсутствие данного реквизита у организации.

Вместо ИНН можно указать полное наименование юридического лица вместе с организационно-правовой формой. Например, ЗАО Ромашка или ООО Гранит. Обратите внимание, что одно и то же наименование может быть сразу у нескольких организаций – выберите нужную, ориентируясь по адресу в форме.

КПП – что это?

Аббревиатура КПП в расшифрованном виде – это код причины постановки на налоговый учёт. Сам КПП является реквизитом многих юридических лиц, в то время как предпринимателям он не присваивается. Чем отличается КПП от ИНН, если оба реквизита свидетельствуют о постановке на учёт?

Всё просто – ИНН у одной организации может быть только один. При этом юридическим лицам разрешено иметь филиалы, например, региональные. Чтобы отличать один филиал от другого был придуман КПП. Реквизит указывается:

- В платёжных поручениях при совершении платежей в бюджет.

- В налоговых декларациях.

- В бухгалтерских документах.

- В договорах.

- В книгах учёта продаж.

- В счёт-фактурах и журналах их учёта.

В КПП зашифрованы:

- Код региона, в котором зарегистрирована компания.

- Номер инспекции, где зарегистрирована компания.

- Причина учёта.

- Количество постановки на учёт.

КПП присваивается сразу после регистрации юридического лица – вместе с ИНН. При регистрации филиала ИНН остаётся прежним, но сам филиал получает отдельный КПП. Реквизит может меняться – например, при переезде подразделения или при его восстановлении из закрытых.

Реквизит КПП присваивается не только российским, но и иностранным компаниям – коммерческим, государственным, международным. Также его получают консульства, дипломатические представительства, отделения иностранных организаций.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Специалист Бробанк.ру ответил на вопрос, что такое КПП в реквизитах банка, важен ли этот набор цифр, обязательно ли нужен для выполнения платежной операции. Какие еще реквизиты нужны для совершения перевода.

-

Что значит КПП?

-

Расшифровка КПП

-

Возможные коды причины постановки

-

Как узнать КПП?

-

Какие реквизиты нужны для перевода физическому лицу

-

Как узнать банковские реквизиты организации

Что значит КПП?

КПП — это код причины постановки на учет в Федеральной налоговой службе. Он был присвоен организации, когда она проходила регистрацию в ФНС. Код присваивается абсолютно всем компаниям. Так как банк — это тоже организация и налогоплательщик, то КПП в реквизитах — значимый пункт.

Эти данные нужны больше для налоговой службы, но также часто прописываются при заключении организацией каких-либо договоров с контрагентами. При стандартных банковских переводах КПП банка используется редко. Но если форма отправки включает это поле, то нужно его заполнить.

Расшифровка КПП

Для человека банковские реквизиты расчетного счета — непонятный набор цифр. Он кажется хаотичным и бессмысленным. Но на деле каждая цифра имеет какое-то значение. И каждый числовой ряд — это часть адреса. Тут все как в обычной жизни: у нас — город, улица, дом, квартира, в банке — счет, кор. счет, БИК, ИНН, КПП.

Каждая комбинация в реквизитах — группа цифр, в которой зашифрована определенная информация. Для примера разберем расшифровку аббревиатуры КПП Сбербанка 773601001:

- первые два знака — это номер ФНС, которая регистрировала организацию. Номер присваивается конкретному региону. Например, в случае со Сбербанком это 77, он зарегистрирован в столице. Но у другого его территориального подразделения, например, Сибирского Банка, номер КПП начинается с числа 54. Фактически это регион постановки на налоговый учет;

далее следует номер конкретной ФНС в заявленном в первых числах регионе, которая зарегистрировала фирму и присвоила ей код. В нашем случае — 36; - следующие два числа обозначают причину постановки на учет в налоговой службе. В нашем случае это 01 — по месту нахождения организации. Это самая распространенная причина среди всех организаций;

следующие три числа — просто порядковый номер организации в указанном изначально наборе значений (региона, конкретной ФНС, причины постановки).

КПП — это банковский реквизит уникального типа. В стране нет компаний, которые имели бы одинаковое значение этого кода.

Возможные коды причины постановки

Причины постановки могут быть разными, выделена большая классификация. 01 — это просто по месту регистрации, но могут быть и другие случаи. В Налоговом кодексе отражается расшифровка кодов, в ней несколько десятков различных случаев. Например, организация может регистрироваться в конкретной налоговой по другим причинам:

- 02 — по месту нахождения филиала, который будет заниматься вопросами налогообложения, фактически бухгалтерии;

- 03-05 — по филиалу, который не занимается вопросами налогообложения, по представительству с такими обязанностями и без них;

- 06-08 — когда регистрация проводилась по месту нахождения недвижимости организации;

- 10-29 — по месту нахождения движимого имущества;

- 33-34 — по месту добычи полезных ископаемых.

Полный перечень кодов КПП и их точную расшифровку найдете в налоговом кодексе или просто в интернете. Максимальное число кода в классификации — 87. Как видно, причин постановки на учет много.

Если организация относительно небольшая, то у нее обычно один КПП юр лица. Но если фирма крупная, имеет несколько представительств, представлена в разных регионах, но каждому подразделению может быть присвоен свой КПП-счет. Например, в Сбербанк поделен на 11 территориальных подразделений, и у каждого свои реквизиты.

Как узнать КПП?

Если рассматривать отправку перевода по платежному поручению, то в его форме всегда есть поле для внесения этого реквизита, и оно обязательно для заполнения. Если же нужно просто сделать перевод на предоставленные реквизиты, то обычно обходится без него. Достаточно указать ИНН банка, БИК, расчетный счет и ФИО владельца счета или название организации.

При совершении перевода через онлайн-банки или стороннюю систему обычно полные реквизиты сервис сам подтягивает из своей базы данных. То есть достаточно ввести ИНН или БИК с номером счет, все остальное “вылезет” автоматически.

Если же вам все-таки нужно знать, где посмотреть КПП, то обычно оно отражается в квитанции, если вы делаете перевод организации. Если нет, и значение необходимо, посетите сайт этой компании или позвоните ей по телефону.

При отправке средств физическому лицу обычно обходится без обязательного указания номера КПП обслуживающего банка. Но если такая необходимость возникла, то можно обратиться в банк, куда вы отправляете средства. Информацию о своих реквизитах финансовые организации всегда размещают на своих сайтах. Но обязательно выбирайте именно нужный вам регион. Также сведения можно получить, позвонив по бесплатной горячей линии.

Какие реквизиты нужны для перевода физическому лицу

При такой операции вопроса что такое КПП обычно не возникает. Вы делаете перевод человеку, у него нет личного номера этого типа. Он есть только у банка, который обслуживает счет, но при такой операции КПП банка совершенно не нужен. Для отправки нужно указать только БИК обслуживающего счет банка, номер счета физлица, его ФИО.

Если же вы будете делать перевод именно компании, то перечень необходимых цифр окажется больше. Вместо ФИО пишется название организации или ИП, добавляется информация о КПП. В части обслуживающего банка реквизиты стандартные: счет самой фирмы, кор. счет, БИК.

Некоторые полагают, что КПП — это корреспондентский счет, но это мнение ошибочное. Кор счет — это личный счет банка как организации, он может вестись в другом банке, например, в ЦБ РФ.

Как узнать банковские реквизиты организации

Обычно компании предоставляют собственные реквизиты для перевода. Но они могут быть утеряны или неизвестны по другой причине. Что делать, если вы знаете только название компании, но вам нужно сделать перевода?

Самый простой способ посетить сайт этой компании. Если она активна в финансовом плане, информация всегда будет находиться в свободном доступе. Если нет — позвоните, менеджер может выслать вам необходимые реквизиты на электронную почту.

Можно получить информацию, зная ИНН организации. ИНН можно без проблем найти в интернете, сведения находятся в свободном доступе в специальных справочниках. Если компания крупная и внесена в базу данных банков, то при проведении платежа через банкинг достаточно указать ИНН, остальные реквизиты, в том числе и КПП подтянутся автоматически.

Мы рассмотрели что такое КПП организации или банка, как переводится это понятие, для чего оно нужно. В целом, важно знать, что такое КПП в реквизитах ИП или ООО, в случае с перечислением физическому лицу этого реквизиты банка не требуется.

Комментарии: 1

-

Что такое КПП

-

Расшифровка информации из КПП

-

Где и как узнать свой КПП для ИП

-

Как заполнять документы без КПП

Что такое КПП

Любое физическое лицо, при регистрации в ИФНС в качестве индивидуального предпринимателя, получает уникальный код, который идентифицирует его как ИП. Это — ОГРНИП (основной государственный регистрационный номер индивидуального предпринимателя). По нему государственные органы контролируют и учитывают его предпринимательскую деятельность.

ИНН физического лица с переходом на ИП не меняется. Дополнительно он получает регистрационные номера в Пенсионном фонде и в Фонде социального страхования (при найме работников и выплате взносов по травматизму).

КПП — это код, который состоит из определенного набора цифр, дополняющего ИНН. По нему определяется основание постановки на учёт в налоговых органах. Как же узнать КПП у ИП?

Причинами постановки на учёт может быть не только создание организации, но и регистрация его обособленного подразделения, регистрация недвижимости или транспорта в другой местности, смена юридического адреса.

Расшифровка информации из КПП

Код состоит из 9 знаков, каждый из них имеет свое значение:

- первые два знака — это код региона РФ, где зарегистрировано юридическое лицо ;

- вторые два знака — это код налоговой инспекции, которая зарегистрировала предприятие и выдала соответствующее свидетельство;

- пятый и шестой знаки — это основание постановки на учёт. Если эти цифры относятся к диапазону от 01 до 50, то это означает, что организация работает на территории России, а показатели от 51 до 99 указывают на зарубежную фирму; Кроме цифр, в коде иногда можно увидеть и латинские буквы. КПП для ИП как узнать?

- оставшиеся три знака — это номер постановки предприятия на учёт в ИФНС по порядку.

Расшифровка КПП по регистрам

Например, как узнать что означает КПП ПАО «Газпром» — 781401001? Он показывает, что предприятие относится к 14-ой налоговой инспекции города Санкт-Петербург (7814), работает на территории РФ (01), и с момента постановки на учёт адрес местонахождения (регистрации) не меняло (001).

КПП у филиалов и обособленных подразделений могут не совпадать с КПП головной компании, так как они могут регистрироваться в других территориальных органах ФНС. При этом ИНН у них будет одинаковым. У организации может быть несколько КПП, а ИНН всегда один.

Мы узнали что такое КПП, расшифровали его, но так и не ответили на вопрос, где найти КПП индивидуального предпринимателя?

Где и как узнать свой КПП для ИП

В соответствии с законодательством, КПП присваивается территориальным органом Федеральной налоговой службы — но только юридическим лицам. У индивидуального предпринимателя такого реквизита нет, ему для работы достаточно иметь ИНН и ОГРНИП.

Однако строка с КПП предусмотрена во всех отчётных документах, которые подают все юридические лица и ИП в налоговую инспекцию, внебюджетные фонды и Росстат. Такой код есть в таких расчётных, учётных и платёжных формах, как:

- налоговые декларации;

- платёжные поручения

- счета-фактуры, накладные, счета на оплату,

- договоры, акты приёма-сдачи выполненных работ, и т.д.

Организации его заполняют, а индивидуальные предприниматели пропускают. Узнать свой КПП могут юридические лица по выписке из ЕГРЮЛ, а ИП сделать этого не могут — потому что у них КПП нет.

Как заполнять документы без КПП

Ещё раз отметим, что индивидуальным предпринимателям такой код не присваивается. Узнать КПП по ИНН для ИП невозможно.

Несмотря на то что ИП и юридические лица заполняют одинаковые бланки налоговых отчётов, вписывают индивидуальный КПП лишь организации, а предприниматели либо совсем не заполняют эту строку, либо вместо цифр проставляют прочерки.

Такие правила установлены приказом ФНС России от 29.06.2012 №ММВ-7-6/435@. КПП считается дополнением к ИНН, то есть идентификационным шифром юридического лица. Присваивается после подачи заявления на регистрацию юрлица.

Прочерками указывают реквизиты КПП в отчётах ИП. Например, вот так заполняется раздел декларации по УСН:

Пример заполнения декларации УСН с прочерками по КПП

Может возникнуть ситуация, когда контрагент при заключении договора настаивает на указании КПП, которого у вас нет. В этом случае нужно дать ему ссылку на приказ ФНС №ММВ-7-6/435@. Ваш партнёр должен понять, что согласно официальный документу, такой реквизит не присваивается физическим лицам в принципе.

Что мы узнали по итогам прочтения статьи:

- КПП не присваивается индивидуальным предпринимателям;

- в отчётных и платёжных документах ИП вместо КПП ставят прочерки или оставляют пустые места;

- есть специальный приказ ФНС России №ММВ-7-6/435@, который регулирует вопросы присвоения и применения ИНН и КПП организациями и физическими лицами.

Реквизит КПП (или код причины постановки на учёт в налоговом органе) присваивается юридическим лицам (ООО, ЗАО, ОАО и другие организационно-правовые формы) при регистрации в районном отделении ФНС (федеральная налоговая служба). Наряду с номером ИНН (идентификационный номер налогоплательщика), БИК (банковский идентификационный код) и другими реквизитами, КПП используется в платёжных документах, бухгалтерских операциях и при подаче различных форм отчётности. На практике КПП используется крупными организациями, которые открывают и регистрируют филиалы в различных районах города или в нескольких населённых пунктах. С точки зрения ФНС, реквизит КПП используется для определения районной инспекции, в которую выплачивает налоги юридическое лицо.

Номер КПП меняется, если компания открывает новые подразделения, обновляет юридический адрес, приобретает земельные участки, производственные комплексы и другое недвижимое имущество, а также транспорт в различных субъектах (городах, регионах, посёлках) Российской Федерации. Например, реквизит КПП используют крупные банки, открывающие территориальные подразделения в различных городах России. Так, структура Сбербанка включает более десяти территориальных банков, каждое финансовое учреждение зарегистрировано в ФНС под уникальным КПП. С точки зрения плательщика (гражданина или организации), КПП используется при уплате пошлин, налогов, выполнении безналичных платежей по полным банковским реквизитам.

Как юридическое лицо (организация) получает номер КПП?

Согласно приказу ФНС РФ №МВ-7-6/435, код причины постановки на учёт присваивается российской или иностранной организации в следующих ситуациях.

Регистрация нового юридического лица. Большинство компаний получает номер КПП одновременно с ИНН и другими документами, подтверждающими регистрацию в налоговом органе. Обычно учредители подают в ФНС устав, сведения о банке, открывшем расчётный счёт, паспортные данные и подписи основателей компании. После проверки документов налоговый инспектор выдаёт свидетельство о регистрации юридического лица (выписка из ЕГРЮЛ), содержащее номер КПП.

Регистрация существующего юридического лица по новому адресу. Если компания переезжает в офис по новому адресу и меняется районное отделение ФНС, юридическому лицу следует подать документы новому инспектору и получить другой номер КПП. Например, ранее компания снимала офисное здание в центре Москвы, затем выкупила площади у муниципалитета на окраине города и получила новый КПП, сменив адрес нахождения.

Регистрация нового обособленного подразделения существующего юридического лица. Новый номер КПП присваивается каждому филиалу, дополнительному офису, консультационному центру, точке продаж и другим структурным подразделениям, принадлежащим головной организации. Например, завод по производству лечебной косметики расположен в Самаре и открыл фирменный магазин в Москве. Торговая точка в столице будет зарегистрирована с новым КПП.

Регистрация существующего обособленного подразделения организации по новому адресу. Аналогично головной организации, каждый филиал должен получать новый номер КПП при смене адреса и районной инспекции ФНС. Например, филиал (дополнительный офис) Сбербанка переехал на другую сторону улицы и сменил районную ФНС, поэтому обновился номер КПП.

Регистрация недвижимого имущества или транспортных средств юридического лица. Компании, владеющие транспортом, производственными и торговыми помещениями, инфраструктурными объектами и другой недвижимостью, должны регистрировать активы в районной ФНС. Если головной офис и недвижимость располагаются в разных районах, нужно получать несколько номеров КПП.

Структура реквизита КПП: какие сведения содержит код причины постановки на учёт?

Структура реквизита и количество знаков в КПП определяются приказом ФНС РФ №МВ-7-6/435, выпущенном в июне 2012 года. Согласно документу, номер КПП содержит девять знаков, объединённых в четыре группы.

Код субъекта Российской Федерации (знаки 1 и 2). Эта группа цифр отражает регион (город федерального значения, область, край, республика), на территории которого зарегистрировано данное юридическое лицо. Например, код Новгородской области — 53. Крупнейшие налогоплательщики (наиболее прибыльные организации) в России регистрируются под общим кодом 99. Список субъектов Российской Федерации и кодировка каждого публикуются на сайте nalog.ru/html/docs/kods_regions.doc.

Код районного отделения ФНС РФ (знаки 3 и 4). Эта группа цифр содержит сведения о районной налоговой инспекции, которая поставила данное юридическое лицо на учёт, принимает обязательные платежи, проверяет формы отчётности и выплачивает компенсации в пользу организации. По коду районного отделения ФНС можно определить адрес организации, ответственного инспектора и часы его работы. Клиенту нужно открыть сайт nalog.ru, зайти в меню Контакты и ознакомиться со списком инспекций по районам города. Портал позволяет проверить адрес и платёжные реквизиты ФНС, а также записаться на приём к инспектору для подачи документов и получения консультации.

Код причины постановки на учёт (знаки 5 и 6). Эта группа цифр отражает одну из трёх целей, с которой данная компания зарегистрирована в выбранном подразделении ФНС.

- 01 — регистрация основного юридического лица по месту нахождения. В этом случае организация была создана в данном районе и получила регистрационные документы в местном подразделении ФНС. Например, основатели архитектурного бюро регистрируют компанию и снимают офис в Красносельском районе города Санкт-Петербурга, поэтому обращаются в Межрайонную ИФНС №22.

- 02 — 05, 31 и 32 — регистрация дополнительного юридического лица по месту нахождения. В этом случае головная организация зарегистрировала новое структурное подразделение (филиал, дополнительный офис, дочерняя структура) в новом городе, крае, республике, поселении. Например, юридическая фирма успешно работает в Москве и открывает новый офис в Забайкальском крае, обращаясь в Межрайонную ФНС №7.

- 06 — 08 — регистрация имущества юридического лица по месту нахождения. В этом случае организация регистрирует здания, производственные помещения, объекты инфраструктуры и другое недвижимое имущество по адресу, отличающемуся от юридического. Например, автомобильный завод зарегистрирован в Москве, дочерний дилерский центр открывается в Тюменской области. Руководитель нового дилерского центра регистрирует дочернюю структуру в Межрайонной ИФНС №12 по Тюменской области.

Количество регистраций в ФНС по данной причине (знаки с 7 по 9). Например, дополнительный офис банка уже регистрировался в данной ФНС, но подаёт документы повторно из-за смены юридического адреса.

Например, КПП Поволжского территориального банка Сбербанка России — 631602001. Территориальное подразделение зарегистрировано в Самарской области (63), организацию обслуживает ФНС РФ №16 (16), регистрация проводилась из-за открытия нового структурного подразделения (02). Территориальный банк проходил регистрацию в ФНС впервые (001). Номера КПП юридических лиц могут совпадать (организации стоят на учёте в одной ФНС по одинаковому основанию), поэтому полная идентификация налогоплательщика проводится по номерам ИНН и КПП.

В каких случаях гражданам и организациям нужно указывать номер КПП?

На практике номера КПП обычно встречаются в налоговых документах (квитанциях, штрафах, платёжных поручениях при погашении пени, недоимок), а также при проведении безналичных банковских операций (например, оплата по счёту контрагента). Номер КПП указывается в следующих ситуациях.

Подача налоговой отчётности в ФНС. При заполнении декларации, подготовке справок о доходах (форма 2-НДФЛ), подаче сведений о НДС (налог на добавленную стоимость, выплаченный компанией), запросе перерасчётов и возврата части платежей нужно указывать полные реквизиты организации, включая номер КПП. Как правило, в налоговых документах используется полный список реквизитов организации, включая ИНН, номер счёта, реквизит КПП, юридический адрес.

Выполнение платежей в пользу бюджетных организаций. КПП наряду с остальными реквизитами организации-получателя указывается при оплате подоходного налога (НДФЛ), налога на прибыль организаций, недвижимое имущество, транспортные средства, земельные участки. Также реквизит используется при внесении родительской платы за детский сад, школу, ВУЗ. Организации обычно самостоятельно заполняют реквизиты при совершении платежей, частным лицам отправляются готовые платёжные поручения от ФНС.

Оплата счетов, выставленных контрагентами. При совершении платежей по полным банковским реквизитам организации указывают КПП отправителя и получателя денежных средств. Если счёт оплачивает частное лицо, нужно указывать только КПП получателя перевода. В таких ситуациях реквизит указывается на платёжных документах.

Оформление платёжных поручений через систему банк-клиент. Как правило, номер КПП используют бухгалтеры и финансовые специалисты различных организаций, проводящих безналичные расчёты в системе банк-клиент. Например, налоговые платежи, счета от контрагентов, вносы в ПФР и ФСС на работников проводятся с указанием КПП организации-отправителя средств и ФНС-получателя платежей.

Итоги

Номер КПП (код причины постановки на учёт) присваивается юридическим лицам в момент регистрации, при смене официального адреса, создании нового обособленного подразделения. Реквизит КПП используется бухгалтерами организаций для оплаты счетов контрагентов, перечисления взносов в пользу ПФР, ФСС, ФОМС, а также при выплате различных налоговых сборов. Граждане пользуются номером КПП при внесении налоговых платежей по квитанциям, а также перечисляя средства в пользу различных бюджетных организаций (например, детских садов).

Номер КПП обычно указывается в банковских реквизитах получателя вместе с ИНН и номером банковского счёта. Код причины постановки на учёт можно узнать у контрагента (или поставщика услуг), на сайте nalog.ru или в истории платежей в пользу данного получателя. Например, при оплате налога на имущество гражданин может узнать КПП получателя (районной ФНС) в личном кабинете налогоплательщика по адресу nalog.ru.

КПП – код причины постановки на учет, который дается определенной компании как дополнение к ИНН. Этот код связан со становлением организации на учет в государственных органах, занимающихся налогообложением (в зависимости от места регистрации данного юридического лица вместе с обособленными подразделениями и там, где оно выступает в качестве собственника имущества). Итак, КПП указывает на причину становления на учет и принадлежность юридического лица к определенному налоговому органу. Также у одного такого предприятия может быть не один КПП (поскольку помимо основного места регистрации организация может работать и по другим регионам своей деятельности).

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Когда органы налогообложения выдают свидетельство о постановке на учет, то в нем указан этот код также он обозначен в документе о становлении на учет обособленных подразделений, недвижимости и транспортных средств.

Как узнать КПП фирмы

Бесплатно Фокус.Контур: ЕГРЮЛ и ЕГРИП (ИП и Юридические лица). Бесплатно основные данные: Наименование,ИНН, ОГРН, ОКПО, КПП, Основной ОКВЭД, Адрес юридический. Также выдает связанные с этим человеком либо организацией другие записи.

Не бесплатно доп. информация: все ОКВЭД, Директор, Телефон, Арбитражные дела, Финансовое состояние(бухгалтерский баланс и отчет о прибылях и убытках), Регистрация во внебюджетных фондах (ПФР, ФСС, ФОМС и их номера), Учредители, Уставный капитал, Свидетельства. Свежие выписки из ЕГРЮЛ и ЕГРИП за 10 секунд. Есть демо-доступ.

КПП состоит из девятизначного номера:

- первые четыре цифры – это код налогового учреждения, которое поставило на учет эту организацию;

- пятая и шестая цифры указывают на причину становления на учет;

- последние три цифры являются порядковым учетным номером в территориальной налоговой службе.

Для всех юридических лиц КПП является одним из главных реквизитов, который необходим для бухгалтерских, налоговых и платежных документов.

Код причины постановки на учет

КПП при становлении на учет назначается российской фирме в налоговой службе:

- вместе с назначением ИНН, привязанным к месту нахождения;

- когда изменился адрес компании и новое место теперь находится на территории подчиненной другому налоговому органу;

- по расположению обособленных подразделений компании;

- когда изменился адрес расположения обособленного подразделения и по новому адресу подотчетность будет другому налоговому органу;

- по месту расположения недвижимости и / или транспортных средств организации;

- по другим причинам, указанным в Налоговом кодексе.

Как узнать КПП предприятия по ИНН

Согласно российскому законодательству ИНН получает непосредственно налогоплательщик, то есть сама организация, являющаяся юридическим лицом. Ну а КПП дается фирме и при становлении на учет по месторасположению обособленных подразделений данной компании. Другими словами ИНН получает организация в целом, а значит, ИНН филиала и самой компании будут одинаковыми. Но КПП филиалов могут отличаться от КПП самого юридического лица. Следовательно, организации такого плана могут иметь один ИНН, но разные КПП.

Узнать по ИНН возможно:

- На официальном сайте ФНС, а именно в разделе «Сведения о регистрации юрлиц…»;

- В базе данных всех организаций или юрлиц;

- В сведениях, внесенных в ЕГРЮЛ;

- В едином федеральном реестре сведений о фактах деятельности юрлиц;

- В предназначенных для этого онлайн-сервисах.

Поиск осуществляется по ИНН, ОГРИН, непосредственно по наименованию юридического лица. Что касается ИП, то поиск возможен по ИНН, ОГРНИП, по региону проживания и Фамилии.

Альтернативный бесплатный способ

Это возможно сделать на сайте egrul.nalog.ru. Здесь достаточно в поиске ввести номер, фамилию и название (ЕГРЮЛ и ЕГРИП). Можно узнать юридический адрес и наименование организации, КПП, ИНН, ОКПО и ОГРН, основной ОКВЭД. Более подробную информацию об организации можно узнать за плату (уставный капитал, телефоны, бухгалтерский баланс).

КПП иностранной фирмы

Код иностранной организации применяется с целью учета иностранных организаций налоговой службой РФ. Чтобы в РФ в полном объеме могла действовать офшорная компания, ей необходимо получить КИО (код иностранной организации), являющийся частью ИНН, и дается он налоговой службой. В качестве составной части ИНН КИО займет с пятой по девятую цифру. Благодаря Справочнику КИО данный код помогает упорядочено вести учет иностранных организаций на территории РФ. Этот код применим во всех операциях, связанных с налогообложением.

Независимо от того, насколько удалены в регионах подразделения друг от друга, КИО будет одним для всех отделов компании, недвижимости и транспортных средств. Справочник КИО ведет МНС. Этот Справочник состоит из кодового и идентификационного блоков. Налоговые органы предоставляют официальные сведения о компании для Справочника. Чтобы получить КИО, нужны такие документы:

- уставные бумаги компании;

- сертификат с подтверждением адреса фирмы;

- сертификат с подтверждением директора и акционера;

- сертификат из налоговой службы государства не старше трех месяцев;

Все эти бумаги необходимо заверить нотариально, перевести на русский язык и апостилировать.

Для чего КИО нужен иностранной офшорной фирме?

- Чтобы открыть банковские счета в РФ.

- Чтобы компании работать в РФ через филиал.

- Чтобы приобрести недвижимость или транспортные средства в РФ.

- Чтобы заниматься своей деятельностью в РФ на протяжении тридцати и более дней.

Узнать КПП обособленного подразделения фирмы

Первые четыре цифры КПП являются кодом налоговой службы, которая взяла на учет компанию по ее фактическому адресу, по расположению ее обособленных подразделений на территории РФ, или по расположению принадлежащей ей недвижимости и транспортных средств.

Далее идут две цифры, которые являются причиной постановки (речь идет о российских компаниях). Например:

- 01 – фирма стоит на учете как налогоплательщик по месту расположения;

- 02-05, 31, 32 – налогоплательщик на учете по местоположению обособленных подразделений компании в зависимости от разновидности подразделения;

- 06-08 – налогоплательщик на учете по месторасположению недвижимости, принадлежащей ему;

- 10-29 – по местоположению транспортных средств;

- 30 – компания, которую не учли как налогоплательщика.

Последние три цифры – называют номером постановки на учет по определенной причине.

Компания, которая имеет обособленные подразделения на территории РФ, обязуется становиться на учет в налоговой службе по месторасположению каждого подразделения. Существует два вида обособленных подразделений: представительства и филиалы (не являются юрлицами).

Филиал – обособленное подразделение юрлица, находящееся вне места его расположения и осуществляющее его деятельность, в том числе и представительскую роль.

Представительства – обособленные подразделения юрлиц, которые находятся вне их местоположения, представляют и защищают их интересы.

Итак, такие подразделения не выступают в роли самостоятельных налогоплательщиков, поэтому в деловых бумагах используется ИНН самой кампании. Но, подразделение получит свой КПП. Его обычно указывают в Уведомлении о постановке на учет, которое выдают налоговые органы в течение пяти дней после подачи документов по местоположению подразделения.

Изменение КПП

Если речь идет о российской организации, то этот код присваивается при становлении на учет в налоговой службе:

- По ее местоположению вместе с присвоением ИНН.

- По новому месторасположению, когда меняется адрес фирмы, если это место находится на территории, которая находится в ведении другого налогового органа.

- По местоположению каждого из обособленных подразделений компании.

- По новому местоположению обособленного подразделения, если это новый адрес в подотчетности другому налоговому органу.

- По месторасположению ее недвижимости и / или транспортных средств.

- По другим основаниям, которые отражены в Налоговом кодексе.

Если мы говорим об иностранной компании, то этот код назначается, когда фирма становится на учет в налоговом органе:

- По расположению каждого из обособленных подразделений компании.

- По новому месторасположению обособленного подразделения, если это место находится в ведении другого налогового органа.

- По месту, где находятся ее транспортные средства и / или недвижимость.

- По другим причинам, которые предусмотрены Налоговым кодексом и Особенностями учета иностранных организаций в налоговой службе.

Два КПП у одной фирмы

Итак, крупные налогоплательщики имеют два КПП, которые получили по разным основаниям. Один из них получили, когда стали на учет по месту расположения в налоговой службе, а второй – когда стали на учет в той же МИФНС, будучи крупнейшим налогоплательщиком. Во время заполнения юридических, финансовых и налоговых документов нужно указывать КПП, который получила организация как крупнейший налогоплательщик.

Межрегиональной (межрайонной) инспекцией ФНС по крупнейшим налогоплательщикам в течение трех дней в данную организацию направляется уведомление в виде заказного письма о становлении на учет в налоговой службе. При таких обстоятельствах ИНН налогоплательщика не изменяется, но ему присваивается новый КПП (то есть, теперь присвоено два КПП).

![]() Загрузка…

Загрузка…

Любая организация вне зависимости от характера своей деятельности может создавать обособленные подразделения. Их может сколько угодно. Чаще всего встречаются представительства и филиалы. Но есть и другие структуры. Например, стационарные рабочие позиции тоже могут иметь статус «обособок». После получения уведомления об открытии налоговая инспекция присваивает КПП. Рассмотрим, как получить и вообще узнать .

Особенности

Компании в соответствии с ГК РФ могут быть созданы для ведения предпринимательской деятельности в целом или выполнения определенных задач. В этом они ничем не отличаются от иных субъектов, занимающихся хозяйственной деятельностью.

Юрлицо имеет возможность открывать свои обособленные подразделения (далее также – ОП). Это право закреплено в ст. 55 Гражданского кодекса. Уточним, что коммерсанты такой возможности формально лишены.

Открытие ОП не влечет за собой создание отдельного юрлица. Оно входит в состав уже зарегистрированной организации, а значит, не имеет того же объема юридических прав и обязанностей.

Налоговый кодекс содержит четкие признаки, которые обязательно должны быть присущи «обособке»:

- наличие стационарных рабочих мест;

- разные адреса у головного офиса и ОП.

Отсутствие хотя бы одного из этих признаков означает, что для открытия новой структуры именно в статусе ОП недостаточно оснований. Создание «обособки» будет в этом случае противоречить статье 11 Налогового кодекса. Значит, и отдельного КПП обособленного подразделения

не будет.

Гражданский кодекс упоминает только две формы ОП:

- филиал;

- представительство.

Вместе с тем, ст. 55 НК РФ приводит еще одну разновидность обособленного подразделения – оборудованные рабочие позиции.

Открытие филиалов и представительств подразумевает появление данных о них в ЕГРЮЛ (в случае с оборудованными рабочими местами со статусом ОП этого не происходит). Для этого необходимо предварительно заполнить заявление (есть утвержденные формы) и отправить его налоговикам.

Основные коды

Когда регистрация ОП произошла ему могут быть присвоены особые коды. Но ИНН у головной организации и всех ее подразделений будет все равно один. Связано это с тем, что ОП юридическим лицом не является.

Таким образом, узнать КПП обособленного подразделения по ИНН

основного предприятия можно путем обращения за выпиской из ЕГРЮЛ.

Суждение об отсутствии необходимости получать отдельный ИНН основано на анализе нормативного документа, регулирующего порядок получения, использования и изменения ИНН (утв. приказом МНС России от 03.03.2004 № БГ-3-09/178). А он действует только при постановке или снятии с учета юридических и физических лиц.

ИНН может быть присвоен только самой организации. Никакие ее подразделения, в том числе обособленные, права на получение собственного ИНН не имеют. Только при изначальной регистрации в ФНС организация получает свой ИНН по месту постановки на учет.

Право на код причины постановки

Абсолютно любой субъект хозяйственной деятельности получает определенные коды, о чем сказано в законе. Они необходимы для следующих целей:

- идентификации в системах классификации по различным критериям (территория, отрасль и др.);

- ведения учета субъектов (в целях налогов и страховых взносов, статистики и др.).

И если для главной организации коды – неотъемлемый атрибут, то у обособленных подразделений они могут быть свои или же совпадать с кодами основной организации.

Любая организация должна в обязательном порядке перед началом ведения деятельности встать на учет в налоговой службе. Это закреплено в пункте 1 статьи 83 НК РФ. Но не все понимают, в какую именно инспекцию нужно обратиться, чтобы встать на учет. Принадлежность к ИФНС может быть определена:

- адресом самой организации (для ИП – адрес его постоянной прописки);

- местом нахождения ее недвижимости;

- адресом ОП.

Организация обязана встать на учет в налоговой инспекции по адресу не только головного офиса, но и всех обособленных подразделений.

Компания должна сообщить налоговикам сведения об открытии обособленного подразделения. После этого происходит его постановка на учет.

Несмотря на то, что ИНН у головной организации и всех ее обособленных подразделений один, КПП присваивают каждому из них. Произойдет это, даже если организация не подаст заявление на КПП обособленного подразделения

.

Затем информацию о КПП обособленного подразделения

из местной налоговой инспекции отправляют в ту, где стоит на учете головная компания.

Согласно правилам об ИНН (утв. приказом ФНС от 29.06.2012 № ММВ-7-6/435) при создании любой формы обособленного подразделения ему должен быть присвоен КПП.

Зачем нужен

Что касается КПП обособленного подразделения

, то он всегда отличен от КПП головного предприятия. Суть в том, что причины постановки на налоговый учет изначально разные.

Так зачем каждому подразделению нужен КПП? Так вот: если расшифровать присвоенный обособленной структуре набор цифр – КПП, то можно сразу определить:

- в каком субъекте РФ ОП поставлено на учет;

- по какой причине она создана.

Как узнать

Прежде чем разбираться с расшифровкой присвоенных КПП с целью получения сведений об ОП, необходимо понять, каким образом можно узнать КПП обособленного подразделения (по ИНН

в том числе).

Информация о таких структурных подразделениях как филиалы и представительства отображена в ЕГРЮЛ (другие типы ОП в нем не фигурируют). Все номера КПП существующих обособленных подразделений налоговики передают в инспекцию по адресу головного офиса.

Многие полагают, что для получения сведений о КПП обособленного подразделения

достаточно зайти на официальный сайт ФНС России и запросить выписку из ЕГРЮЛ. Точная ссылка – www.egrul.nalog.ru.

Однако это не поможет. Дело в том, что приказом Минфина от 05.12.2013 № 115н утвержден точный состав информации выписки из ЕГРЮЛ. И КПП обособленного подразделения в нем не упомянут. Поэтому такая выписка не поможет узнать КПП обособленного подразделения по ИНН

.

Поэтому остается два пути:

- отправить запрос в налоговую (либо интересующему вас контрагенту);

- использовать различные базы данных (но за их достоверность никто не отвечает).

Как расшифровать

Чтобы расшифровать КПП, необходимо знать, что каждая цифра означает (см. таблицу).

Где фигурирует

КПП необходимо указывать в составе реквизитов юрлица во всех официальных бумагах, бланках организации. Он должен быть отображен в текстах договоров, различных писем и доверенностей.

Есть ряд форм, в которых КПП – обязательный элемент. Например, КПП в счет- фактуре обособленного подразделения

. Его указывают, когда ОП что-то продает через себя.

ПРИМЕР

Продажей товара, который производит головная организация, занимается ее обособленное подразделение. Тогда в счете-фактуре прописывают КПП не главного офиса, а того ОП, которое совершает сделку. Это же правило действует в случае покупки товаров обособленным подразделением.

А вот ИНН указывают головной организации, так как ОП своего не имеет.

Как узнать КПП обособленного подразделения организации

, используя его ИНН или имеющийся счет-фактуру, полезно знать любому специалисту, работающему с документами от подрядчиков и иных контрагентов. В нашей статье вы найдете информацию как о расшифровке этой аббревиатуры, ее значении, основных способах, с помощью которых можно узнать КПП обособленного подразделения, так и о том, что можно делать с этими сведениями в дальнейшем.

Обособленное подразделение — что это? Код обособленного подразделения

В п. 2 ст. 11 Налогового кодекса РФ дано определение понятия «обособленные подразделения»: это дополнительные организации или стационарные рабочие места, сформированные на срок, превышающий 1 месяц, зарегистрированные по адресу, отличному от адреса головной организации.

Согласно ст. 55 Гражданского кодекса РФ, в качестве таких подразделений могут выступать:

- представительства — используются для представления и защиты интересов организации;

- филиалы — создаются с целью осуществления функций юридического лица (например, производства продукции в соседнем регионе).

Обособленные подразделения не регистрируются в качестве самостоятельных юридических лиц, а считаются частью единого холдинга или корпорации. Это значит, что ИНН и некоторые другие их реквизиты будут совпадать. Однако КПП филиалов при этом, несмотря на то что во всех документах головного предприятия и его дочерних обособленных подразделений будет указан один и тот же ИНН, будут различными. На это указывают положения подп. 3 п. 7 приложения к приказу ФНС РФ «Об утверждении…» от 29.06.2012 № MMB-7-6/[email protected]

Аббревиатура КПП расшифровывается как «код причины постановки». Этот код присваивается только юридическим лицам, у индивидуальных предпринимателей, которые работают в качестве юрлиц, такого кода нет.

КПП необходим в следующих ситуациях:

- при участии в тендерах и заключении договоров с государственными и муниципальными заказчиками — наличие кода в этом случае является обязательным условием одобрения заявки потенциального исполнителя конкурсной комиссией;

- при оформлении налоговой и бухгалтерской документации — многие формы ведения учета и составления отчетности являются унифицированными, поэтому наличие КПП в числе прочих реквизитов также является обязательным.

Применение КПП позволяет:

- идентифицировать предприятие сразу в нескольких классификационных системах, сформированных по различным критериям (т. е. одновременно определить и регион, в котором оно функционирует, и сферу его деятельности);

- упростить процедуру ведения бухгалтерского и налогового учета.

Расшифровка КПП обособленного подразделения

Знание КПП позволяет получить ряд сведений, подтверждающих добросовестность поставщика, и обезопасить организацию от заключения контракта с фирмой-однодневкой. Данный код, в соответствии с п. 5 приложения к приказу № MMB-7-6/[email protected], состоит из 9 числовых символов, которые представляют собой объединение 3 комбинаций, каждая из которых несет в себе определенную информацию:

- первые четыре числа обозначают код налоговой службы, которая произвела регистрацию юридического лица и его постановку на учет (первые 2 цифры в нем соответствуют коду, присвоенному региону, в котором расположена инспекция, а следующие 2 — номеру указанного государственного органа);

- следующая комбинация, состоящая из 2 цифр, указывает на причину, по которой налогоплательщик был поставлен на учет;

- последние 3 цифры — это номер, присвоенный подразделению при его постановке на учет.

Очевидно, что КПП обособленных подразделений не будут совпадать даже в том случае, если они находятся на территории, подведомственной одному налоговому органу: благодаря включению в состав кода порядкового номера регистрируемого подразделения он становится уникальным и попросту не может быть присвоен другой организации.

Присвоение КПП обособленному подразделению

Основанием для присвоения кода обособленному подразделению является его постановка на налоговый учет по месту нахождения. После регистрации подразделения его руководителю будет выдано соответствующее бумажное свидетельство, в котором помимо ИНН, совпадающего с номером головной организации, будет указан КПП, присвоенный именно этому филиалу или представительству. Подавать заявление на формирование КПП для нового подразделения не нужно — код будет сформирован автоматически. После того как процедура регистрации подразделения будет окончена, инспектор территориального отделения ФНС передает все необходимые сведения (в том числе КПП) в налоговую службу, в которой состоит на учете головная организация.

ВАЖНО! КПП подразделения может быть изменен в том случае, если оно изменит свой юридический адрес и переместится на территорию, подведомственную другой инспекции. О подобных изменениях необходимо уведомить все банковские организации, которые осуществляют обслуживание подразделения, а также контрагентов.

Как узнать КПП обособленного подразделения по ИНН?

КПП подразделения отличается от кода, присвоенного головной организации — а это значит, что большинство способов определения КПП по ИНН организации в этом случае использовать нельзя. Так как узнать КПП филиала организации

, имея его ИНН?

Для этого нужно выполнить следующие действия:

- Определить точное наименование организации, воспользовавшись сервисом налоговой службы, расположенным по адресу: egrul.nalog.ru . Для получения необходимой информации достаточно в открывшемся окне ввести ИНН юридического лица.

- Создать запрос на составление выписки из ЕГРЮЛ одним из следующих способов:

- воспользовавшись сервисом, предлагаемым ФНС, для чего необходимо перейти по адресу: service.nalog.ru/vyp и абсолютно бесплатно заказать выписку из ЕГРЮЛ в электронном виде (документ формируется в течение дня с момента подачи запроса и доступен для скачивания на протяжении 5 дней).

- лично посетив территориальное отделение ФНС и оставив запрос на подготовку документа.

Кроме того, в интернете можно найти немалое количество сервисов, которые предоставляют услуги по онлайн-определению КПП по ИНН за определенную плату. При этом бесплатные и демонстрационные версии, как правило, позволяют узнать КПП только головной организации (такую информацию можно получить и на официальном сайте налоговой службы). Опцией же определения КПП обособленного подразделения обладают лишь некоторые версии специализированного коммерческого программного обеспечения.

Еще один способ определения КПП — формирование запроса в поисковой системе с указанием ИНН организации. Как правило, выдаваемые в результатах страницы содержат требуемые сведения, однако стоит помнить, что информация на них не обновляется с той же периодичностью, что и базы данных налоговой службы, поэтому найденная информация может оказаться неактуальной.

Как найти КПП в документах (например, счете-фактуре) обособленного подразделения

Счет-фактура — один из важнейших налоговых документов, который удостоверяет факт отгрузки товара (оказания услуги), а также содержит сведения о его стоимости. Он содержит информацию о наименовании и реквизитах обеих сторон заключенного соглашения, поэтому найти в этом документе КПП обособленного подразделения не составит труда.

В соответствии с разъяснениями, данными Минфином РФ в письме «Об оформлении счетов-фактур…» от 03.04.2012 № 03-07-09/32, при формировании данного документа обособленными подразделениями в строке 26 указывается КПП именно подразделения, а не головной организации. Это значит, что получить наиболее актуальную и соответствующую действительности информацию можно, ознакомившись с выписанным интересующим подразделением счетом-фактурой.

Как узнать ОКПО обособленного подразделения (представительства, филиала)

Код ОКПО, так же как и КПП, является уникальным для каждого обособленного подразделения предприятия. Для того чтобы узнать этот код, можно воспользоваться сервисом, предлагаемым Росстатом по адресу: statreg.gks.ru . В открывшемся окне потребуется ввести ИНН головного предприятия и нажать кнопку «Поиск». В итоге система сформирует таблицу, в которой будут указаны наименования всех представительств и филиалов, а также коды ОКПО, присвоенные каждому из них.

Итак, код постановки на учет является одним из реквизитов любой организации, имеющей статус юридического лица. В том случае, если компания имеет обособленные подразделения, КПП каждого из них (в отличие от ИНН) будет различным. Узнать код такого подразделения при наличии ИНН довольно сложно, т. к. разработанный налоговой службой сервис определения реквизитов юридического лица предоставляет сведения, относящиеся к головной организации, а не к ее филиалам и представительствам. Тем не менее самостоятельно узнать такой КПП все-таки возможно, заказав выписку из ЕГРЮЛ или изучив информацию, отраженную в счете-фактуре, выставленном обособленным подразделением.

В реквизитах организации? В каких случаях его указание обязательно и может привести к тому, что фирма не будет обладать правом заключать тот или иной контракт?

Что это за аббревиатура?

При оформлении множества бухгалтерских и расчетных документов возникает необходимость указать так называемый «код причины постановки» (это расшифровка КПП) в реквизитах организации. Данное значение представляет собой 9 цифр, которые позволяют произвести идентификацию компании. Почти всегда данная аббревиатура используется в сочетании с ИНН (об этом чуть позже). Код причины постановки состоит из трех блоков. С первой по четвертую цифру — сведения о подразделении Федеральной России. С пятой по шестую — собственно КПП. С седьмой по девятую цифру — порядковый номер, который присвоен причине постановки на учет.

Некоторые эксперты критикуют КПП за то, что его нельзя проверить через контрольную сумму. Именно поэтому данный код почти всегда используется в сочетании с ИНН. Как правило, он не содержит большого количества информации об организации.

Когда присваивается код

О том, что такое КПП в реквизитах, предприниматель узнает практически на стадии регистрации бизнеса. Код причины постановки организация получает, если встает на учет, причем по нескольким основаниям. Во-первых, это место нахождения юрлица, только что зарегистрированного или же реорганизуемого. Вместе с кодом фирма получает также и ИНН. Во-вторых, присвоение происходит, если компания поменяла свое местонахождение и поэтому изменился налоговый орган.

Это определяется на основе информации из ЕГРЮЛ, которую предоставляет на новое место прежнее отделение ФНС. В-третьих, код может быть присвоен по месту расположения каких-либо подразделений фирмы. Но в этом случае она сама должна написать заявление. В-четвертых, основанием для присвоения кода может быть место нахождения офиса или движимого имущества организации. В практике налогового контроля есть, конечно же, случаи присвоения кода постановки на учет по множеству иных оснований, но перечисленные четыре — наиболее часто встречаемые.

Реквизиты без КПП

Что такое КПП в прежде всего, важнейший пункт для заключения безналичных договоров. Реквизиты организаций обычно делятся на общие и банковские. В российской практике КПП не относится к первым. Что же относится? Эксперты отмечают, что это может быть любая информация, позволяющая идентифицировать фирму: название бренда, правовая форма ведения бизнеса, головные структуры (при их наличии). Общие реквизиты организаций обычно включают данные о регистрации (свидетельства, лицензии), которые могли бы подтвердить легальность предпринимательской деятельности собственников.

Указывается, как правило, дата регистрации, номера документов, ОГРН юрлица и, если необходимо, название государственного органа, который выдавал бумаги. Собственно, практически всегда это региональное подразделение ФНС России, просто указываются его координаты. К общим реквизитам фирмы относятся адреса — как правило, есть юридический и фактический, телефоны, контактный e-mail и веб-сайт. Могут указываться сведения о руководстве.

Реквизиты с КПП

Что значит КПП в реквизитах фирм? Дело в том, что данный код указывается во всех документах, по которым юрлица осуществляют безналичные расчеты. Последние требуют, помимо общих реквизитов, также и банковские. Их несколько. Первым из реквизитов в договорах и различных бумагах указывается название компании. Далее — номер расчетного аккаунта в банке (как правило, он двадцатизначный), название БИК (девятизначный), (он присваивается ЦБ).

В реквизитах обязательно указывается ИНН организации, ОКПО (по нему можно определить, чем конкретно занимается фирма), а также КПП. Вся эта информация, как правило, указывается на печати компании. Стоит отметить, что КПП не выдается у которых к тому же может также не быть и печати. ИП может указать только свой ИНН, но этого, как правило, достаточно для проведения полноценных безналичных расчетов.

КПП и тендеры

Есть случаи, когда КПП, однако, обязателен, и фирма без него не сможет (или у нее могут возникнуть затруднения) заключать некоторые виды контрактов. Общих правил здесь нет, но есть прецеденты. Например, при подаче заявок на некоторые виды муниципальных и государственных тендеров указание КПП — обязательное условие для претендентов.

Если этого реквизита нет, то есть вероятность, что заявка «отфильтруется» на первом же этапе (причем в некоторых случаях автоматически). Связано ли это с «дискриминацией» ИП, у которых нет КПП — неизвестно, но такие факты есть. В ряде случаев, кстати, требуется, чтобы у фирмы-претендента на госконтракт был руководитель. А у организаций, работающих как ИП, как правило, нет такой должности. Наличие КПП в банковских реквизитах, таким образом, может повлиять на конкурентность фирмы в тендерах.

КПП в сочетании с ИНН

Что такое КПП в реквизитах без ИНН? Практика показывает, что данное явление встречается крайне редко. Как было сказано выше, КПП при оформлении различных договоров между юрлицами почти всегда используется в сочетании с ИНН. Посмотрим, каковы особенности второй аббревиатуры. ИНН (идентификационный номер налогоплательщика) — это код из 10 цифр. Его структура, подобно тому, как устроен КПП, также представлена несколькими блоками. Первые две цифры — это код субъекта РФ. Третья и четвертая — номер подразделения ФНС России. Следующие пять цифр — это индивидуальный номер налоговой записи юрлица, который содержится в ЕГРН. Последняя цифра — контрольная. Интересно взаимоположение КПП и ИНН у банков. Если, например, кредитно-финансовая организация имеет несколько филиалов, то ИНН будет для всех них один (главного офиса). КПП же у каждого из подразделений будет свой. Поэтому в реквизитах разных региональных представительств банков практически не бывает одинакового сочетания этих двух аббревиатур, что означает: КПП в реквизитах любой организации — это важнейший пункт.

При формировании реквизитов платежных документов и договоров каждая компания должна указывать целый ряд присвоенных ей кодов – регистрационные данные, код ОГРН, коды постановки на налоговый учет, КПП и другие данные. Код КПП присваивается только юридическим лицам, а также их подразделениям – для более развернутой идентификации предприятия. Такой шифр состоит из 9 цифр и выдается при регистрации новой фирмы, а также при ее перерегистрации по новому юридическому адресу.