Оглавление

- Фискальный документ — что это?

- Отчет о регистрации ККТ

- Отчет об открытии смены

- Кассовый чек и его аналог — БСО

- Отчет о закрытии смены

- Чек коррекции

- Отчет о состоянии расчетов

- Отчет об изменении параметров регистрации

- Отчет о закрытии ФН

- Похожее

С 1 июля реализуется второй этап кассовой реформы. Субъектам малого бизнеса, которые до этого дня работали без ККТ, предстоит получить новый опыт. Среди прочего им предстоит познакомиться с фискальными документами. О том, что к таковым относится кассовый чек, знают многие. Но на нем список фискальных документов не заканчивается.

Фискальный документ — что это?

Фискальными называют документы, которые формируются кассовым аппаратом. В соответствии с законом 54-ФЗ, регулирующим применение с контрольно-кассовой техникой, все фискальные документы сейчас передаются в Налоговую службу. Схема такая: документ направляется онлайн-кассой оператору фискальных данных — в ответ приходит подтверждение его успешной передачи — ОФД направляет документ в ФНС. Обмен фискальными документами занимает считанные минуты и проходит в автоматическом режиме.

Далее рассмотрим, какие существуют фискальные документы.

Отчет о регистрации ККТ

Самый первый фискальный документ, который нужно будет сформировать — отчет о регистрации ККТ. Составляется он один раз при первичной регистрации кассы в ФНС.

В отчете о регистрации отражается информация о налогоплательщике, выбранной модели ККТ, месте ее установки, режиме работы и операторе фискальных данных. Кроме того, в отчете содержится информация, необходимая для указания в личном кабинете на сайте ФНС:

- фискальный признак документа;

- номер документа;

- дата и время получения фискального признака.

Важно! Использовать кассу можно только после того, как ФНС сформирует карточку ККТ. Эта информация доступна в личном кабинете на сайте www.nalog.ru.

Отчет об открытии смены

Итак, касса зарегистрирована — можно начинать работу. В первую очередь нужно открыть смену. Это ежедневная операция, и сопровождается она формированием отчета об открытии смены. Только после этого на кассе можно будет принимать оплату. В отчете отражается:

- номер смены;

- ФИО кассира, открывшего ее;

- дата и время открытия.

Пример отчета об открытии смены

Помимо отчета, сведения о начале смены отражаются в личном разделе пользователя на сайте его ОФД. Там также можно найти массу другой информации — суммы, полученные от покупателей и возвращенные им, размер среднего чека и другое. Эти сведения позволят более эффективно осуществлять контроль за магазином и формировать различные отчеты.

Кассовый чек и его аналог — БСО

Кассовый чек — всем хорошо знакомый фискальный документ, созданием которого сопровождается каждый расчет наличными деньгами и банковской картой в магазине. Чеки формируются не только при реализации товара, но и при его возврате, также в некоторых других случаях.

В соответствии с текущей редакции закона 54-ФЗ, кассовый чек должен иметь множество разных реквизитов, которые перечислены в пункте 1 статьи 4.7 этого закона.

Заменой кассового чека для некоторых налогоплательщиков может быть бланк строгой отчетности (БСО). Бланк должен содержать те же обязательные реквизиты, что и кассовый чек. Применять БСО вместо чека ККТ позволено организациям и предпринимателям, которые занимаются оказанием услуг населению.

Сформировать БСО на компьютере нельзя — они создаются с применением специальных автоматизированных систем. Приобрести их можно в типографиях либо сформировать онлайн за небольшую плату, после чего распечатать на обычном принтере.

С 1 июля 2019 года формировать БСО можно будет исключительно с применением специальных систем — БСО-ККТ.

Отчет о закрытии смены

Кассовая смена не может длиться больше 24 часов. В самом ее конце необходимо сформировать отчет о закрытии смены. В нем содержится информация о номере смены, дате и времени ее закрытия, а также о том, сколько было выбито чеков.

Если по какой-то причине в течение смены в ОФД были переданы не все фискальные документы, в отчете о закрытии содержится их количество, а также дата и время формирования первого из них. Если касса перестала передавать чеки в ОФД, значит, что-то пошло не так — пропал интернет, произошли какие-то неполадки в самом аппарате и так далее. С того момента, как будет зафиксирован факт непередачи первого фискального документа, начнется отчет 30-дневного срока. За это время «застрявшие» документы должны быть направлены в ФНС. Если этого не произойдет, фискальный накопитель (модуль памяти онлайн-кассы) будет заблокирован и не сможет проводить продажи.

Когда подходит время замены фискального накопителя, то касса об этом сообщит. Это информация также отражается в отчете о закрытие смены. Такие сообщения начнут появляться, когда до окончания срока действия фискального накопителя останется 30 дней либо если произойдет заполнение памяти ККТ на 99%.

Кроме того, отчет о закрытии смены может содержать некоторые данные о продажах, например, общую сумму выручки, в том числе наличными и электронными средствами. Эти сведения не являются обязательной частью отчета, поэтому их может и не быть. При необходимости их можно получить из личного кабинета на сайте ОФД.

Чек коррекции

Разновидностью кассового чека является чек коррекции. Пробивается он в том случае, когда ККТ не была применена своевременно. Например, в процессе расчета произошла поломка кассы или отключилось электричество. Другой пример — кассир провел оплату на терминале эквайринга, а чек не выдал.

Чек коррекции позволяет избежать ответственности по статье 14.5 КоАП РФ за неприменение контрольно-кассовой техники, поэтому налоговые органы уделяют этому фискальному документу особое внимание. Также следует быть готовым к тому, что по эпизоду формирования такого чека проверяющие могут запросить пояснения.

Порядок корректировки следующий:

- Составление документа-основания — акта или служебной записки. В нем следует указать номер и дату составления, отметить время, в которое не была применена ККТ, и изложить причину этого.

- Формирование чека коррекции. В нем проводится сумма, которая своевременно не была пробита на кассе, указывается дата, номер и наименование документа из пункта 1.

- Извещение налоговой. Составляется заявление в свободной форме, в котором налогоплательщик сообщает о факте неприменения ККТ и о том, что он исправлен при помощи чека коррекции.

Рекомендуем прочитать подробный материал о корректировке неучтенной на ККТ выручки с примерами и образцами документов.

Обратите внимание! Если на кассе была выбита неверная сумма, то составлять чек коррекции необходимости нет. В этом случае достаточно провести обратную операцию, а затем пробить правильный чек. Например, если кассир неверно указал в чеке на продажу сумму покупки, ему следует сформировать чек с признаком «возврат прихода» на неверную сумму, а затем выбить чек «приход», в котором указать правильную стоимость покупки.

Пример чека коррекции

Отчет о состоянии расчетов

Упомянутый в заголовке фискальный документ может быть сформирован в любое время. В нем содержится информация о документах, которые не попали к ОФД, а также о времени прекращения передачи фискальных данных.

Этот отчет рекомендуется формировать, если пользователь не уверен в том, что касса отправляет данные оператору. Он подтвердит, что есть проблема, либо развеет сомнения и покажет, что все в порядке.

Отчет об изменении параметров регистрации

При регистрации кассового аппарата в ФНС собственник указывает разные сведения о себе, кассовом аппарате, фискальном накопителе. Иногда в этих данных происходит изменение. Например, касса была перенесена из одного офиса в другой, пришла пора заменить фискальный накопитель или магазин стал продавать сигареты, алкоголь либо иные подакцизные товары.

Во всех этих и многих других случаях необходимо изменить настройки на самой кассе и провести ее перерегистрацию. В ходе этого процесса нужно будет сформировать отчет об изменении параметров регистрации ККТ. В нем указывается причина перерегистрации кассы и все регистрационные параметры. Данные, которые подлежат изменению, указываются в обновленном виде.

Обратите внимание! Перерегистрация ККТ будет завершена после того, как пользователь укажет данные из этого отчета в личном кабинете на сайте Налоговой службы.

Отчет о закрытии ФН

По ходу статьи мы неоднократно упоминали фискальный накопитель — это память онлайн-кассы. Он шифрует, хранит и передает через интернет фискальные документы. ФН имеет срок действия, по окончании которого его следует заменить. Также существуют и другие причины его замены, например, касса снимается с учета либо заканчивается объем памяти накопителя.

Перед формированием отчета о закрытии ФН следует убедиться, что в нем не осталось непереданных документов. Эту информацию можно получить из отчета о закрытии смены.

Если все в порядке, можно формировать отчет о закрытии ФН. В нем будут содержаться параметры, необходимые для перерегистрации кассового аппарата в связи с заменой накопителя или для того, чтобы снять его с учета. Это фискальный признак, дата и время его получения и номер фискального документа. Та же самая информация будет отражена в личном кабинете ОФД.

Небольшое видео о чеках коррекции:

Посетители магазинов и заказчики различных услуг практически не задумываются о том, что фискальная квитанция – это важный документ отчетности. Такие свидетельства подтверждают факты проведения платежной операции и получения товара. Людям, не связанным с бизнесом, бухгалтерией и налогами, можно не задумываться о природе подобных бумаг. Однако юридические лица, а также специалисты в перечисленных областях, должны понимать, что ФД в кассовом чеке – это не просто аббревиатура, а порядковый номер официального бланка — важного отчетного документа.

Как выглядит талон ККТ

Контрольно-кассовая машина – это специализированный аппарат, который, хоть и обладает небольшим перечнем возможностей, но при этом решает огромное количество профильных задач. Такая аппаратура используется для механизации некоторых операций финансового характера, выполняя:

- учет денежных поступлений;

- регистрацию факта покупки;

- печать документов, подтверждающих завершение транзакции;

- транслирование информации промежуточному оператору;

- передачу данных в налоговые службы и пр.

Сегодня без такого аппарата не может обойтись ни одно государственное или частное предприятие, в котором расчет с покупателем товаров или заказчиком услуг осуществляется на месте. Агрегат позволяет штамповать квитанции – бумаги, удостоверяющие факт проведения соответствующих мероприятий.

Чтобы понять, что такое РН, ФД, ФН и ФПД на кассовом чеке ККТ, следует ознакомиться с рядом правительственных постановлений. Дело в том, что сегодня все области, в которых применяются подобные документы, находятся под строгим контролем со стороны государства. О том, как выглядит описываемый талон, рассказывает целый ряд регламентов:

- Письмо ФНС от 03.07.2018 N ЕД-4-20/12718.

- Приказ ФНС от 21.03.2017 N ММВ-7-20/229.

- Федеральный закон от 22.05.2003 №54-ФЗ и пр.

Все правила, перечисленные в указанных актах, формируют норматив, называемый форматом ФД. Именно в этом свидетельстве прописывается четкий перечень того, что должно присутствовать в рассматриваемом типе квитанций, а также устанавливается то, в каком порядке идет информация. Сегодня в России используется ФФД 1.1 – практически совершенный бланк, которому предшествовали еще две менее продуманные версии.

Как расшифровываются в чеке фискальные данные

Смысл большинства представляемых реквизитов понятен на интуитивном уровне. Разобраться с принципами работы тех или иных аббревиатур достаточно просто – можно один раз увидеть подробную расшифровку, после чего спокойно запомнить все необходимое.

Однако в документе также помещаются специальные сокращения — сложные для понимания налоговые обозначения.

Полный просмотр всех реквизитов, присутствующих на фискальной квитанции также поможет разобраться с вопросом о том, что означают буквы кода ФД на кассовом чеке. Бегло проглядев основные типы сокращений, человек, изначально не обладающий знаниями в соответствующей области, в будущем сможет без труда сопоставлять определенные буквенные обозначения с конкретными типами данных.

Как уже говорилось ранее, вся информация, прописываемая в документе, свидетельствующем о проведении расчетной операции, регламентируется ФФД. Нормативный акт, опубликованный, в том числе и на одном из порталов Федеральной налоговой службы, поясняет перечень рассматриваемых атрибутов, давая подробные выкладки по каждому из них.

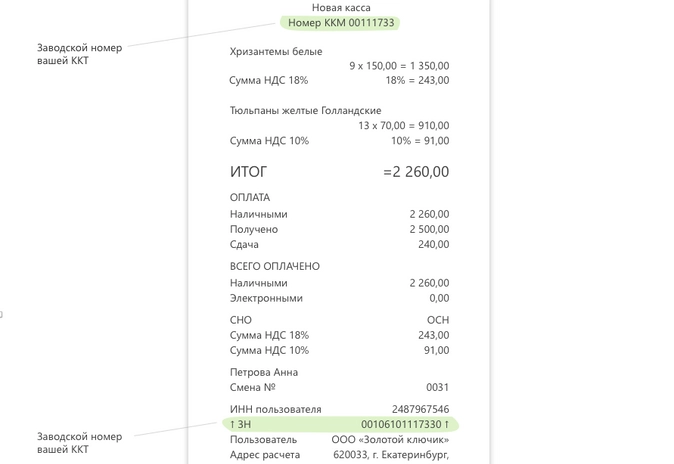

ЗН ККТ в чеке: что это такое

Любой контрольно-кассовый аппарат – это пример оборудования, в обязательном порядке подвергающегося строгой нумерации. Осуществление подобной работы производится брендом-производителем, непосредственно в момент выпуска соответствующего изделия. Аббревиатура ЗН – это и есть заводской номер модели ККТ. Именно такое определение дано в п.2 ст. 4.2 Федерального закона №54-ФЗ. Индивидуальная система нумерации присутствует у таких агрегатов:

- фискальные накопители;

- автоматы для вендинга;

- все экземпляры онлайн-касс и пр.

В аналогичном правительственном постановлении присутствует и пояснение о том, что такое ФПД в кассовом чеке. На документ можно ссылаться при возникновении любых вопросов, касающихся аббревиатур и обозначений данных.

При этом сама юридическая сила квитанций такого формата представлена в совершенно другом разделе текущего российского законодательства. Например, из ст. 493 Гражданского кодекса России следует, что вручение покупателю бланка – это процедура, параметры которой аналогичны классическим мероприятиям по подписанию договора. Однако действует правило исключительно при розничных продажах: для оптовой реализации подобные регламенты попросту неприменимы.

Номер ФД, ФПД и РН ККТ в чеке: что это такое

Представленные аббревиатуры присутствуют абсолютно в каждом листе, подтверждающем совершение платежной операции. Все они также регламентируются посредством ФФД 1.1, вследствие чего их представление – это обязательное условие, прописанное в Российской Федерации на законодательном уровне.

Не использовать сокращения нельзя – они входят в установленный правительством шаблон заполнения фискальных документов. Такие аббревиатуры встречаются не только в квитанциях, но и в отчетах об открытии смены, уведомлениях о реализации маркированного товара и пр. Соответственно, для того чтобы понять, что значит ФД в чеке, нужно разобраться и с данными типами реквизитов.

Поэтому в каждом образцовом талоне, подтверждающем факт проведения платежной операции, можно встретить следующий набор сокращений:

- Формат данных – информация, определяющая вид всего свидетельства в целом. Такие документы могут носить характер бланков строгой отчетности или иных свидетельств аналогичного назначения.

- ФП или ФПД – определенная комбинация, включающая в себя 10 различных чередующихся цифр. Генерация последовательности осуществляется с задействованием фискального накопителя и ключа признака для контроля подлинности выписки. С помощью сложносоставного числа сотрудники ФНС могут проверять достоверность представленных данных.

- Регистрационный номер РН ККТ – это порядковое обозначение бланка, присваиваемое сотрудниками налоговых служб каждому оборудованию класса контрольно-кассовых машин. В отличие от заводского варианта, РН относится к числу реквизитов, обязательных для присутствия.

Таким образом, на вопрос о том, что значит ФД на кассовом чеке, существует однозначный, четкий и соответствующий законодательным нормам ответ. Подобная аббревиатура представляет собой указание на тип информации, определяющей формат бумаги, удостоверяющий факт проведения платежной операции.

Как расшифровать РН кассы

Сокращение, подразумевающее под собой понятие о регистрационном номере ККТ – это признак, свидетельствующий о постановке аппарата на учет в налоговой инспекции. Все поступающие в ФНС агрегаты такого класса проходят процедуру фискализации, после чего становятся доступны для использования по прямому назначению в различных сферах торговли. По установленным правилам аббревиатура помещается в квитанции сверху от штрихового кода.

Для полного понимания вопроса следует знать, что РНН ККТ – это обязательный реквизит, присутствующий на абсолютно каждом документе, подтверждающем факт совершения платежной операции. Проставлением таких порядков занимаются, в том числе и операторы фискальных данных.

Кроме того, по новым правилам, подобные организации обязаны отчитываться перед ФНС о каждом аппарате, прошедшем регистрационный учет. Именно поэтому после завершения всех нужных мероприятий, человек, во владении которого находится машина, занимается уведомлением уполномоченных лиц о номерных знаках накопителя и прочей аналогичной по назначению аппаратуры.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Что должно быть указано в чеке ККТ

Полный перечень того, что обязательно присутствует в фискальном документе, выпущенном с помощью контрольно-кассовой машины, описан в правительственном постановлении ФФД 1.1. Так, каждый лист, подтверждающий факт совершения расчетной выплаты, включает в себя следующие реквизиты:

- название;

- порядковый номер за смену;

- дату и время проведения операции;

- физическое место осуществления платежа;

- название организации;

- используемая технология налогообложения;

- признак расчета;

- сумма транзакции;

- форма передачи средств;

- должность и фамилия ответственного лица и пр.

Также в бумаге обязательно указываются расшифровки ЗН и РН ККТ. Подробнее ознакомиться с перечнем данных, прописываемых в удостоверениях такого формата, можно с помощью бланка ФФД 1.1, а также с задействованием иных правительственных постановлений.

Кассовый фискальный чек — новые изменения

Одна из последних редакций Федерального закона №54-ФЗ была произведена в 2017 году. Тогда в юридические, правовые и нормативные акты были внесены поправки, регламентирующие переход предпринимателей страны на систему использования онлайн-касс.

Такие технологии должны были сильно облегчить процесс адресации данных о совершенных транзакциях в структуры ФНС. Основная цель внедрения подобного проекта заключалась в необходимости решения вопроса с черновой деятельностью организаций. По официальным выкладкам, за один только 2016 год в бюджет страны не поступило более 2 млрд рублей в виде пошлин. Кроме того, такой формат подтверждения расчета создает качественную базу для правовой защиты интересов потребителей.

Чтобы понять, что означает на чеке ФД, следует немного подробнее погрузиться в новость о предложенных правительством поправках. С недавнего времени каждый этап реализации любого продукта или процесса предоставления услуги находится под строгим контролем. Инспекция производится от момента заполнения накладной до самой выдачи рассматриваемого товара.

Кроме того, законодательство внедрило новую систему структурирования расходных и доходных документов, а также изменило перечень вещей, необходимых для внесения в фискальные бланки. По обновленной системе, на место семи реквизитов приходят 24(!) строки, каждая из которых обязательна к представлению.

Также теперь в состав бумаги входят и дополнительные сведения, например, Ф.И.О. человека, находившегося за кассой, заводской номер ККТ, адресные данные службы, способной подтвердить корректность проведенной операции и пр. Сегодня каждый потребитель должен познакомиться с информативными выписками по правилам заполнения форм.

Новые реквизиты

Формы с аббревиатурами РН, ЗН и ФДП – это пункты, присутствующие в каждой квитанции в соответствии с поправками 2017 года в Федеральный закон №54-ФЗ. На первый взгляд, понимание того, что такое ФП на чеке, не принесет каких-либо видимых преимуществ.

Однако навыки расшифровки, на первый взгляд, не несущих смысловой нагрузки символов, обязательно сыграют свою роль в тот момент, когда разговор заходит о защите прав потребителя. С помощью знаний о том или ином бланковом реквизите, человек может оградить себя от работы с мошенниками, покупок некачественных товаров и проблем, связанных с нежеланием оформлять возврат продукции.

Практически все процессы, происходящие в XXI веке, можно обозначить словом «цифровизация». Новые технологии приходят и в системы расчетов. Благодаря повсеместной автоматизации и внедрению информационных систем, почти все современные предприятия знакомы с понятиями об электронных талонах и ОФД.

Чтобы понять, что ФП в чеке – это важный реквизит, следует знать, что классическая бумажная «платежка» фактически не является расчетным бланком. Основной юридической силой обладает именно фискальная квитанция, с правилами оформления и заполнения которой должен быть знаком буквально каждый потребитель.

Предпринимателям в этом плане намного проще – сегодня существует огромное количество специализированного программного обеспечения, облегчающего работу с подобной документацией. Например, конфигурация «Курьер» от компании «Клеверенс» позволяет автоматизировать процедуры оплаты и доставки заказов при помощи смартфона, планшета или терминала сбора данных.

Для чего нужен онлайн-чек и как его получить

Квитанция в электронном формате – очередное нововведение, облегчающее процессы покупки товаров или заказа услуг. Основную выгоду от внедрения подобных документов получают именно потребители. В числе достоинств таких цифровых бланков:

- возможность длительного хранения на любом типе накопителей;

- надежная защита от временных, физических и механических повреждений;

- оптимизация учета расходов;

- отсутствие необходимости хранения бумажных талонов;

- возможность реализации простой процедуры предоставления расчетной бумаги в ответственные правительственные органы.

При этом следует понимать, что номер ФД в чеке – это реквизит, присутствующий, в том числе и электронных бланках. Получить его просто, для этого существует как минимум три способа:

- Интернет-платформа ОФД. Как правило, у подобных структур есть высококачественные, технологичные и удобные сайты, обладающие искомым функционалом.

- Посредством указания телефона или адреса электронной почты в момент произведения оплаты. Нужный лист будет отправлен после завершения операции.

- С задействованием смартфона, планшета и сторонних приложений. Сегодня в Google Play и AppStore присутствуют десятки программ, каждая из которых предназначена для работы с фискальными талонами.

Чтобы разобраться с вопросом о том, что обозначает ФД в кассовом чеке, также можно задействовать портал оператора данных. На таких сайтах, как правило, приводится исчерпывающая информационная выписка по каждому из представленных в документе реквизитов.

Когда печать не нужна

По современному российскому законодательству предприниматели, работающие в сфере e-commerce, могут не выдавать печатные версии квитанций при заказе услуг или покупке товаров через интернет. Кроме того, адресация подобных бланков в бумажном эквиваленте не производится в случае, если для организации процедуры продажи используются всевозможные кассовые аппараты.

Во всех представленных вариантах продавец освобождается от обязанностей, связанных с печатью талонов, с последующей их выдачей в физическом виде на руки покупателю. Однако электронная «платежка» адресуется в любом случае – с задействованием e-mail, смс-сообщения и пр. В цифровых версиях бумаги присутствуют основные реквизиты ФН, ФД и ФДП, а также все прочие разновидности необходимые для размещения данных.

Вид чека без кассовой техники

Фискальный талон и электронный вариант такого свидетельства дополняются еще и классической товарной квитанцией. Сегодня в российском законодательстве отсутствуют четкие регламенты и обязательные правила заполнения таких бумаг. Подобные документы, хоть и обладают некоторой юридической силой, но не являются расчетным подтверждением факта проведения платежной операции. Предъявление такой формы осуществляется на добровольной основе или по требованию конкретного покупателя.

Однако, после внесения поправок в Федеральный закон №54-ФЗ «О применении контрольно-кассовой техники», нормативные регламенты по представлению талонов пополнились новыми информационными и рекомендательными блоками. С 2017 года все подобные виды удостоверительных форм должны включать в себя следующие пункты:

- точное время оформления;

- название организации;

- наименование бланка;

- порядковый номер;

- описание товарной единицы;

- количество реализуемой продукции;

- цена одного товара;

- данные о лице, занимающимся проведением процедур о реализации.

Вопрос о том, что значит ФД за смену, может адресоваться исключительно к нормам и правилам заполнения именно фискальных форм. В обычных и привычных для покупателей свидетельствах информация такая может попросту отсутствовать.

Заключение

Как уже говорилось ранее, все представленные нормативы в наиболее полном и подробном объеме присутствуют в Федеральном законе №54-ФЗ, а также в соответствующих Письмах и Приказах ФНС. Ознакомление с бумагами в цифровом виде выполняется как на сайте самой налоговой службы, так и с помощью других электронных правительственных порталов.

Понять, что ФД и ФП в кассовом чеке – это действительно важная информативная строка, можно буквально после первого же прочтения соответствующих регламентов и законодательных нормативов. Умение расшифровки аббревиатур, сокращений и фискальных реквизитов помогает не только предпринимателям и специалистам в области бухгалтерии и работы с налогами. Обладающий подобными знаниями человек может без труда защититься от мошенничества или избежать случаев покупки некачественного товара.

Количество показов: 27660

Порядок применения ККТ, а также перечень обязательных реквизитов кассового чека и бланка строгой отчетности описаны в 54-ФЗ. То, как они должны отображаться в печатной форме, указано в отдельном приказе.

Кассовый чек

Все реквизиты, содержащиеся в кассовом чеке или на бланке строгой отчетности, должны быть четкими и легко читаемыми в течение 6 месяцев со дня его выдачи на бумажном носителе.

Дополнительные реквизиты отображаются только в электронной версии документа.

Реквизиты, которые указаны в кассовом чеке и бланке строгой отчетности, формируются по данным:

-

ККТ

-

фискального накопителя

-

учетной системы.

Реквизиты в чеке

ККТ

-

Наименование документа — «Кассовый чек» или «Бланк строгой отчетности».Дата и время операции — дата покупки в формате ДД.ММ.ГГ и точное время, фиксирующее момент расчета.

-

Реквизиты торговой точки — полное наименование организации-владельца ККТ и юридический адрес регистрации с почтовым индексом.

-

Адрес расчетов — адрес установки ККТ, где фактически установлена ККТ (пример: Г.Москва, улица Московская, 5)

-

Место расчетов — наименование точки продаж. Например, «Магазин «Продукты».Строка длинной до 256 символом. Не путать с обязательным реквизитом «Адрес расчетов». Данный реквизит призван дополнить информацию об адресе, например, «9 этаж», «офис компании Ромашка» и т.д. Также следует учитывать, что реквизит «Место расчетов» может быть в любой произвольной форме, а «Адрес расчетов» должен соответствовать Государственному реестру адресов ФНС России. И если вашего адреса нет в такой базе, то поставить кассу на учет можно только «в ручном режиме», обратившись с заявлением в ФНС, а это может занять продолжительное время. Примерами таких адресов могут быть придорожные кафе («8-ой километр трассы М-10»), промышленные зоны, технопарки и т.д.

-

Заводской номер кассы (ЗН №) — номер кассы, который присваивает изготовитель. Обязательно указывается только в отчетах о регистрации и перерегистрации. В остальных чеках может отсутствовать, это зависит от настроек кассы.

-

Порядковый номер чека за смену. Реквизит обязателен только для электронной версии чека.

-

Регистрационный номер ККТ (ККТ №) — номер кассы, который присваивает ФНС при регистрации ККТ.

-

Сайт ФНС — адрес сайта, на котором можно проверить фискальный признак чека.

-

Сайт проверки чеков — Параметр настраивается во время регистрации ККТ.

-

ФФД — Это технический реквизит фискального документа, который должен быть сформирован автоматически из данных, записанных в ККТ и ФН изготовителями. Аббревиатура ФФД расшифровывается как «формат фискальных документов». Это понятие означает набор требований к документам, которые составляет и передает контрольно-кассовая техника.

ФН

-

Заводской номер (ФН №) — номер фискального накопителя, который присваивает изготовитель.

-

Порядковый номер фискального документа (ФД №) — порядковый номер документа в ФН.

-

Фискальный признак документа (ФПД №) — фискальный признак, который генерирует ФН для проверки подлинности отправленного чека.

Учетная система

Подробнее об учетной системе здесь.

-

Должность, фамилия и ИНН — (если есть, должен состоять из 12 цифр) сотрудника, который пробил чек. Исключение — торговые автоматы и электронные платежные системы.

-

Система налогообложения (СНО) — используемая при расчете.

-

Признак наличия в чеке маркированного товара.

-

Признак расчета — приход, возврат, расход или возврат расхода.

-

Код, наименование товаров (работ/услуг) — их количество, цена за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок.

-

Ставка и сумма НДС — по товару/работе/услуге, если операция облагается НДС.

-

Сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам — если операция облагается НДС.

-

Форма расчета — наличные и/или электронные денежные средства и сумма оплаты каждым из способов.

-

Признак предмета расчета.

-

Признак способа расчета.

-

Номер смены — порядковый номер кассовой смены. Реквизит обязателен только для электронной версии чека.

-

Признак агента

Все реквизиты, содержащиеся в кассовом чеке или на бланке строгой отчетности, должны быть четкими и легко читаемыми в течение 6 месяцев со дня его выдачи на бумажном носителе.

Дополнительные реквизиты отображаются только в электронной версии документа.

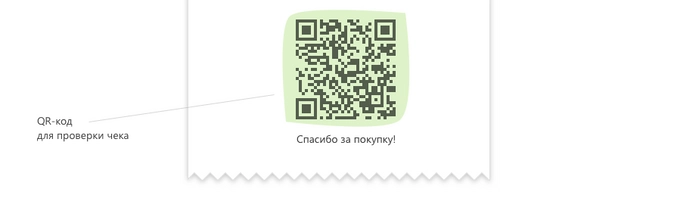

QR-код

Согласно 54-ФЗ кассовая техника должна поддерживать печать двумерного QR-кода в чеке.

QR-код содержит:

-

дату и время расчета;

-

порядковый номер фискального документа;

-

признак расчета;

-

сумму расчета;

-

заводской номер ФН;

-

фискальный признак документа.

QR-код НЕ содержит каких-либо ссылок на ресурсы в интернете.

Учетная система

- Должность, фамилия и ИНН сотрудника который пробил чек.

- Система налогообложения (СНО), используемая при расчете.

- Признак наличия в чеке маркированного товара.

- Признак расчета

- Код, наименование товаров (работ/услуг), их количество, цена за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок.

- Ставка и сумма НДС по товару/работе/услуге, если операция

- Сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам, если операция

- Форма расчета

- Признак предмета расчета

- Признак способа расчета

- Номер смены

- Признак агента

Должность, фамилия и ИНН сотрудника который пробил чек.

1. Должность: Кассир

2. ФИО сотрудника, который пробил чек, можно передать в формате:

-

ФИО

-

ФИ

-

Ф и инициалы

3. ИНН: если есть, должен состоять из 12 цифр

Исключение — торговые автоматы и электронные платежные системы.

Система налогообложения (СНО), используемая при расчете.

Виды СНО:

-

Общая система налогообложения

-

Упрощенная (доход)

-

Упрощенная (доход минус расход)

-

Патентная

-

ЕСХН

Признак наличия в чеке маркированного товара.

При продаже маркированных товаров в печатной версии чека раньше стояла буква М (на ФФД 1.05), теперь же может быть М, М+, М- . Значение зависит от результата проверки маркировки.

- М+ — товар подлинный и прошел все проверки.

- М — товар полностью не проверен, либо ККТ работает в автономном режиме (Значит касса без интернета. Список условий когда ККТ может работать в автономном режиме указан в 54 ФЗ)

- М- — хотя бы одна из проверок закончилась отрицательным результатом.

С подробной информации о маркировка можно ознакомится по ссылке.

Признак расчета

-

Приход — это фискальный документ, который подтверждает факт приобретения товара или услуги. Кассовый чек может выдаваться на бумажном носителе и/или направляться покупателю в электронной форме;

-

Возврат прихода -это фискальный документ, которым оформляется возврат покупателю ранее полученных от него денежных средств;

Чек возврата прихода применяется:

-

Если покупатель пожелал вернуть продавцу приобретённый ранее товар в соответствии с установленными правилами возврата товара надлежащего и ненадлежащего качества;

-

В случае возврата аванса.

-

Для исправления неверно пробитого чека при использовании старых фискальных накопителей, использующих формат фискальных данных 1.05

3. Расход — это фискальный документ, которым оформляется выплата денежных средств физическому лицу продавцом.

Чек расхода может использоваться, например, в следующих случаях:

-

В случае выплаты вознаграждений по выигрышам (например, в лотерею, викторину и др.);

-

При покупке товаров у физических лиц;

-

При выплате вознаграждения за сданное физическими лицами вторсырье (металлолом, стекло, пластик и др.).

4. Возврат расхода — это фискальный документ, которым оформляется обратная передача ранее выданных средств от покупателя продавцу. Выдача чека на возврат расхода является достаточно редкой операцией. На практике она используется, когда, например, физическое лицо сдает вторсырье, а потом решает забрать его обратно и вернуть полученные за него деньги.

Данный чек формируется в случае фактического возврата денежных средств в кассу. Он не подходит для исправления ошибок в расчётах.

Код, наименование товаров (работ/услуг), их количество, цена за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок.

Название товара должно быть конкретизированным (хотя четкие требования по этому пункту отсутствуют). Например, не «вафли», а «вафли Венские». Длина названия не должна превышать 128 символов вместе с пробелами. Придется сократить слишком длинные наименования (только отнеситесь к сокращением с вниманием, иначе комические фото в сети вам обеспечены).

Единица измерения товара, работы, услуги, платежа, выплаты, иного предмета расчета. Строка, длинной 16 символов.

Ставка и сумма НДС по товару/работе/услуге, если операция

Подробнее о плательщика НДС можно ознакомится по ссылке.

Сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам, если операция

Подробнее о плательщика НДС можно ознакомится по ссылке.

Величина с учетом копеек, печатается в виде числа с фиксированной точкой (2 цифры после точки) в рублях.

Форма расчета

-

Наличные — когда оплата получена наличными денежными средствами;

-

Безналичные — при получение оплаты на расчетный счет оплатой картой оплата была через интернет-магазин;

-

Зачет предоплаты/аванса — если до этого формировали чек предоплаты, и нужно сформировать чек полного расчета с учетом предоплаты.

-

Кредит — при расчете в кредит.

-

Иная форма оплаты — или «встречное представление». Выбирается, когда самого движения денежных средств не было. Например, когда вам нужно исправить неверно сформированный кассовый чек.

Признак предмета расчета

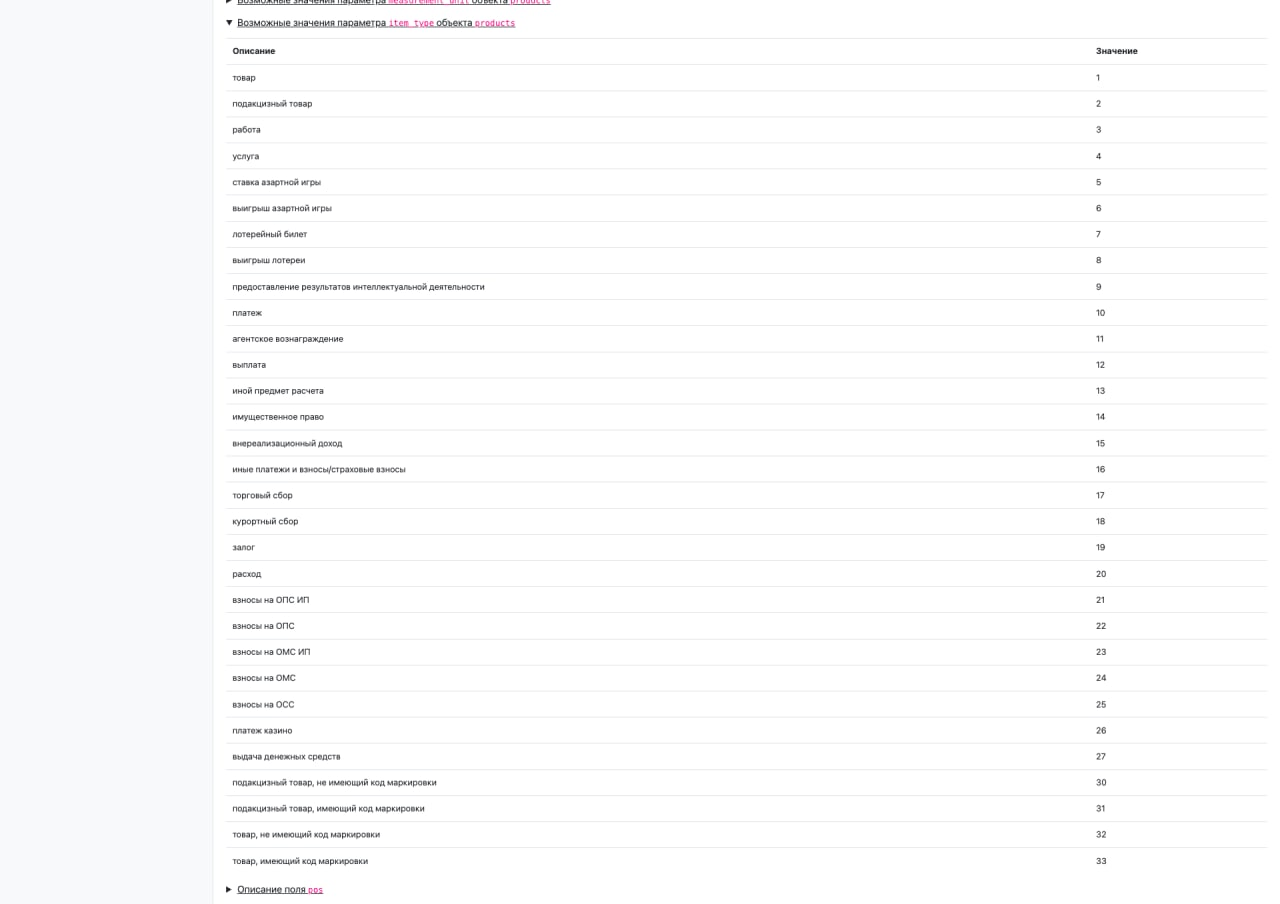

Значения реквизита «признак предмета расчета» (тег 1212) в соответствии с ФФД 1.05 от 21.03.2017 в ред. Приказа ФНС России от 09.04.2018

1 ТОВАР

2 ПОДАКЦИЗНЫЙ ТОВАР

3 РАБОТА

4 УСЛУГА

5 СТАВКА АЗАРТНОЙ ИГРЫ

6 ВЫИГРЫШ АЗАРТНОЙ ИГРЫ

7 ЛОТЕРЕЙНЫЙ БИЛЕТ

8 ВЫИГРЫШ ЛОТЕРЕИ

9 ПРЕДОСТАВЛЕНИЕ РИД

10 ПЛАТЕЖ

11 АГЕНТСКОЕ ВОЗНАГРАЖДЕНИЕ

12 СОСТАВНОЙ ПРЕДМЕТ РАСЧЕТА

13 ИНОЙ ПРЕДМЕТ РАСЧЕТА

14 ИМУЩЕСТВЕННОЕ ПРАВО (с 1.12.37+)

15 ВНЕРЕАЛИЗАЦИОННЫЙ ДОХОД (с 1.12.37+)

16 СТРАХОВЫЕ ВЗНОСЫ (с 1.12.37+)

17 ТОРГОВЫЙ СБОР (с 1.12.37+)

18 КУРОРТНЫЙ СБОР (с 1.12.37+)

19 ЗАЛОГ (с 1.12.37+)

Список Признаков предмета расчета расширен дополнительными значениями с утвержденного ФФД 1.2

Признак способа расчета

Данный реквизит призван определить текущую операцию, проводимую на ККТ. Используется ПСР для каждого типа бизнеса по разному. Если вы работает через интернет магазин разъездной вид деятельности товар или услуга предоставляется не в день расчета с покупателем, то кассовый чек формируется в несколько этапов с нужным ПСР.

-

Предоплата 100%. — вы знаете

-

Предоплата.

-

Аванс.

-

Полный расчет.

-

Частичный расчет и кредит.

-

Передача в кредит.

-

Оплата кредита.

Подробнее о том, как выбрать нужный признак для вас по ссылке.

Какой штраф грозит от налоговой при выдаче чека сразу на полную оплату без чека 100% предоплат?

Номер смены

Порядковый номер кассовой смены. Реквизит обязателен только для электронной версии чека.

Признак агента

Исходя из действующего формата фискальных данных установленного ФНС, если при фискализации клиент указал, что является агентом, то дополнительно необходимо передать следующие агентские параметры:

Для КОМИССИОНЕРА, ПОВЕРЕННОГО или ИНОГО АГЕНТА реквизиты:

-

«Тип агента» (тег 1057);

Для ПЛАТЕЖНОГО АГЕНТА или ПЛАТЕЖНОГО СУБАГЕНТА реквизиты:

-

«Тип агента» (тег 1057),

-

«телефон платежного агента» (тег 1073),

-

«телефон оператора по приему платежей» (тег 1074)

-

«телефон поставщика» (тег 1171);

Для БАНКОВСКОГО ПЛАТЕЖНОГО АГЕНТА или БАНКОВСКОГО ПЛАТЕЖНОГО СУБАГЕНТА реквизиты:

-

«адрес оператора перевода» (тег 1005),

-

«ИНН оператора перевода» (тег 1016),

-

«наименование оператора перевода» (тег 1026),

-

«операция платежного агента» (тег 1044),

-

«Тип агента» (тег 1057),

-

«телефон платежного агента» (тег 1073),

-

«телефон оператора перевода» (тег 1075)

-

«телефон поставщика» (тег 1171).

Добавить в «Нужное»

Как должен выглядеть чек ККТ?

В июле и августе 2018 года ФНС выпустила несколько писем, содержащих методические указания по формированию фискальных документов. В них довольно подробно рассматривается, какая именно информация должна быть указана в чеке ККТ. Для случая обычной продажи товара обязательность тех или иных реквизитов в чеке приводится для ФФД 1.1, а также ФФД 1.0 и ФФД 1.05 (Письмо ФНС от 03.07.2018 N ЕД-4-20/12718).

ФФД расшифровывается как формат фискальных данных. То есть это формат, в соответствии с которым фискальные данные отображаются на чеке. Самым первым был ФФД 1.0. На нем по сути проходила обкатка и с ним же больше всего трудностей возникает при формировании чеков в некоторых ситуациях (например, при получении авансов). Затем появился ФФД 1.05, он уже более продвинутый, а потом и вовсе ФФД 1.1, который почти совершенен. Кстати, с 1 января 2019 года с применением ФФД 1.0 работать будет нельзя (п. 2 Приказа ФНС от 21.03.2017 N ММВ-7-20/229@, далее – Приказа; п. 1 Таблицы 3 Приложения N 2 к Приказу).

Отметим, что переход на более свежую версию ФФД может сделать только специалист, обслуживающий онлайн-ККТ. А простой пользователь вряд ли сможет с этим справиться самостоятельно.

Некоторые аббревиатуры в чеке ККТ не так легко расшифровать. Поговорим о них отдельно.

ЗН ККТ в чеке: что это

ЗН – это заводской номер модели ККТ. Он указывается в заявлении при регистрации контрольно-кассовой техники (п. 2 ст. 4.2 Закона от 22.05.2003 N 54-ФЗ, далее – Закона N 54-ФЗ). Также после заключения договора с оператором фискальных данных последний уведомляет об этом уполномоченный орган и указывает в числе других сведений ЗН каждого экземпляра модели ККТ (п. 3 ст. 4.6 Закона N 54-ФЗ).

Но ЗН ККТ не является обязательным реквизитом. Поэтому обычно в чеке ЗН ККТ не пробивается.

Номер ФД, ФПД и РН ККТ в чеке: что это

Номер ФД – это порядковый номер фискального документа. Причем отсчитывается он с момента формирования отчета о регистрации ККТ (таблица 4 к Приказу). Поэтому номер ФД всегда больше обычного номера чека (зачастую значительно), который определяется за смену.

ФПД расшифровывается как фискальный признак документа. Это номер, который генерируется фискальным накопителем ККТ и передается оператору фискальных данных. Налоговики с помощью ФПД проверяют достоверность фискальных данных в документе. И он же нужен, чтобы проверить впоследствии, вносились ли в чек корректировки.

Регистрационный номер ККТ (РН ККТ) – это номер, который налоговики присваивают конкретному экземпляру ККТ при его регистрации (п. 3 ст. 4.2 Закона N 54-ФЗ). В отличие от заводского номера модели ККТ регистрационный номер ККТ является одним из обязательных реквизитов в чеке (п. 1 ст. 4.7 Закона N 54-ФЗ).

Что должно быть указано в чеке ККТ

Рассмотрим содержание чека на примере. ООО «Калейдоскоп» (ИНН 7718020166, электронная почта payment@kaleidoskop.ru), работающее на ОСН, установило 3 дня назад онлайн-ККТ:

- регистрационный номер – 0001434817063456;

- заводской номер экземпляра ФН (фискального накопителя) – 8712000109016432.

ККТ работает в режиме передачи фискальных данных в электронном виде в налоговый орган через ОФД.

Кассир Михайлова Екатерина Сергеевна открывает смену ежедневно. 16 августа 2018 года в 11-26 утра она продала клиенту – физическому лицу очки солнцезащитные марки Heritage OSE 1108 за 9990 руб. по адресу: 123011, г. Москва, ул. Графская, д. 12, павильон 47. Товар оплачен наличными. При продаже сформирован 6-й кассовой чек с номером фискального документа 261 на бумажном носителе и передан клиенту.

Тогда чек в бумажном варианте будет содержать такие реквизиты (последовательность строк в чеке может быть иной).

| ООО «Калейдоскоп» | ИНН 7718020166 |

|---|---|

| 123011, г. Москва, ул. Графская, д. 12, павильон 47 | 16.08.2018 11-26 |

| Электронный адрес: payment@kaleidoskop.ru | смена 4 |

| Кассир: Михайлова Е.С. | чек 6 |

| ОФД: АО «Электронный дом» | |

| Сайт ОФД: www.ofd-electrodom.ru | |

| Кассовый чек / Приход | |

| Солнцезащитные очки Heritage OSE 1108 | |

| 1 х 9990,00 | 9990,00 |

| НДС 18/118 | 1523,90 |

| ИТОГ | 9990,00 |

| наличными | 9990,00 |

| в т.ч. НДС 18/118 | 1523,90 |

| СНО: ОСН | № ФД: 261 |

| РН ККТ: 0001434817063456 | ФПД: 337014465 |

| № ФН: 8712000109016432 | |

| Сайт ФНС: www.nalog.ru |

Также на чеке должен быть QR-код.

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Онлайн-кассы выдают чеки нового поколения. Закон о контрольно-кассовой технике вводит новые требования к реквизитам кассового чека. Остановимся детально на них и поясним, откуда берется нужная информация.

По закону от 22.05.2003 № 54-ФЗ о контрольно-кассовой технике кассовый чек должен содержать более 20 реквизитов. Например, наименования проданных товаров, ставку НДС, фамилию кассира. Все требования к чеку перечислены в статье 4.7 Закона № 54-ФЗ. Исключение сделано только для ИП на спецрежимах, которые не торгуют алкоголем и табаком. Им названия товаров в чеке разрешено не печатать до 1 февраля 2021 года (п. 17 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ).

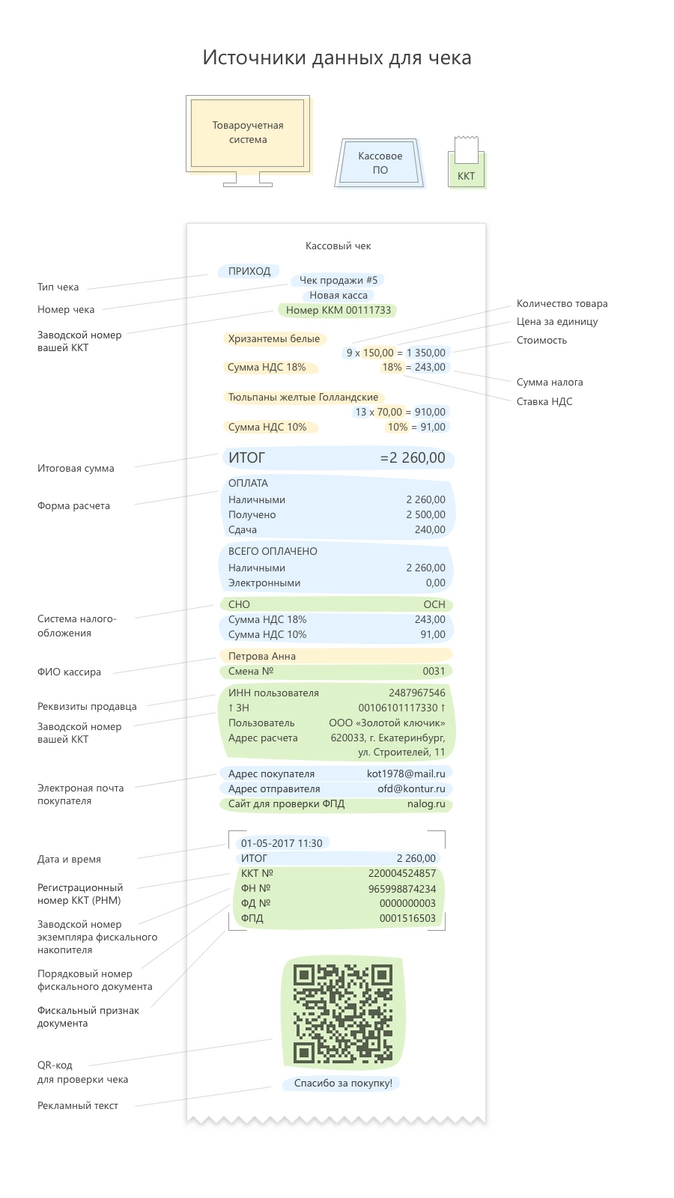

Откуда появляются реквизиты

Информация поступает в чек из нескольких источников. Это и техника, и программное обеспечение, которое связывает несколько устройств в одну систему. Например, фискальный накопитель, прикассовые весы, сканер штрих-кодов. На рисунке 1 представлены пути поступления информации и ее источники.

Рисунок 1.Источники информации для кассового чека.

Часть реквизитов поставляет программное обеспечение кассового аппарата (на рисунке 1 выделено голубым цветом), а именно:

- тип чека (приход или расход);

- номер чека;

- количество товара;

- стоимость нескольких единиц одного товара;

- сумма налога;

- итоговая сумма покупки;

- форма расчета (наличная или безналичная форма, полученная сумма от покупателя, размер сдачи);

- сумма НДС;

- электронная почта покупателя и отправителя;

- дата и время покупки;

- рекламный текст.

Некоторые данные в чек поступают непосредственно из товароучетной системы (на рисунке выделено желтым цветом):

- наименование товара;

- стоимость единицы товара;

- ставка НДС;

- ФИО кассира.

Еще часть реквизитов отправляет в чек сама онлайн-касса (на рисунке выделено зеленым цветом):

- заводской номер ККТ;

- система налогообложения;

- номер смены;

- реквизиты компании-продавца;

- адрес сайта для проверки фискального признака документа (ФПД);

- регистрационный номер ККТ (регистрационный номер машины, РНМ);

- заводской номер экземпляра фискального накопителя;

- порядковый номер фискального документа;

- фискальный признак документа;

- QR-код.

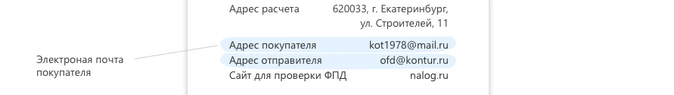

Необязательные реквизиты

Некоторые реквизиты в чеке могут отсутствовать, они не являются обязательными. Например, реквизит – «контакты покупателя и отправителя». Если покупателю нужна электронная копия бумажного чека, то кассир обязан ее предоставить. Для этого во время формирования чека кассир вводит адрес электронной почты или номер мобильного телефона покупателя. В этом случае кассовое ПО автоматически подставит в чек не только контакты покупателя, но и e-mail магазина-отправителя этого чека (рисунок 2).

Рисунок 2. Контакты покупателя и продавца

Если клиенту не требуется электронный дубликат, то бумажный чек напечатается без строк «Адрес покупателя» и «Адрес отправителя».

Следующий из необязательных реквизитов – «заводской номер ККТ». Его не следует путать с регистрационным номером кассового аппарата, который присваивает налоговая инспекция в момент постановки кассы на учет. Заводской номер кассе присваивает изготовитель, а кассовое ПО автоматически добавляет этот номер в чек. Эта информация может дублироваться в разных товарных позициях на чековой ленте, хотя и не является обязательной для указания в ней.

Рисунок 3. Заводской номер ККТ

Рисунок 4. Регистрационный номер контрольно-кассовой техники

Обычно в начале чека есть надпись «Добро пожаловать!», а в конце — «Спасибо за покупку!». Эти надписи называются клише (вверху) и рекламный текст (внизу) (рисунок 5). Без этих строчек чек считается законным, однако их нетрудно создать во время настройки кассового ПО — внимание к покупателю никогда не помешает.

Рисунок 5. Клише и рекламный текст

Матричный код

Налоговые органы ввели QR-код как инструмент гражданского контроля. Покупатель может скачать бесплатное мобильное приложение «Проверка кассового чека в ФНС России», отсканировать QR-код и получить от налоговиков информацию о добросовестности продавца.

В списке требований к кассовому чеку QR-код не упомянут, однако о нем говорится в статье 4 Закона № 54-ФЗ «Требования к контрольно-кассовой технике». Там, в частности, сказано, что ККТ должна «обеспечивать возможность печати на кассовом чеке» QR-кода размером не менее 20 x 20 мм. Получается, что QR-код — реквизит не обязательный, но касса должна уметь его печатать (рисунок 6).

Рисунок 6. Матричный (QR) код для проверки чека покупателем с помощью мобильного приложения ФНС

В закодированном виде в QR-коде содержится такая информация:

- дата и время покупки;

- порядковый номер фискального документа;

- признак расчета (приход или расход, возврат);

- сумма расчета;

- заводской номер фискального накопителя;

- фискальный признак документа.

Настроить печать QR-кода можно там же, где и общий вид чека, — в драйвере, утилите или службе ККТ в зависимости от производителя вашей онлайн-кассы.

Санкции за нарушения

Отдельных санкций за выдачу «неправильного» чека нет. Однако наказание последует за невыдачу бумажного (электронного) чека. Или за то, что ККТ не соответствует требованиям закона, тогда как содержание чека — одно из таких требований (ч. 6 ст. 14.5 КоАП РФ).

За невыдачу чека должностные лица и ИП заплатят штраф 2 000 рублей, а юридические лица могут быть оштрафованы на сумму 10 000 рублей. Впрочем, и те, и другие нарушители могут отделаться предупреждением. Отметим, что срок привлечения к ответственности за нарушение закона увеличился с двух месяцев до одного года.

Формирование «правильного» чека достаточно сложный процесс, в котором все источники реквизитов должны корректно взаимодействовать между собой. Поэтому при выборе оборудования для рабочего места кассира есть смысл остановиться на комплексных решениях, способных обеспечить связку товароучетной системы, онлайн-кассы и программного обеспечения.

Кассовые чеки, отчеты об открытии и закрытии смены, чеки коррекции, отчеты о закрытии фискального накопителя — все это фискальные документы. Они формируются онлайн-кассами. Расскажем, какие документы и для чего следует формировать.

Что такое фискальный документ

Все документы, которые формирует онлайн-касса, — это фискальные документы. Их особенность состоит в том, что они автоматически передаются с кассы в налоговую через оператора фискальных данных (Федеральный закон от 22.05.03 № 54-ФЗ).

Они могут создаваться в бумажном и в электронном виде. Электронные документы печатать и хранить не нужно — они будут храниться на фискальном накопителе и у оператора фискальных данных. При этом сам накопитель следует хранить в течение пяти лет после окончания его использования.

К фискальным документам относятся:

- отчет о регистрации ККТ и отчет об изменении параметров регистрации;

- отчет об открытии смены;

- кассовый чек (бланк строгой отчетности);

- кассовый чек коррекции;

- отчет о закрытии смены;

- отчет о закрытии фискального накопителя;

- отчет о текущем состоянии расчетов;

- подтверждение оператора;

- запросы, уведомления и квитанции по маркировке.

О том, какие данные и каким образом следует указывать в фискальном документе, говорится в специальном стандарте — формате фискальных документов (ФФД). Он утвержден приказом ФНС № ЕД-7-20/662@.

Рассмотрим порядок и случаи формирования документов каждого вида.

Отчет о регистрации ККТ

Этот отчет формируется один раз — когда вы зарегистрируете кассу в ИФНС. Сформировать отчет нужно на следующий день после получения регномера. Для этого в кассу предварительно запишите регистрационный номер, наименование вашей организации (ФИО, если вы ИП), ИНН, номер фискального накопителя, и другие данные для формирования отчета.

Сведения из отчета о регистрации направьте в налоговую через кабинет ККТ, ОФД или отнесите в бумажном виде.

Когда процедура регистрации ККТ завершится, налоговая заведет для вас электронную карточку. Ее направят в электронной форме через ОФД или кабинет ККТ. После этого через аппарат можно проводить расчеты и они будут направляться в ФНС.

Кассовый чек (БСО)

Кассовый чек — самый распространенный документ, о котором знают все. Он подтверждает расчеты и формируется на каждую операцию по реализации или возврату товара. Продавцы в обязательном порядке выдают покупателям фискальные чеки.

Кассовый чек — это первичный документ. Он может быть сформирован в электронном виде или напечатан. БСО по ФЗ № 54-ФЗ приравнен к кассовому чеку, но формировать его можно только на специальной системе для БСО. Реквизиты у этих документов совпадают:

- наименование;

- порядковый номер в течение смены;

- дата, время и адрес расчета;

- данные пользователя: наименование организации или ФИО предпринимателя, ИНН, система налогообложения;

- признак расчета (приход, возврат прихода, расход, возврат расхода);

- наименование предмета сделки, если его можно определить;

- сумма расчета с указанием ставки и суммы НДС;

- форма расчета (наличные или безналичные);

- данные кассира;

- регистрационный номер ККТ;

- номер фискального накопителя;

- фискальный признак документа и сайт для его проверки;

- e-mail продавца;

- порядковый номер фискального документа;

- номер смены;

- QR-код.

Дополнительные реквизиты перечислены в приказе ФНС № ЕД-7-20/662@.

Кассовый чек коррекции

Его формируют, когда нужно скорректировать расчеты. Например, в следующих ситуациях:

- ошибка в чеке — завышенная стоимость, неверная позиция, не та ставка НДС, неверный способ оплаты и пр.;

- задвоение чека по операции — кассир пробил чек дважды на один расчет;

- неприменение ККТ — по ошибке, из-за поломки, отсутствия электричества и пр.;

- сбои в передаче данных — кассир пробил чек и отдал клиенту, но ОФД информацию не получил из-за сбоев в соединении.

Если у вас формат фискальных документов 1.05, вместо чека коррекции применяйте возвратный чек с признаком «возврат прихода» или «возврат расхода». Узнать версию ФФД можно в отчете об открытии смены.

Оформить чек коррекции можно в любой день — как в течение смены, в которой была допущена ошибка, так и в следующих. Чтобы не было штрафа, важно сделать это до того, как ошибку найдут инспекторы. Это можно сделать на любой кассе — не обязательно на той, на которой была допущена ошибка.

Отчеты об открытии и закрытии смены

Отчет об открытии формируется в начале каждой новой смены. Если начать работать без него, то касса не будет печатать чеки. В отчете будут указаны дата формирования, данные организации, версия ФФД, сведения о кассире, номер смены и пр.

Закрывается смена тоже специальным документом — отчетом о закрытии смены (z-отчетом). С его помощью налоговая получает данные о прошедшей смене: сколько чеков пробили, какова была сумма операций, сколько сформировано фискальных документов и сколько из них не получила ФНС и пр. Также в этом отчете можно увидеть, что пора менять фискальный накопитель. Соответствующая отметка появится, если занято больше 99% памяти или до конца срока действия накопителя осталось меньше 30 дней.

Между формированием отчетов об открытии и закрытии должно пройти не больше 24 часов. Смена не может длиться больше суток, иначе касса перестанет пробивать чеки — такая функция зашита в фискальные накопители. Чтобы продолжать работу по истечении 24 часов, нужно закрыть смену и открыть новую. Формально закрыть смену можно и позже, если вы не будете проводить через кассу расчеты. Главное — не работайте без выдачи чеков.

Отчет о текущем состоянии расчетов

В отчете содержатся данные о не переданных фискальных документах. Из него вы узнаете, какие чеки не были отправлены ОФД и в какой момент произошел сбой. Вот какие данные в нем будут:

- номер, дата и время формирования первого непереданного чека;

- общее количество непереданных документов;

- суммы расчетов, данные о которых были переданы и не переданы;

- признак применения ККТ в режиме, который не предусматривает передачу фискальных документов в налоговую.

Напоминаем, что если ОФД не получает данные больше 30 дней, касса блокируется. Поэтому формировать отчет о текущем состоянии расчетов следует хотя бы раз в две недели, чтобы контролировать процесс. Создать его можно в любой момент — даже в промежутке между закрытием и открытием смены.

Иногда этот отчет запрашивают проверяющие из налоговой. Одно из требований к ККТ — в любое время печатать отчет о текущем состоянии расчетов для проверки. Это не касается только касс, в которых нет устройства для печати: касс для безналичной оплаты через интернет, касс в торговых автоматах и пр.

Отчет о закрытии фискального накопителя

Фискальный накопитель — это специальное устройство, на котором хранятся все документы, созданные в кассе. Отчет о его закрытии потребуется в следующих случаях:

- ККТ передается другому лицу;

- ККТ перестала использоваться;

- ККТ снята с учета;

- фискальный накопитель подлежит замене из-за истечения срока использования или переполнения памяти.

Если ККТ украли или она потеряна, отчет о закрытии не требуется.

В отчете будут указаны сведения, которые пригодятся для перерегистрации кассы: дата и время фискального признака, номер фискального документа, фискальный признак. Эти же данные будут храниться в личном кабинете ОФД.

Перед формированием отчета убедитесь, что ОФД получил все фискальные документы, сформированные в кассе.

Подтверждение оператора

Этот документ подтверждает, что ОФД получил чек или отчет с кассы. Формирует его не ваша касса, а сам оператор. Он отправит подтверждение к вам в кассу, и это будет значить, что ваша обязанность по передаче данных в налоговую исполнена.

Если оператор перестанет получать данные, то подтверждения приходить не будут. Уведомления об этом отражаются в личном кабинете ОФД.

Новые фискальные документы для маркировки

В новом ФФД 1.2 появились специальные фискальные документы, которые формируются при работе с товарами, подлежащими маркировке:

- запрос о коде маркировки;

- уведомление о реализации маркированного товара;

- ответ на запрос;

- квитанция на уведомление.

Этот формат обязателен для всех продавцов маркированных товаров.

Вы эти документы видеть и формировать не будете, ими обмениваются между собой ОФД и «Честный ЗНАК». ОФД передает запрос о коде и уведомление в «Честный ЗНАК», а он в свою очередь направляет ответ на запрос и квитанцию.

Работайте с онлайн-кассой в Контур.Бухгалтерии. Интегрируйте товароучетную систему Контур.Маркет с Бухгалтерией и автоматически передавайте в учет накладные и данные о продажах. В сервисе можно вести учет, оформлять расчеты с сотрудниками и сдавать отчетность через интернет. Всем новым пользователям доступно 14 дней бесплатной работы в сервисе.

Кому необходимо регистрировать кассу в налоговой

Такая обязанность есть у всех, кто должен применять контрольно-кассовую технику (подробнее см. «Конец отсрочек по онлайн‑кассам: кто должен применять ККТ с 1 июля и какое оборудование выбрать?»). Это следует из статьи 1.1 Федерального закона от 22.05.03 № 54-ФЗ (далее — Закон № 54-ФЗ). В ней сказано: применение ККТ — это совокупность действий с использованием кассовой техники, включенной в специальный реестр и зарегистрированной в установленном законом порядке. Таким образом, использование кассы подразумевает ее регистрацию.

Закажите полный комплект по 54‑ФЗ (касса, ОФД, настройка ККТ с регистрацией в ФНС и товароучетная система) со скидкой 15%

Закажите полный комплект по 54‑ФЗ (касса, ОФД, настройка ККТ с регистрацией в ФНС и товароучетная система) со скидкой 15%

ВАЖНО

Если есть обязанность по применению онлайн-кассы, но ККТ не поставлена на учет в налоговой, то печатать чеки и передавать данные в ФНС невозможно. Аппарат не позволяет этого делать. В итоге деятельность незаконна со всеми вытекающими последствиями.

За применение онлайн-кассы, которая не поставлена на учет или зарегистрирована неправильно, полагается штраф. Он составляет:

- для ИП — от 1 500 руб. до 3 000 руб.;

- для организации — от 5 000 руб. до 10 000 руб.

Инспекторы вправе вместо штрафа вынести предупреждение (ч. 4 ст. 14.5 КоАП РФ).

Как зарегистрировать онлайн-кассу в налоговой: пошаговая инструкция

Самый простой способ поставить ККТ на учет — зарегистрировать ее онлайн через личный кабинет на сайте ФНС. Для этого придется пройти несколько шагов.

Шаг 1: приобрести электронную подпись и заключить договор с ОФД

Договор с оператором фискальных данных (ОФД) нужен всем пользователям онлайн-касс. Исключение предусмотрено только для случая, когда торговля ведется на территориях, где нет интернета. Такие местности внесены в списки, утвержденные региональными властями (п. 7 ст. 2 Закона № 54-ФЗ).

Заключить договор с ОФД и подключиться к сервису для работы с онлайн-кассами

Заключить договор с ОФД и подключиться к сервису для работы с онлайн-кассами

Квалифицированная электронная подпись тоже необходима. С ее помощью владелец кассы в процессе ее регистрации будет обмениваться сведениями с налоговиками.

Заказать усиленную квалифицированную электронную подпись (КЭП)Получить через час

Заказать усиленную квалифицированную электронную подпись (КЭП)Получить через час

Шаг 2: подать заявление в ФНС

Этот шаг можно условно разбить на несколько этапов.

Создание личного кабинета

Прежде всего, на сайте ФНС необходимо создать личный кабинет юридического лица или индивидуального предпринимателя. В кабинете найти раздел «Учет контрольно-кассовой техники», а в нем — вкладку «Зарегистрировать ККТ».

Указание общих параметров

Далее программа предложит вручную заполнить параметры заявления. Необходимо указать:

- адрес места установки кассы (нужно выбрать из справочника ФИАС);

- наименование места установки кассы (название торговой точки);

- модель ККТ.

Плюс к этому надо заполнить поле «Заводской номер ККТ». Этот номер можно скопировать из паспорта кассы. Еще одно поле для заполнения — «Заводской номер фискального накопителя».

Сразу запустится автоматический поиск в реестре ФНС, где указаны все номера и модели. Программа определит, значится ли в реестре аппарат с таким номером, и если значится, то на кого записан.

Организация или ИП может заранее проверить сведения о кассе и ФН при помощи специальных сервисов на сайте ФНС (https://www.nalog.ru/css/check_kiz/checkKKT.html и https://www.nalog.ru/rn77/service/check_fn/).

Рассчитать стоимость готового решения для подключения онлайн-кассы

Рассчитать стоимость готового решения для подключения онлайн-кассы

Указание особых параметров применения онлайн-кассы

Следует поставить галочки напротив тех параметров, которые подходят для той или иной ситуации.

Приведем пример. Допустим, ККТ будет установлена на территории без интернета (из утвержденного регионального перечня). Тогда нужно поставить галочку в строке «ККТ предназначена для работы исключительно в автономном режиме».

Выбор ОФД из перечня

Договор с оператором фискальных данных уже заключен. Поэтому на данном этапе достаточно выбрать нужного ОФД из списка, предложенного программой. Затем нажать «Подписать и отправить», и заявление уйдет на проверку.

Шаг 3: провести фискализацию

Она заключается в том, чтобы ввести в кассовый аппарат параметры регистрации, распечатать специальный отчет, и передать данные из отчета в налоговую инспекцию.

К параметрам, которые необходимо ввести в онлайн-кассу, относятся:

- регистрационный номер ККТ (он появляется в отдельном окошке после того, как проверка заявления успешно завершена);

- сведения об организации или ИП (в частности, ИНН);

- сведения об операторе фискальных данных.

Для ввода следует использовать утилиту фискализации, которая обычно входит в пакет программного обеспечения кассы.

ВНИМАНИЕ

Ошибиться при вводе ИНН и регистрационного номера ККТ ни в коем случае нельзя. Если хотя бы одна цифра указана неверно, фискальный накопитель становится недействующим. Использовать его запрещено. Исправить ситуацию, к сожалению, уже не удастся.

Далее нужно, чтобы ККТ напечатала отчет о регистрации. В нем появятся параметры фискализации. Их следует ввести в окошко «Отчет о регистрации ККТ» в личном кабинете на сайте ФНС. Там же нужно указать номер и дату фискального документа, затем нажать «Подписать и отправить» (подробнее см. ниже).

ВАЖНО

Фискализацию необходимо осуществить в определенные сроки. Ввести параметры регистрации в ККТ следует не позднее одного рабочего дня, следующего за днем подачи заявления о регистрации. А передать сведения в налоговую — не позднее одного рабочего дня, следующего за днем получения от ФНС регистрационного номера кассы. Это закреплено в пункте 3 статьи 4.2 Закона № 54-ФЗ. Если сроки пропущены, то пользоваться фискальным накопителем нельзя. Но, возможно, его удастся обнулить в сервисном центре, а потом заново провести регистрацию.

Как узнать, что фискализация пройдена успешно? По наличию карточки регистрации, которая поступит в электронном виде в личный кабинет на сайте ФНС. Карточка должны быть подписана усиленной электронной подписью ФНС.

Шаг 4: ввести параметры регистрации на сайте ОФД

Осталось совершить последнее действие — зайти в личный кабинет, открытый на сайте оператора фискальных данных, и зарегистрировать свою ККТ. Для этого придется еще раз ввести данные из отчета о регистрации.

После этого кассу можно использовать в работе.

Отправляйте данные о проданных в розницу маркированных товарах через Контур.ОФДПодать заявку

Отправляйте данные о проданных в розницу маркированных товарах через Контур.ОФДПодать заявку

Отчет о регистрации ККТ

Чуть подробнее расскажем про отчет о регистрации ККТ. Это документ, который кассовый аппарат распечатывает в процессе фискализации — после того, как в кассу ввели регистрационный номер и прочие сведения.

Как выглядит отчет? Как обычный кассовый чек, где сверху выбито «ОТЧЕТ О РЕГИСТРАЦИИ». Отдельной строкой указаны параметры фискализации, которые представляют собой последовательность из 10 цифр. В чеке они обозначены как ПД или ФПД. Именно их нужно передать в налоговую, чтобы завершить фискализацию (см. табл.).

Где смотреть номер фискального документа

Номер фискального документа содержится в отчете о регистрации (в чеке). Это не что иное, как порядковый номер чека. При завершении фискализации его нужно указать в личном кабинете на сайте ФНС в окошке «Отчет о регистрации ККТ» (см. табл.).

Таблица

Как заполнить окошко «Отчет о регистрации ККТ» на сайте ФНС при завершении фискализации кассы

| Строка отчета | Что указывать |

|---|---|

| Фискальный признак | 10 цифр, которые обозначены в чеке «ПД» или «ФПД» |

| Дата, время получения фискального признака | Дата и время, выбитые на чеке |

| Номер фискального документа | Порядковый номер фискального документа (чека), который часто обозначают «ФД» или «ФД№» или «ФДН». У отчета о регистрации, как правило, порядковый номер 1. |

Подать заявление о регистрации ККТ через интернет

Подать заявление о регистрации ККТ через интернет

Перерегистрация кассового аппарата

Без замены ФН

В каком случае нужно перерегистрировать ККТ, оставив прежний фискальный накопитель? Если изменились данные, указанные в карточке регистрации, полученной от налоговиков после завершения фискализации. Например, поменялся ОФД, адрес владельца кассы и проч.

Суть перерегистрации — сделать так, чтобы в кассовом аппарате и в карточке, оформленной налоговиками, значилась одна и та же актуальная информация. При этом регистрационный номер кассы остается прежним.

Важная деталь: перерегистрировать (менять параметры) без замены фискального накопителя можно не более 12 раз. Об этом должно быть сказано в техническом паспорте ФН. Как правило, все кассы хранят информацию о количестве сделанных и оставшихся перерегистраций. Узнать цифры можно при помощи отчетов (у каждой модели ККТ они свои).

Для перерегистрации нужно направить заявление через личный кабинет на сайте ФНС. В нем указать измененные параметры и поставить электронную подпись. Затем дождаться, пока налоговики пришлют новую регистрационную карточку.

ВНИМАНИЕ

Есть два параметра, при изменении которых перерегистрация кассы без замены ФН невозможна. Это ИНН пользователя техники и регистрационный номер самого кассового аппарата. Фискальный накопитель обеспечивает однократную запись этих данных в своей памяти.