В силу того что сегодня банковский сервис практически повсеместен и обеспечивает комфортное использование многих благ цивилизации, важно разбираться в его терминах. В данной статье разберём вопрос: номер транзакции – что это?

Содержание

- 1 Что такое транзакция?

- 1.1 Определение

- 1.2 Как выглядит на практике?

- 1.3 Виды и типы

- 1.4 Участники

- 1.5 Порядок проведения

- 1.6 Оффлайн-операция

- 2 Что такое номер транзакции и где его посмотреть?

- 3 Как проверяют статус операции по номеру?

- 4 Причины отклонения операции

- 4.1 Недостаток денег

- 4.2 Попадание карты в стоп-лист

- 4.3 Неправильный PIN-код

- 4.4 Истекший срок работы карты

- 4.5 Лимиты

- 4.6 Ошибки в реквизитах

- 4.7 Техническая проблема

- 4.8 Итог

- 5 Заключение

Что такое транзакция?

Прежде чем разбираться с определением номера транзакции, нужно понять, что представляет собой сама транзакция. Данный термин употребляется отнюдь не только в сфере банковской деятельности, но и, например, в информатике. Разумеется, в этой области знания речь ведётся не о действиях с денежными средствами, а об объединении группы логических операций.

Определение

Если же говорить о том, с чем сталкиваются клиенты банков на регулярной основе, то тут транзакции – абсолютно обыденное явление. Другое дело, что не все задумываются над тем, что они постоянно проделывают со своими деньгами, и как это называется.

Важно! Транзакция – перевод клиентом своих денег между какими-либо счетами. Сюда относятся не только безналичные операции, осуществляемые физическими и юридическими лицами, но и оплата разнообразных товаров и услуг.

Для более полного понимания сути явления необходимо рассмотреть сам процесс.

Как выглядит на практике?

В магазинах есть, как правило, так называемый POS-терминал – считывающее устройство, которое принадлежит банку-эквайеру. Он принимает заявку на реализацию перевода и переадресует её на первом этапе платёжной системе, а затем эмитенту используемой карты. При этом прекратить действие могут и платёжная система, и банковское учреждение.

Примечание 1. Эквайринг – приём к проведению оплаты банковских карт как средства осуществления платежей за товары, услуги и какие-либо работы. Занимается эквайрингом банк-эквайер – через установку и предоставление в пользование POS- и mPOS-терминалов, а также импринтеров.

Примечание 2. Банк-эмитент – организация, выпустившая и обслуживающая платёжную карту.

Если пластик, с которого его хозяин намеревается списать деньги, находится в стоп-листе, операция будет отклонена. При одобрении информация уходит к эмитенту платёжного инструмента, который или завершит транзакцию, или продолжит. Разумеется, при недостатке средств подразумеваемый клиентом результат также не возможен.

Итого. Транзакция успешно проходит, если платёжная система и банк-эмитент её одобрили. Когда операция завершена, она получает от кредитно-финансовой организации номер.

Виды и типы

Основное разделение на типы связано с технологией процесса. Итак, транзакции есть:

- Онлайн. Они проводятся в реальном времени и обязательно сопровождаются подтверждением платёжной операции.

- Оффлайн. Такие выполняются отложенным образом (рассмотрим ниже).

Есть ещё классификация по типу действия – это снятие денег, оплата и т.п.

Участники

Из тех сведений, что мы уже подали, можно выявить следующих участников любой транзакции:

- Банк-эквайер – принимающий платёж. Например, это та организация, что занимается обслуживанием магазинного POS-терминала, к которому покупатель прикладывает свою карточку.

- Банк-эмитент – выпустивший карту для своего клиента. Все платёжные инструменты принадлежат тем или иным кредитно-финансовым учреждениям.

- Платёжная система пластика. Она играет посредническую роль между двумя указанными выше участвующими сторонами.Это могут быть Visa, MasterCard или их российский аналог – МИР.

Конечно, условно можно также упомянуть самого картодержателя. Но он не является участником технического процесса, а лишь запускает его, когда обращается к сервисам продажи товаров и услуг, а также работ.

Порядок проведения

В более структурированнов виде алгоритм, по которому осуществляется транзакция, выглядит так:

- Клиент передаёт карту кассиру в магазине, вставляет её в приёмное устройство банкомата, прикладывает к POS-терминалу (или даже авторизуется в онлайн-банкинге).

- Устройство/система считывает доступные карточные данные. Если речь о взаимодействии с аппаратом, считывание происходит благодаря магнитной ленте или чипу банковского пластика.

- Информация зашифровывается и отправляется в банк-эквайер.

- Далее сведения уходят в центр обработки данных Visa или MasterCard, или другой платёжной системы. Они и отвечают за списание и перечисление денежных средств, а также за проверку карты на предмет мошеннических действий и отмену операции (при необходимости).

- Из ЦОД информация направляется учреждению-эмитенту. Он проводит последние проверочные мероприятия – по части баланса, корректного введения PIN-кода, суточных лимитов и т.д. Затем производит списание денег.

- Когда средства списаны, данные распространяются в обратном порядке – от эмитента в центр обработки, далее в банк-эквайер. Последняя инстанция передаёт клиенту информацию об успешном завершении операции на чеке.

Примечание 3. На конечном этапе транзакции (пункт №5 списка) может добавиться валютная конвертация, если перевод трансграничный. Часто при этом пользователи сталкиваются с проблемами недополучения всех денег и больших комиссионных сборов. Изначально клиент выплачивает полную сумму, а до пункта назначения она доходит не полностью. Обращать особенное внимание на это нужно при эксплуатации сервисов крупных международных торговых площадок. К примеру, в случае с AliExpress подобное заметно на этапе предварительного списания денег во время покупки и последующего изменения точного баланса, который после проверочных мероприятий сходится.

Теперь Вы знаете все перипетии одной платёжной операции. Это и есть транзакция.

Есть нюанс. Бывает, что банковские деньги ушли на счёт магазина, но на карте они были заблокированы – до того момента, когда эмитент получит документы от эквайера. В этом случае задержка может составить месяц.

Оффлайн-операция

Теперь опишем суть оффлайновой версии транзакции.

Тут осуществляется непосредственная проверка карточного баланса. Денежные средства блокируются сразу же. Обмен сведениями с банковским учреждением отсутствует, однако сама транзакция фиксируется считывающим аппаратом.

По прошествии дня или в иные установленные сроки данные с устройства отправляются в процессинг-центр банка, где завершается их обработка.

Суть в том, что изначально все действия происходят без коммуникации. Применяется такой способ, если нет возможности использовать прямую связь.

Что такое номер транзакции и где его посмотреть?

Итак, теперь, когда мы разобрались с явлением транзакции, достаточно подробно его рассмотрев в теории и на практических примерах, можно ответить на главный вопрос статьи, касающийся номера операции.

Ранее мы уже писали о том, что номер присваивается банком, и происходит это по завершении самой процедуры.

Важно! Номер транзакции – уникальное кодовое значение, включающее в себя цифровые символы. Иногда могут быть включены буквы – в зависимости от того, какой банк участвует в процессе.

Примечание 4. В Сбербанке Онлайн в чеке можно увидеть надпись “идентификатор операции” – это одно из названий нужного нам явления. Также встречаются термины “идентификатор платежа” и “уникальный номер платежа”.

Как проверить идентификатор банковской операции? Где можно посмотреть данные? Варианты:

- в квитанции – выдаётся на кассе в магазине после оплаты товаров и/или услуг;

- в чеке – выдаётся банкоматом после завершения всех нужных картодержателю действий;

- через личный кабинет онлайн-банкинга – также по завершении операции (на экран выводится электронная версия квитанции).

Номерное значение присваивается как эмитентом, так и эквайером. Таким образом обеспечивается двусторонность процесса и исключаются какие-либо ошибки

Как проверяют статус операции по номеру?

Процесс проверки транзакции проводится на основании присвоенного ей номера.

Когда это актуально? Если клиент оплатил товар/услугу, но деньги не дошли до получателя. Тогда нужно прийти в отделение банка-эмитента эксплуатируемой карты и обратиться к сотруднику организации. Порядок действий прост:

- посетитель называет номер транзакции;

- специалист использует данные и определяет, по какой причине денежные средства не достигли конечного пункта.

Как видим, от самого клиента требуется совершить минимум действий. Времени это не занимает много. Единственное неудобство – то, что приходится идти/ехать в офис. Однако всё то же самое можно проделать, позвонив в клиентскую техподдержку.

Причины отклонения операции

В первой половине статьи упоминались обстоятельства отклонения операции. Может быть наложен запрет на исполнение платёжных действий. Делает это или банковская организация, являющаяся эмитентом использованной при оплате карты, или платёжная система.

Какие есть причины для запрета на проведение платежа? Рассмотрим наиболее распространённые.

Недостаток денег

Отсутствие достаточной денежной суммы на счёте покупателя – довольно очевидная ситуация. Клиент может:

- неправильно рассчитать стоимость приобретаемых товара/услуги и неверно соотнести цену с остатком по карте;

- не уследить за своими тратами и предполагать наличие большей суммы в своём распоряжении, чем та, что есть на самом деле;

- не учесть размер комиссионного сбора.

Конечно, этот вопрос – сугубо в поле ответственности обывателя. Нужно своевременно мониторить баланс и контролировать передвижение своих финансов.

Попадание карты в стоп-лист

Это может произойти по инициативе платёжной системы. Основаниями для такой санкции обычно служат подозрение в нелегальной деятельности картодержателя, а также предполагаемое мошенничество, жертвой которого стал хозяин пластика.

Неправильный PIN-код

Некорректное введение PIN-кода – тоже типичная ситуация, которая ещё и может усугубиться повторным ошибочным действием. Как правило, после трёх подряд неудачных попыток уже не просто транзакция отменяется, а блокируется сама карточка.

Истекший срок работы карты

Завершившийся период действия платёжного инструмента встречается не реже, чем другие обстоятельства, в контексте проблем с проведением оплаты.

Часто обыватель забывает о дате завершения работоспособности своего пластика. Обычно карта активна на протяжении трёх лет, и прозевать момент заблаговременной замены продукта очень просто.

Напоминаем, что посмотреть месяц и год рабочего периода можно на лицевой стороне пластика.

Лимиты

Здесь речь идёт об ограничениях для международных операций. Не все банковские продукты могут быть использованы и на территории родного государства, и за рубежом. Многие карты предназначены только для внутреннего применения.

Ошибки в реквизитах

Люди регулярно допускают неточности при указании разных реквизитных данных – будь то счёт или карта получателя, свои данные и т.д.

Техническая проблема

Сбой не является такой уж редкостью в сфере банковских операций. Обычно он связан с нарушением связи или с ошибкой в работе системы.

Итог

Шесть причины из семи так или иначе связаны с ответственностью хозяина карточки. Невнимательность, забывчивость, неправомерные действия или пренебрежение правилами безопасной эксплуатации платёжного инструмента в большинстве случаев и приводят к блокированию транзакции.

Важно! При наличии номера транзакции можно сделать отмену платежа. Это актуально, например, в ситуациях, при которых мошенники получают доступ к карте.

Теперь Вы знаете, как используется уникальный платёжный идентификатор, кто и что имеет отношение к процессу, и через какие этапы проходит транзакция.

Заключение

Идентификатор платежа относится к разряду важных, хотя и не слишком часто нужных данных. Он нужен в ситуации, когда получателю вовремя не пришли отправленные ранее денежные средства.

Чтобы не столкнуться неожиданно с непонятным термином, хорошо время от времени пополнять свой словарный запас по теме банкинга – это не критичное знание, но оно может помочь разобраться с рядом затруднений.

На чтение 9 мин Просмотров 15.3к. Опубликовано 27.06.2021

Обычному человеку не всегда понятны специальные банковские термины. И один из них – «транзакция». В этой статье мы подробно разберем вопросы: транзакция, что это такое простыми словами, рассмотрим ее процедуру и виды, а также пути решения возникших сложностей для рядового владельца счета.

Обычному человеку не всегда понятны специальные банковские термины. И один из них – «транзакция». В этой статье мы подробно разберем вопросы: транзакция, что это такое простыми словами, рассмотрим ее процедуру и виды, а также пути решения возникших сложностей для рядового владельца счета.

Содержание

- Что такое транзакция по банковской карте

- Приходные, увеличивающие сумму на счету:

- Расходные банковские транзакции подразумевают уменьшение финансов на счету:

- Участники транзакции

- Транзакция в магазине: что происходит на самом деле?

- Онлайн и оффлайн: в чем разница?

- Защита транзакции

- Зачем нужны номера транзакций

- Статусы транзакций

- Что значит «транзакции по вашей карте приостановлены»?

- «Транзакция отклонена» – что это означает?

- Отмена транзакции

- Как работает система транзакций

- Оплата пластиковой картой

- Оффлайн-транзакция вне реального времени

- Перевод средств между счетами

- Системы денежных переводов и электронные платежи

Что такое транзакция по банковской карте

Транзакция – это любая операция со счетом в банке, которая приводит как к увеличению, так и к уменьшению баланса.

Оплата покупки при помощи карты – транзакция, что сопровождается уменьшением счета. Получение пенсии на карту – тоже транзакция, которая увеличила баланс. А вот проверка баланса – таковой не является, однако, если банк берет за эту услугу даже незначительную сумму, то оплата проверки является транзакцией.

Понятие произошло от английского transaction обозначающего «сделку». В деловой сфере правильным считается написание и «транзакция» и «трансакция». Слово «транзакция» вне профессиональной банковской сферы обозначает сделку, платеж, соглашение, договор. Также оно используется в программировании.

По банковскому счету выполняются два типа финансовых транзакций:

Приходные, увеличивающие сумму на счету:

- Пополнение счета наличными.

- Перевод с другого личного счета.

- Онлайн-займ на карту.

- Перечисление зарплаты и пенсии.

Расходные банковские транзакции подразумевают уменьшение финансов на счету:

- Обналичивание.

- Перевод денег на другие счета и пополнение электронных кошельков.

- Оплата покупок и услуг.

- Автоматические платежи.

- Оплата взносов по кредитам и займам.

- Оплата штрафов.

Участники транзакции

Какой бы ни был тип транзакции, в каждом из финансовых переводов участвуют несколько сторон:

- Банк, обслуживающий терминал и принимающий платеж транзакцией – эквайр.

- Банк, выдавший карту и совершающий платеж – эмитент.

- Платежная система, выступающая в роли посредника и обеспечивающая финансовый канал транзакции.

- Владелец счета – инициатор процедуры, дающий соглашение на транзакцию.

Роль каждого из них важна, и без участия хотя бы одного транзакция по карте будет невозможной.

Транзакция в магазине: что происходит на самом деле?

Прикладывая банковскую карту к платежному терминалу, каждый покупатель запускает сложнейшую цепочку банковских операций, запросов и подтверждений. Все они выполняются в считанные секунды и существенно облегчают жизнь кассиру и покупателю.

Банковская транзакция выполняется в несколько этапов:

- На основе данных, считанных с микрочипа карточки, и ПИН-кода формируется запрос, а будущей транзакции присваивается номер.

- Запрос поступает в процессинговый центр, который принадлежит банку-эмитенту или посреднику. Заявка обрабатывается и поступает непосредственно эмитенту.

- Следующим этапом происходит сверка полученных данных с базой, подтверждается транзакционность, и доступ к счету разрешается или запрещается.

- Банк-эквайр получает подтверждение на сделку, и при помощи платежной системы налаживает канал для перевода средств. Средства переводятся в виде сигналов, содержащих сложные электронные коды, каждый из которых уникален.

Свидетельством удачного списания средств с карты и оплаты покупки становится чек, на котором содержится вся важная информация: сумма покупки, дата и время, номер транзакции.

Онлайн и оффлайн: в чем разница?

С зависимости от оперативности выполнения, транзакции объединяются в две группы:

Онлайн-транзакция проводится мгновенно. Ею мы чаще всего пользуемся, оплачивая товары и снимая зарплату в банкомате. В течение пары секунд банки-участники сделки обмениваются запросами и кодами, и осуществляют перевод средств. От покупателя требуется только подтверждение согласия перевода в виде предоставления карты в магазине, ПИН-кода для терминала или смс-кода при заказе товаров в сети.

Оффлайн-транзакция – означает отложенный платеж. Этим способом чаще всего пользуются компании и фонды для перевода финансов в определенные дни (зарплаты, пенсии). Для проведения сделки не требуется личное участие плательщика. Все необходимые условия задаются заранее, а переводы могут выполняться регулярно.

Защита транзакции

Защита финансов клиента – приоритетное направление работы каждого банка. Поэтому безопасность транзакций обеспечивает электронный протокол Secure Electronic Transaction. Он был разработан в 1996 году группой американских ученых и вместил в себя набор алгоритмов, сертификатов безопасности и криптографических функций. Его предназначение – защита транзакций, проводимых в незащищенной сети Интернет.

Альтернативой SET является протокол 3-D Secure, разработанный и внедренный платежной системой VISA. Безопасность переводов осуществляется при помощи одноразовых смс-паролей.

Зачем нужны номера транзакций

Ежедневно крупный банк проводит миллионы операций. И чтоб сотрудники смогли найти необходимую сделку и отличить ее от множества подобных, каждая из них нумеруется.

Собственный номер присваивается транзакции на стадии первичного запроса. Если сумма не поступила адресату, транзакция отклонена или произошел сбой, сотрудники банка по номеру за несколько секунд смогут найти транзакцию в базе, проанализировать ситуацию и принять решение по устранению проблем.

Транзакционный номер доступен владельцу счета. Он указывается на мониторе банкомата, в выписках и на чеках. Чек с номером – гарантия удачной транзакции и страховка на случай, если перевод не дойдет адресату или возникнут другие внештатные ситуации.

Статусы транзакций

Каждой транзакции присущи два статуса:

- Транзакция завершена – оба банка одобрили транзакцию и оплата успешно совершена.

- Транзакция отклонена – возникли какие-либо проблемы с переводом средств, из-за которых операция не может быть выполнена.

Главное определение транзакции – ее неразрывность. Она может быть выполнена или нет. Никаких промежуточных статусов и значений быть не может.

Если транзакция отклонена одним из участников, то в зависимости от причин, владелец счета может получить сообщение о приостановке или отклонении.

Что значит «транзакции по вашей карте приостановлены»?

Такое сообщение получает владелец карты, которая временно заблокирована. Причины блокировки могут быть разнообразны:

- Срок действия карты истек.

- Счет временно заблокирован из-за многократного неправильного ввода ПИН-кода.

- Карта заблокирована банком из-за угрозы мошенничества.

- Карта заблокирована по заявке налоговой инспекции.

- Счет заблокирован по решению суда.

Также могут блокироваться и отдельные транзакции. Например, для реализации крупного транзакционного перевода банку потребуется дополнительное согласие плательщика на проведение. Или же получатель подозревается в мошенничестве либо незаконной деятельности.

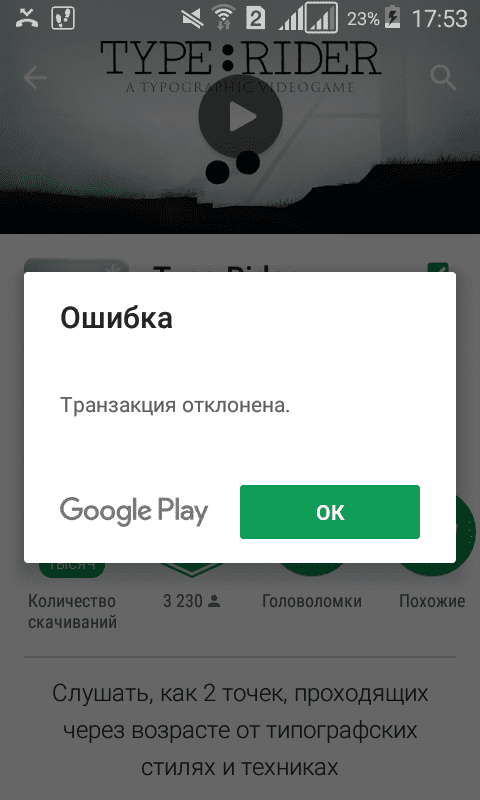

«Транзакция отклонена» – что это означает?

Нередко при попытке оплатить транзакцией платежная система выдает одну из следующих форм отказа: платеж не совершен, транзакция отклонена, запрещена.

Причинами такого отказа могут быть следующие ситуации:

- Нахватает денег на балансе для денежного перевода в указанном объеме. Это самая распространенная причина, которая устраняется пополнением баланса любым доступным способом: перевод с другого счета, внесение наличных через терминал, кредит.

- Карта новая и еще не активированная. Для активации ее необходимо вставить в банкомат и ввести ПИН-код.

- Владельцы некоторых карт, например, «Мир» не могут осуществлять транзакции заграницу и оплачивать товары на зарубежных торговых онлайн-площадках.

- Ошибка при заполнении реквизитов отправителя (неверный номер счета, СVС, срок действия) или получателя (ошибка при вводе номера карты).

- Технические причины: неисправность терминала, потеря соединения с сервером, проблемы с банковским программным обеспечением.

Если на счету точно есть средства, карта не просрочена и проблем с вводом ПИН-кода не было, то за разъяснением причин приостановки транзакций следует позвонить в банк на горячую линию. Также можно лично обратиться в отделение банка.

При сложностях оплаты в интернет-магазинах, причины могут скрываться в работе самого ресурса. Это могут быть технические работы на сайте или сбои в работе платежного сервиса. Попробуйте оплатить заказ через пару часов или обратиться по этому вопросу к консультантам магазина.

В любом случае, если оплатить покупку или перевести деньги не удается, не стоит паниковать. Приостановка и отклонение транзакции – это действенный инструмент для защиты средств клиентов банка, и применяется он для обеспечения финансовой безопасности владельца счета.

Отмена транзакции

Отменить транзакцию можно несколькими способами, в зависимости от вида и цели платежа.

1. Аннулирование операции

Если Вы ошиблись при введении номера карты получателя и отправили деньги неизвестному человеку, отмена займет много времени и сил. Первым делом обратитесь в ваш банк и получите дальнейшие инструкции. Скорее всего придется лично посетить отделение и составить заявление. После сбора информации и подтверждения транзакции к процедуре будет привлечен получатель. Если он согласиться сотрудничать и добровольно вернет средства, вопрос разрешится быстро. В противном случае ситуация будет рассматриваться в суде.

2. Возврат средств

Согласно закону о защите прав потребителей, Вы можете вернуть некоторые товары в магазин в течение 14 дней после оплаты. Сделка может быть отменена или же будет оформлен возврат.

Процедура транзакции при оплате покупки подразумевает временное резервирование средств на карте получателя, а для перевода необходимо подтверждение продавца. Если после оплаты прошло немного времени, то получив заявление на возврат товара, продавец формирует отмену, блокировка с суммы снимается и средства становятся доступны владельцу карты.

Если финансовая транзакция была реализована полностью, и средства поступили на счет продавца, будет задействована процедура возврата. Продавец выполнит транзакцию и средства поступят на ваш счет. Возможно Вам придется подождать до двух недель.

Как работает система транзакций

Оплата пластиковой картой

Что такое транзакция по банковской карте Сбербанка? Это оплата любых счетов без использования наличных. Пластиковая карта уже давно обогнала наличные деньги по частоте и объемам оплаты. И это закономерно, ведь при оплате карточкой никогда не возникнут проблемы отсутствия сдачи и обсчета недобросовестными продавцами. А риск потери и кражи денег стремится к нулю, ведь карта защищена ПИН-кодом, а при потере один звонок в банк блокирует счет.

Пластиковой картой удобно:

- Оплатить покупки и услуги.

- Оплатить коммунальные счета, налоги и даже штрафы с банкоматов и терминалов.

Оффлайн-транзакция вне реального времени

Этот способ оплаты удобен для отложенных платежей или в условиях отсутствия соединения с процессинговым центром. Однако на сегодняшний день он все чаще уступает место платежам онлайн и остался востребованным только в корпоративной среде для своевременной выплаты зарплат.

Для отложенного перевода денег с карты выполняется ее электронный оттиск и оформляется специальная заявка. Эти данные пересылаются банку-эмитенту для оформления платежа.

Перевод средств между счетами

Денежный перевод – самый простой способ пополнить свой счет, или перевести любую сумму родным и близким. В рамках одного банка комиссия насчитывается от 0 до 3 %. При переводе между различными банками оплата услуг может быть и выше.

Переводом с одного счета на другой легко:

- оплачивать товары в интернет-магазине;

- перевести денежные средства любому получателю;

- оплатить услуги, например, косметолога, репетитора или врача.

Удобной услугой является «Регулярный платеж», который позволяет вовремя оплачивать некоторые счета и не заботиться о соблюдении сроков, например, пополнение баланса мобильного.

Системы денежных переводов и электронные платежи

Денежные переводы Western Union и MoneyGram, а также электронные кошельки PayPal, QIWI и подобные – это возможность дистанционно переводить средства тем людям, у которых нет банковского счета.

Главными преимуществами этих способов являются широкое распространение и высокая скорость. К недостаткам можно отнести высокую комиссию, по сравнению с внутренними банковскими переводами.

Надеемся, наша статья оказалась полезной и помогла Вам разобраться, что такое транзакция.

Здравствуйте, дорогие читатели! Пишу, можно сказать, по горячим следам. Верно говорят, что дьявол в деталях. Должен был получить перевод, мне звонят и говорят, что операция прошла… а денег у меня на счете больше не становится. Прошу сказать номер транзакции для проверки, а в ответ тишина. Вроде вещь банальная, а собеседник не знает. В итоге разобрались, нашли его на квитанции, все утрясли. Решил подробно написать про вас, почему так важен номер транзакции, что это такое и где его искать. Все подробности – в статье ниже.

Содержание статьи:

- Что это — номер транзакции и для чего он нужен

- Что такое транзакция

- Банковская транзакция

- Транзакции в базах данных

- Что такое биткоин-транзакции

- Что такое распределенная база данных?

- Почему возникают неподтвержденные транзакции

- Как узнать оптимальную комиссию для транзакции в сети биткоин

- Где можно проверить и отследить биткоин-транзакции

- Транзакция — что это такое простыми словами

- Что такое транзакция

- Виды транзакций

- Как происходит транзакция

- Чек оплаты Киви кошелька — для чего подделывают?

- Для чего нужен чек оплаты Киви?

- Что такое номер транзакции Qiwi (код операции)?

- Важные поля в чеке

- Что делать, если чек не выдан?

- Для чего подделывают чеки Киви?

- Что такое транзакция

- Какие транзакции выполняются по банковским картам

- Транзакция по банковской карте: определение и виды

- Транзакция в магазине: разбор по кусочкам

- Что же представляет собой типичная транзакция в магазине

- Что значит транзакция запрещена для карты

- Порядок онлайн-транзакций

- Запрет и отмена транзакций

- Транзакция

- Просмотр транзакций платежных систем

- Как проверить статус операции

- Основные ошибки при оплате кредитной картой

- Что же произошло, кто виноват и что делать

- Проблемы на стороне держателя карты.

- Проблемы на стороне банка-эмитента.

- Проблемы на стороне продавца.

Что это — номер транзакции и для чего он нужен

Сегодня у нас на очереди слово — транзакция. Что это такое? Как правильно писать это слово — транзакция или трансакция? К чему это понятие относится — к банковским операциям, к программированию баз данных, к области философии или же к области криптовалют?

Как видите, слово это многоплановое и значений у него как минимум несколько. Но все не так сложно, как кажется на первый взгляд. Я бы даже сказал — просто. Но все же несколько абзацев вам просмотреть придется, чтобы понять что к чему.

Про транзакции же в сети биткоин я расскажу намного подробнее, ибо понимая их суть вы сможете существенно сэкономить.

Что такое транзакция

Для начала давайте обратимся к корням, т.е. посмотрим на происхождение этого слова. К нам в язык оно пришло из английского и является приводным от transaction. Примечательно, что нет четких указаний какую букву использовать в середине в русской транскрипции («з» или «с»).

Исторически так сложилось, что до начала нашего века говорили трансакция, а сейчас повсеместно употребляют — транзакция. В принципе, верны оба варианта.

В переводе слово transaction означает — сделка или договор, а скорее процесс проведения сделки или заключения договора. Само по себе оно происходит от латинского transactio, означающего в переводе — соглашение.

Самое главное при этом то, что транзакция не может быть выполненной наполовину или на четверть. У этого понятия есть только два состояния — либо выполнено, либо нет. Это как в компьютерной логике — 0 или 1. По сути, это логически завершенная операция, насколько бы длинной она не была и из скольких бы этапов не состояла.

Банковская транзакция

Самым распространенным типом до недавнего времени была банковская транзакция. Этим замысловатым словом обозначают любое действие, повлекшее за собой изменение состояния счета клиента банка.

Что это может быть? Ну, все что угодно. Это и простой перевод с одного счета на другой, это и снятие денег с карты в банкомате, это и оплата картой в магазине.

Сам процесс банковской транзакции может быть весьма сложен, и если его описывать, то нужно будет употреблять такие слова, как процесинговый сервис, банк-эмитенг (выпустивший карту), банк-эквайер (владелец банкомата или считывающего оборудования в магазине). Оно вам надо? Думаю, что нет.

А вот говоря простыми словами — это обычное изменение состояние счета в результате действий, способных к этому привести, часть из которых описана выше.

В общем любая операция с банковским счетом или картой (в большинстве случаев карты тоже привязаны к счету, если только они не предоплаченные, как, например, Payoneer или ePayments) для простоты называется транзакцией.

К примеру, оплачивая товар на кассе своей картой, вы можете увидеть сообщение на терминале об успешной или не успешной транзакции.

Кроме двух основных состояний (успешно и нет) есть и еще один вариант — отозванная транзакция. Наверное, вы тоже об этом слышали, что, например, платеж картой в интернет-магазине может быть отозван в течении некоторого времени, если у покупателя возникнут претензии к товару.

Т.е. в банковской среде (в отличии от криптовалют, речь о которых пойдет ниже) транзакция может быть отозвана в случае форс-мажора (для защиты клиента от обмана).

Транзакции в базах данных

В программировании транзакцией называют доступ (внесение изменений) к базе данных, в результате которого она переходит в новое состояние.

Базу данных можно представить себе в виде таблицы с данными, которая хранится в отдельной области памяти. В эту таблицу можно вносить новые данные или изменять старые.

Собственно, эти изменения и называют транзакциями, которые тоже могут иметь только два состояния — успешно или нет. Если система транзакцию не принимает, то база данных возвращается в исходное (предшедствующее) этому действию состояние.

Собственно, тут, как вы видите, нет абсолютно никаких расхождений с тем, о чем мы говорили выше. По сути, счета клиентов в банке — это ведь тоже база данных, а транзакции (изменение состояния счета) — это изменение этой базы и переход ее в новое состояние.

Другое дело, что база данных в банковском деле располагается на серверах банка, но бывают и распределенные базы данных, изменения в которых тоже называются транзакции.

Именно к этому типу относятся базы данных биткоина и других криптовалют (так называемый блокчейн), о которых речь пойдет ниже.

Что такое биткоин-транзакции

Как я уже упоминал выше, произнося это слово, люди раньше в большинстве случаев имели в виду именно банковские операции со счетами (ввод, вывод, переводы, оплату и т.п.).

Но вот совсем недавно слово транзакция стала в большей степени ассоциироваться с криптовалютой (что это такое простыми словами) и в частности с биткоином — самой первой и до сих пор самой популярной из криптовалют.

Что такое биткоин транзакция? По сути, то же самое, что и банковская. Это любая операция, приводящая к изменениям счета клиента этой самопальной платежной системы

.

Она (трансакция) так же может иметь только два значения — прошла или не прошла (подтверждена или нет). Но все же есть ряд различий и обусловлены они тем, что в системе биткоина используется распределенная база данных.

Что такое распределенная база данных?

Это когда она существует в виде огромного числа копий (в идеале, ее копии должны быть у всех владельцев «толстых» кошельков для криптовалюты) и новые записи в ней считаются достоверными, если только они совпадают во всех существующих копиях, ну, или хотя бы в большей части из них.

Такая распределенная база данных называется блокчейном и представляет она из себя полностью самоорганизующийся организм (ни кем, по сути, не управляемый).

Есть специальный механизм (майнинг, алгоритмы консенсуса), которые позволяют избежать фейковых транзакций (переводов), и чем больше людей вовлечено в эту сеть, тем надежнее она работает.

Все новые транзакции в сети биткоин записываются в блокчейн (распределенную базу данных) не постоянно, а блоками через определенные промежутки времени (сейчас это примерно раз в 10 минут).

Первым запись всех новых транзакций (переводов, т.е. информацию о всех новых платежах) проводит тот майнер, кто сумел добыть очередную монетку (кроме этого он еще получает за это и вознаграждение).

Сам процесс майнинга представляет из себя бессмысленный перебор чисел (аналог поиска иголки в стоге сена), и кто первым найдет нужное число определить заранее невозможно, что делает систему безопасной.

Потом сделанные им записи дублируются по всей остальной сети блокчейн. Следующую запись сделает уже другой майнер, нашедший очередную иголку (число, точнее хеш).

Считается, что транзакция прошла, когда в системе наберется хотя бы 6 подтверждений (но чем больше, тем лучше). Большинство криптокошельков и обменных пунктов будут считать деньги переведенными именно после шести подтверждений.

Следует это из обычной логики, по которой при таком числе подтверждений вероятность того, что данная транзакция была фейковой (по идее, биткоины можно отправить сразу по двум адресам), становится достаточно низкой.

Почему возникают неподтвержденные транзакции

К сожалению, далеко не все транзакции в биткоин-сети проходят успешно. Часть из них так и останется неподтвержденной.

Дело в том, что в один блок можно записать только ограниченное число информации о проведенных в этот период операциях (трансакциях), а запись очередного блока придется ждать еще десять минут и не факт, что ваш перевод и туда попадет.

Так какие же транзакции будут включены в очередной блок, а какие нет? Кто это решает? Все очень просто, решает это ваша скупость или, наоборот, щедрость. Их отранжируют по степени комиссии, которую назначил человек делающий перевод.

Размер комиссии, по сути, произвольный и на ранней стадии существования сети биткоина платежи могли проходить и вовсе без нее.

Но сейчас платеж без комиссии останется неподтвержденным, ибо слишком много людей пользуются сетью, а возможности ее ограничены.

Соответственно, если вы назначите при переводе биткоинов слишком маленькую комиссию, а сеть биткоина в это время будет сильно загружена, то вам подтверждения транзакции придется ждать очень долго (пока не спадет нагрузка на сеть), а при совсем низкой комиссии подтверждения транзакции можно и вовсе не дождаться.

Что же делать? Ну, я советую вам воспользоваться сервисом мониторинга состояния сети биткоин, который называет Blockchain.info и о котором я уже довольно подробно писал. В нем есть такая вот страница, где отображается график текущей нагрузки на сеть биткоина.

Например, в декабре 2017 года нагрузка на сеть была столь высокой, что комиссия за одну транзакцию (чтобы она прошла за обозримое количество времени) составляла несколько десятков долларов (до семидесяти, по-моему, доходило). Собственно, можете сами открутить приведенный график назад и оценить загруженность на тот момент.

Как узнать оптимальную комиссию для транзакции в сети биткоин

Если самим прикидывать не хочется, то воспользуйтесь этим сайтом, где можно увидеть рекомендуемую комиссию на текущий момент в сатошах.

Учтите, что комиссия за одну транзакцию не зависит от суммы, которую вы отправляете (это не процент, а фиксированная сумма).

Она зависит только от веса транзакции в байтах и загруженности сети на данный момент. Обычно размер одной транзакции не превышает один килобайт (чаще даже намного меньше), т.е. 1000 байт.

Т.е. сейчас комиссию можно ставить существенно ниже предновогодних уровней (порядка нескольких долларов или даже ниже) и ваши транзакции будут без проблем проходить. Все еще так же зависит от времени суток, ибо бывают пики и спады назгрузки, что тоже можно использовать для экономии на переводах биткоинов.

Если время перевода вам не важно, но вы хотите максимально сэкономить на комиссии, то зайдите на эту страницу сайта Blockchain, и если там увидите, что число неподтвержденных транзакций меньше десяти тысяч, то можете смело полученное выше число делить еще на десять. ИМХО.

Где можно проверить и отследить биткоин-транзакции

Есть специальные сервисы (сайты), которые позволяют в удобной форме посмотреть всю информацию по интересующей вас транзакции.

Как вы понимаете, система биткоина устроена так, что вся ее подноготная доступна всем желающим. Другое дело, что для работы с этой информацией нужен софт или специализированные онлайн-сервисы, о коих мы сегодня и поговорим.

Чаще всего для этой цели используют следующие сайты:

- Blockchain

- Chain.so

Там прямо на главной странице вы найдете окно поиска, куда можно вставить адрес того кошелька, куда вы осуществляли перевод (или адрес своего кошелька, куда вам должен был перевод прийти).

В принципе, сайт Blockchain переведен на русский язык и каких-либо проблем с его использованием быть не должно.

источник: https://ktonanovenkogo.ru/voprosy-i-otvety/tranzakciya-chto-eto-takoe-prostymi-slovami-kak-proverit-bitkoin-tranzakcii.html

Транзакция — что это такое простыми словами

Транзакция – это термин, имеющий латинское происхождение, в переводе означающее «соглашение» или «обмен». Под финансовой (банковской) транзакцией понимают операции, сделки использующие банковские счета.

Чаще всего данный термин встречается в банковской сфере и подразумевает следующие операции: Банкоматная транзакция – выдача денег либо проведение иной операции с помощью терминала; Банковская транзакция – это перечисление денежных средств с одного счета на другой, а также оплата товаров.

Что такое транзакция

Под транзакцией понимают:

- внесение либо получение клиентом наличных денежных средств на банковскую карту;

- совершение сделки купли-продажи на рынке ценных бумаг либо акций;

- покупка товаров либо оплата услуг через Интернет;

- оплата услуг с помощью банковской карты через терминал в супермаркетах, магазинах, салонах и т.д.

Если говорить простыми словами, то транзакция – это добровольное перечисление денежных средств со счета клиента, либо покупателя в пользу лица, оказавшего услугу, либо продавшего товар.

Каждая из операций отражается в базе данных финансовой организации, вне зависимости успешна она была проведена или нет.

Виды транзакций

В зависимости от личного участия сторон и условий проведения сделки выделяют два вида операции:

- Онлайн — транзакция.

Осуществление операций производится при участии посредника либо напрямую, но в режиме реального времени. Однако, участники сделки могут находиться на разных континентах. - Оффлайн – транзакция – это операции, не требующие непосредственного участия обоих сторон, производится с некоторой задержкой по времени.

Как происходит транзакция

Механизмы проведения транзакций типичны, чтобы иметь представление о данной операции необходимо понимать их.

Рассмотрим процесс на примере оплаты покупки в супермаркете с помощью банковской карты физического лица. Транзакция будет включать в себя четыре последовательных этапа.

Сделка происходит не между супермаркетом и покупателем, а между финансовыми организациями: Банком-эмитентом, выпустившим пластиковую карту и обслуживающим ее; Банком – эквайром, на обслуживании которого находится терминал магазина, через который осуществляется сделка.

Для осуществления финансовой сделки банк – эквайр запрашивает разрешение на проведение операции у банка-эмитента. В случае покупки в супермаркете – на денежный перевод.

Запрос формируется в момент помещения банковской карты в платежное устройство. При соприкосновении защитной линии карты и терминала производится отправка зашифрованных данных, касающихся персональной информации держателя карты, ее реквизитов и т.д.

Сформированный запрос направляется первоначально на проверку в процессинговый центр – это специальная организация, основной задачей которой является проверка. Если финансовая организация достаточно крупная и имеет обширную клиентскую сеть, то у нее есть собственный процессинговый центр.

Если такового не имеется, то банком заключается договор о предоставлении данной услуги с посредником. Процессинговый центр обрабатывает запрос и на основе полученного результата создает «запрос на авторизацию», которой отправляется непосредственно в банк — эмитент.

Следующим этапом является сверка со сведениями, содержащимися в базе данных банка, по результату данной манипуляции операции банк присваивает уникальный код, который выступает положительным ответом на запрос и отсылается также в процессинговый центр.

В случае, когда по каким-либо причинам данные не прошли банковскую проверку, в проведении сделки будет отказано.

Заключительный этап – это анализ банком-эквайром полученных данных, а также проведение операции транзакции. Итогом которой становится списание денежных средств с карт-счета покупателя и пересылка их на счет супермаркета, а также выдача чека, подтверждающего успешность проведение сделки.

Несмотря на то, что работа банковских систем является достаточно сложной и замысловатой, показанный пример позволяет понять, как происходит списание денежных средств с расчетной карточки клиента.

Масштабы проведения таких сделок впечатляют – стоит лишь представить, сколько подобных операций проводится ежесекундно во всем мире.

Развитие современных технологий позволили сделать сложные технические сделки для держателей пластиковых карт простыми, отнимающими всего несколько секунд, безопасными, гарантировать полную сохранность персональных данных и конфиденциальность.

Минимальную информацию о том, в чем суть операции «транзакции» следует знать, поскольку обойтись без нее в современном мире невозможно.

Чек оплаты Киви кошелька — для чего подделывают?

С появлением денежных переводов через интернет наша жизнь значительно облегчилась. Возникла новая проблема – как доказать, что операция была совершена?

Сложно верить на слово человеку, находящемуся за тысячи километров от вас, особенно если речь идет о серьезных суммах. Компания Qiwi в целях подстраховки своих клиентов использует чек Киви кошелька.

Для чего нужен чек оплаты Киви?

Этот платежный документ может быть в двух видах:

- Бумажный – выдается терминалом. Этот Qiwi чек может не только подтвердить то, что перевод был осуществлен, но и поможет в разрешении вопроса с технической поддержкой, если деньги не придут на счет. Главное правило: сохранять эту бумагу до тех пор, пока не будет закончена операция. Кроме всего прочего такие чеки трудно подделать, так как для качественной фальсификации необходимо специальное устройство, встраиваемое в терминалы.

- Электронный чек оплаты Киви кошелька. Его можно найти в истории каждой операции. На нем есть вся та же информация, что и на бумажном, за исключением данных о терминале и платежном агенте. Если такой чек понадобится для подтверждения платежа в ГИБДД, коммунальных службах или иных местах, то его можно распечатать на обычном принтере.

Что такое номер транзакции Qiwi (код операции)?

Для того, чтобы можно было решить вопрос с каждой операцией, транзакциям присваивается специальный код из цифр. Код транзакции Qiwi позволяет обратиться в техническую поддержку, чтобы выяснить судьбу платежа. Не имея на руках этого кода получить данные о переводе денег невозможно.

Код операции Киви кошелька печатается на каждом чеке, независимо от того электронный он, или выданный терминалом. В зависимости от модели терминала он подписывается как «Номер транзакции» или «Код операции».

Мы разобрались, что такое номер транзакции на чеке и для чего он нужен. Понятно, что без него квитанция, по сути, недействительна. Остается разобраться, где на чеке номер транзакции.Далее последовательно заполняем все графы, используя информацию из чека.

Автоматические подсказки будут помогать нам находить, где расположена информация. Еще раз внимательно сверьте номер терминала на чеке и код операции на чеке с вводимыми на сайте.

Если платеж не найден, но при этом все реквизиты введены верно, это повод обратиться в техническую поддержку.

Важные поля в чеке

Есть несколько полей, которые обязательно должны быть отражены в квитанции, выдаваемой терминалом.

Разберем их все:

- Название агента. Это может быть как индивидуальный предприниматель, так и организация, в чьем ведении находится терминал.

- ИНН. Продолжение предыдущего пункта, позволяет больше узнать о владельце аппарата.

- Номер квитанции. Порядковый номер выданного платежного документа позволит решить вопрос, если терминал не зачислил деньги на счет.

- Порядковый номер терминала на чеке. Нужен для проверки транзакции на сайте.

- Адрес терминала. Местоположение аппарата.

- Дата проведения операции. Указывается с точностью до секунды. Нужна для проверки транзакции на сайте.

- Поставщик. Кто осуществляет обработку платежа.

- Сколько денег принято и сколько из них зачислено.

- Исходя из предыдущего пункта – размер комиссии аппарата.

- Номер телефона, на который зачисляются деньги. Нужен для проверки транзакции на сайте.

- Код операции Киви кошелька. Нужен для проверки транзакции на сайте.

Что делать, если чек не выдан?

В личном кабинете такого просто не может произойти, так как все чеки по электронным платежам хранятся в истории операций и их можно в любой момент открыть и распечатать.

Другая история с квитанциями от терминалов. Причин для невыдачи чека много, но самые распространенные это нехватка кассовой ленты и сбой в программном обеспечении.

Если произошла такая ситуация, то есть два варианта:

- На каждом терминале есть номер технического специалиста, который отвечает за обслуживание данного устройства. Если его нет, то всю информацию можно найти после нажатия на иконку «i» в главном меню. Нужно позвонить по указанному номеру, сообщить номер терминала и дождаться решения проблемы.

- Если не получилось связаться с техническим специалистом, то нам нужен номер терминала, а так же необходимо запомнить время, когда была осуществлена операция. После этого мы приходим домой, на сайте платежной системы выбираем раздел «Помощь» – «Обращение в поддержку» – «QIWI Терминалы» – «Проблема с платежом через терминал» – «Нет квитанции». Заполняем все графы и подробно расписываем суть проблемы.

Так же нужно действовать, если на чеке Киви нет кода операции. Сначала связываемся с техническим специалистом, а потом пишем в поддержку Qiwi.

Для чего подделывают чеки Киви?

С тем, что платежная система выдает чеки есть одна проблема – она во всеуслышание заявляет, что не все операции проводятся мгновенно, а значит открывается новая ниша для мошенников: обман на деньги.Как это работает?

Предположим мы продаем смартфон через доску объявлений в интернете. Нам пишет/звонит человек из другого города и говорит, что хочет купить устройство. Так как личная встреча невозможна, он предлагает перевести деньги на Киви. Мы соглашаемся и получаем чек, подтверждающий выполнение транзакции.

Но деньги на счет еще не поступили.Человек заявляет, что операция может обрабатываться несколько дней, а телефон ему нужен сейчас, так как он хочет сделать подарок сыну/маме/дяде/брату, и просит выслать его сейчас, ведь деньги уже в пути. Вот тут и начинается представление. Излишне доверчивые граждане высылают устройство и продолжают ждать деньги, которые даже не были отправлены.

Дело в том, что подделать электронный чек – довольно простая задача.

Достаточно вбить в любую поисковую систему «Как подделать чек Киви» и мы получим не только подробную инструкцию, но и даже специальные шаблоны, которые автоматически генерируют дополнительную информацию, достаточно ввести номер телефона и сумму платежа.

Поэтому не стоит отправлять ничего заранее, пока деньги не придут на счет. В крайнем случае, можно обратиться в техническую поддержку и узнать статус платежа.Что такое транзакция по банковской карте

Читатели, впервые взявшие в руки банковские карты, сталкиваются с финансовой терминологией: дебет, кредит, транзакция.

Википедия предлагает несколько вариантов ответов на вопрос о том, что такое транзакция, но все они – один мудренее другого.

Какой-нибудь пенсионерке, и простому работяге, получившим пластик для получения пенсии или зарплаты, сложно разобраться в наборе заумной терминологии. Попробуем выяснить, что это такое, своими словами.

Что такое транзакция

В переводе с латыни слово транзакция означает договор, соглашение. Любая финансовая операция, например, перевод денег с одного счета на другой – это соглашение, заключаемое между банком и лицами, участвующими в этом переводе. Даже если это – перевод по пластиковой карте. Кстати, они бывают двух видов: дебетовые и кредитные.

Транзакция сопровождает любые операции со счетом.

Финансовые средства для использования по кредитной карте банк выделяет в соответствии с договором, заключенным между финансовым учреждением и владельцем кредитного счета. Деньги, потраченные по кредитке, ее держатель обязан вернуть банку через определенное время.

Дебетовые карты служат для использования собственных средств¸ лежащих на текущем счете клиента. Он пополняет счет самостоятельно, например, зарабатывая на фрилансе, или частном предпринимательстве.

Существует еще одна категория банковских карт. Их в народе прозвали пенсионными и зарплатными. Это еще один вариант дебетовых инструментов.

Договор с банком заключает учреждение, выплачивающее пенсию, или заработную плату. Данное учреждение переводит средства в банк, и они поступают на счета их держателей.

Таким образом, предприятие избавляется от очередей в дни заработной платы, нет необходимости держать в штате лишних кассиров, и рисковать, привозя деньги на предприятие.

Транзакция по банковской карте представляет собой договор между банком, учреждением, оказывающим услугу, и владельцем банковского счета. А сам процесс приема банковских карт к оплате называется эквайрингом от англ. Acquire, что значит — приобретать, получать.

Какие транзакции выполняются по банковским картам

На пластиковые средства проведения платежа производятся междугородние и международные денежные переводы. Деньги можно снять в банкомате, то есть перевести их в наличные. А можно и не снимать.

Можно расплачиваться за товары и услуги в крупных магазинах, супермаркетах, сервисных центрах кредиткой

Посредством дебетовой или кредитной карты оплачиваются:

- покупки в интернет-магазине;

- коммунальные услуги, налоги через электронные приложения;

- банковские операции через интернет-банкинг, не выходя из дома.

Все упомянутые действия относятся к транзакциям по банковской карте. В них участвуют банк эмитент, выдавший кредитку, и банк эквайер, обслуживающий устройства для проведения финансовых операций. Все эти устройства подключены к интернету, и платежи проводятся виртуально.

Сейчас появились даже счетчики для оплаты коммунальных услуг, работающие с пластиковыми картами. Пополняются они, как обычные дебетовые.

Затем карточка вставляется в ридер счетчика, где происходит считывание информации и пополнение счета пользователя. Это тоже транзакция, в которой задействованы потребитель услуги, компания, предоставляющая эту услугу и банк, обслуживающий данную карту.

Проведенный платеж позволяет расходовать на полученную сумму воду, газ, или электроэнергию. Как только закончатся полученные средства, оказание услуги автоматически прекращается.

источник: http://kredityvopros.ru/creditsovereign.com/chto-takoe-nomer-tranzaktsii.html

Транзакция по банковской карте: определение и виды

Интересно, что до сих пор так точно и не установлено правильное написание этого слова. Два варианта (транзакция и трансакция) совершенно равноправны и присутствуют в официальных документах различных финансовых учреждений.

Слово имеет латинские корни («transactio» означает договор или совершение). Если обобщать, то транзакцией является любая операция, повлекшая за собой изменение состояния счета клиента.

Так, вполне законно транзакцией называются пополнение карты, снятие наличных в банкомате, осуществление переводов и т.п. Но чаще всего это определение встречается при совершении оплаты платежной картой в торговой точке.

Транзакция в магазине: разбор по кусочкам

Прокатывая банковскую карту через терминал, кассир вряд ли понимает, какие процессы при этом происходят. А вот клиенту знание процедуры не помешает (все-таки речь идет о его деньгах и их безопасности).

Что же представляет собой типичная транзакция в магазине

Это несколько связанных друг с другом этапов. Прежде всего, нужно понимать, что имеются два основных участника:

- банк-эмитент(ему принадлежит пластиковая карта)

- банк-эквайер (обслуживает торговую точку, предоставляя ей POS-терминал).

В чем вообще суть операции? В том, что банк-эквайер хочет получить от банка-эмитента разрешение на проведение транзакции.

Прокатывая платежное средство через терминал, кассир отправляет в виде потока зашифрованной информации запрос, содержащий необходимые для осуществления транзакции данные. Это номер карты, срок ее действия, ФИО владельца и т.д. В общем, все, что содержат магнитная полоса или чип.

Посланный запрос летит… нет, не в банк. А в специальную организацию, называемую процессинговым центром. Хотя стоит сделать поправку. У некоторых банков (как правило, самых крупных) имеется собственный процессинговый центр.

Другие же учреждения вынуждены заключать договор либо с отдельной организацией, либо с другим банком.

Процесс, в котором участвует процессинговый центр, называется «запрос на авторизацию». Авторизация (от англ. «authorization») – это разрешение на совершение транзакции. Функция процессингового центра заключается в обработке информации и пересылке ее далее в банк-эмитент.

Проверив сведения и сопоставив их со своими данными, банк-эмитент отправляет процессинговому центру разрешение на совершение транзакции, которое заключается в присвоении операции кода авторизации.

Окончательный этап прост – получив разрешение, банк-эквайер осуществляет транзакцию, результатом которой является чек из POS-терминала и пересылка денег со счета клиента на счет магазина.

Описанная транзакция называется также «онлайн-транзакцией», что показывает осуществление ее в реальном времени. Как вы понимаете, бывает и транзакция оффлайн.

Она может осуществляться с помощью импринтера (устройство, которое делает оттиск лицевой стороны карты).

При этом заполняется слип, который позже передается в банк-эмитент для оплаты. Примерно такая же схема может быть в случае оплаты гостиничных услуг или аренды автомобиля.

Популярным вопросом является возможность отмены транзакции. Вообще, следует заметить, что банк может отменить очень многие операции (при желании, конечно). Какие усилия для этого нужно приложить, разбирать не будем (просто знайте, что возможность отмены и исправления ошибки есть).

Конечно же, транзакцию отменить можно. Правда, сейчас мы говорим об операции в ТСП (торгово-сервисном предприятии). В случае снятия наличных в банкомате, к примеру, когда купюры на руках, какая уж тут отмена?

Легче всего аннулировать транзакцию в тот же день, что и производилась оплата. На каждом терминале есть специальная функция. Если же терминал уже отгружен (данные передались в банк), то следует обращаться в финансовое учреждение, которое выпустило «пластик».

Вот как все непросто оказалось с таким простым словом «транзакция».

источник: https://credit-card.ru/articles/other/transaction.php

Что значит транзакция запрещена для карты

Каждый раз, используя банковскую карту для оплаты товаров, снятия денежных средств или осуществления переводов, клиентом банка осуществляются определенные транзакции.

И хотя все транзакции занимают всего несколько минут, полный цикл операций является достаточно обширным процессом, который включает в себя отправку запросов на списание денег, их обработку и выполнение.

Транзакцией является любая операция с банковской картой, выполнение которой приводит к изменению состояния счета клиента. Транзакция может осуществляться в режиме реального времени (онлайн) и в режиме оффлайн.

К онлайн-транзакциям относятся денежные переводы между картами, операции снятия наличных средств в банкоматах, расчетные операции в торговых точках и магазинах. Рассмотрим процесс выполнения онлайн-транзакции на примере оплаты товара в торговом центре.

В выполнении операции задействованы три стороны:

- банк-эквайер, обслуживающий выбранную торговую точку (именно его POS-терминал установлен в магазине);

- банк-эмитент, обслуживающий платежную банковскую карту;

- международная платежная система, являющаяся промежуточным звеном при проведении расчетных операций (Visa, MasterCard и т. д.).

Порядок онлайн-транзакций

Расчетная транзакция начинается с момента передачи платежной карты кассиру и считывания POS-терминалом данных, необходимых для оплаты (номера карты, периода ее действия, фамилии владельца и других сведений, зашифрованных на магнитной ленте).

Считанная информация передается в банк-эквайер, обслуживающий POS-терминал (как правило, магазины заключают специальные договора на обслуживание терминалов, согласно которым с каждой транзакции взимаются комиссии).

Полученные данные передаются банком-эквайером в центр обработки данных (ЦОД) международной платежной системы, обслуживающей карту.

После этого информация передается в процессинговый центр банка-эмитента, в котором происходит одобрение платежа.Кроме того, выполняется проверка на предмет превышения установленного лимита на выполнение операций.

Ответ банка-эмитента направляется обратно, через ЦОД, к банку-эквайеру и магазину. Реквизиты платежа выводятся на чек, который передается покупателю.

Запрет и отмена транзакций

Самыми распространенными транзакциями являются платежи в магазинах, денежные переводы и снятия наличных средств. Есть несколько причин, по которым транзакции могут быть запрещены.

Самые распространенные из них:

- банковская карта была заблокирована;

- на банковской карте отсутствует достаточное количество средств, необходимых для выполнения операции;

- платежная карта имеет установленные ограничения по совершению платежей;

- срок действия платежной карты истек;

- допущена ошибка при введении PIN-кода;

- банковская карта внесена в стоп-лист по подозрению в отмывке средств, мошенничестве и т. д.;

- существуют технические проблемы (на сайте, с банкоматом и т. д.).

Если запрет операций не связан с недостаточным балансом карты, для устранения проблем необходимо обращаться в обслуживающий банк.

В некоторых случаях транзакции могут быть отменены по инициативе самих клиентов (конечно, если речь не идет о снятии наличных).

О возможности отмены транзакций нужно знать и для того, чтобы иметь возможность вернуть средства, списанные с карты мошенническим путем.Проще всего отменить операцию в тот день, в который она совершалась.

Если данные с терминалов уже были переданы в банк, обращаться следует в само финансовое учреждение.

источник: http://kredityvopros.ru/postcard-money.com/chto-znachit-tranzaktsiya-zapreshhena-dlya-karty.html

Транзакция

Транзакция – операция по перемещению денежных средств, совершение сделки купли-продажи. Результатом транзакции всегда будет изменение состояния счета клиента, будь то расчетный счет в банке или карт-счет держателя пластиковой карты.

Отсюда виды транзакций:банковская, когда происходит перевод денег с одного расчетного счета на другой;

банкоматная, когда по пластиковой карте посредством банкомата снимаются наличные деньги или оплачиваются какие-либо услуги.

Совершаются транзакции (или трансакции, точность правильного написания не установлена, поэтому оба варианта используются в равной степени) двумя способами:

- онлайн-транзакции – при этом все расчеты (списание, зачисление, выдача средств) производятся в режиме реального времени, например банкоматные транзакции, или банковские транзакции, производимые в пределах одного банка

- оффлайн-транзакции – в этом случае непосредственной связи между участниками процесса нет, и расчеты производятся спустя некоторое время. Так, например, происходит зачисление заработной платы в банке, когда со счета организации списывается общая сумма и зачисляется соответствующими частями на карт-счета сотрудников.

Безопасность проведения онлайн-транзакций подтверждается тем, что все выполняемые операции являются защищенными транзакциями и требуют предварительной авторизации. В процессе совершения операции ей присваивается код авторизации и номер транзакции.

Проведение транзакций может быть сложным и многоуровневым, но сама транзакция имеет только два состояния:

- выполнена

- не выполнена.

Во втором случае вы будете предупреждены уведомлением «Не удается завершить защищенную транзакцию». Это одна из распространенных ошибок во время проведения транзакций. Причинами ее возникновения могут являться и отсутствие связи с сервером банка, и неисправности банкомата и другое.

По причине сбоя могут быть ошибочно списаны средства со счета, но любые транзакции носят обратимый характер. Для этого необходимо напрямую обратиться в банк, где в течение нескольких дней разберутся в ситуации и отменят ошибочные платежи.

источник: https://myfin.by/wiki/term/tranzakciya

Просмотр транзакций платежных систем

- Для просмотра транзакций платежных систем необходимо перейти в заказ, по которому осуществлялись платежи.

- Для этого в разделе редактирования магазина перейдите по ссылке «Платежные системы».

- В открывшемся окне нажмите на ссылку «Просмотреть транзакции».

В открывшемся окне Вы увидите перечень оплат, поступавших через платежные системы, в каждой строке которого будет следующая информация:

- ID транзакции (уникальный номер платежа);

- Дата и время осуществления платежа (то есть это та дата и время, когда пользователь нажал на кнопку «Оплатить», а не время поступления средств);

- Номер счета (он же ссылка на заказ в системе управления);

- Статус оплаты (существует четыре статуса: инициализирована — пользователь выбрал одну из платежных систем в качестве способа оплаты; отменена — пользователь отменил оплату в платежной системе; оплачена — с пользователя списались денежные средства; успешно завершена — система управления получила информацию об успешном завершении операции, на этом этапе изменяется сумма оплаты заказа);

- Название платежной системы;

- Сумма платежа.

источник: http://kredityvopros.ru/help.megagroup.ru/prosmotr-tranzakciy#step--3

Как проверить статус операции

Для проверки статуса операции выполните следующее:

- Войдите в учетную запись PayPal.

- Нажмите История в верхней части страницы.

- Нажмите на платеж, статус которого хотите проверить

- Нажмите См. сведения на сайте с классическим интерфейсом.

- На странице «Сведения об операции» будет указано состояние операции.

источник: https://www.paypal.com/ru/smarthelp/article/faq1081

Основные ошибки при оплате кредитной картой

Представьте себе ситуацию: вы приходите в магазин, берете товар, подходите к кассе с намерением расплатиться картой.

Девушка кассир берет ваш пластик, совершает необходимые действия, задумчиво смотрит на терминал и говорит вам: «операция не прошла…».

Что же произошло, кто виноват и что делать

Всем известно простое правило: «чем больше частей в системе, тем больше вероятность сбоя при ее работе». При оплате покупки наличными, в системе есть только два участника: вы и продавец.

Даже тогда может возникнуть сбой: например, у продавца может не оказаться сдачи. Что же говорить об оплате картой, где звеньев системы гораздо больше.

Вы, продавец, банк-эмитент (выпустивший вашу карту), процессинговые центры… Это далеко не полный список. И на каждом этапе возможен сбой. Причин этого довольно много, есть довольно экзотичные, например: запрет на использование карты в данной стране.

Остановимся на наиболее «популярных» ошибках.

Условно все проблемы можно разделить на 3 группы:

- на стороне держателя;

- на стороне банка-эмитента;

- на стороне продавца.

Проблемы на стороне держателя карты.

Из названия понятно, что их причинами является сам держатель. Пальму первенства по частоте возникновения таких отказов делят между собой «недостаток средств на карте» и «неверный ПИН-код».

Обычно в названии скрыта не только причина отказа, но и ответ, как решить эту проблему.

Результат операции: Недостаток средств на карте.

Причина отказа: сумма доступных средств меньше суммы операции.

Решение проблемы: Очевидно, что решение только одно: пополнить счет карты любым способом.

Необходимо учитывать, что средства, внесенные через кассу, будут доступны не сразу. Это связано с тем, что банку необходимо не только провести приходную операцию, но и отправить данные в процессинговый центр.

По этой же причине может возникнуть и описываемая ошибка.

Нюансы: Нередко такой отказ возникает, когда производится оплата в валюте, отличной от валюты счета, а денег – впритык. Поэтому, если вы расплачиваетесь в другой валюте, следите за тем, чтобы доступный остаток превышал сумму покупки с учетом конвертации минимум на 10%.

Почему минимум? Списание средств со счета происходит не в момент транзакции, а не раньше следующего дня. Часто возникает ситуация, когда из-за движения курса валюты, списывается сумма большая, нежели в момент проведения операции.

В результате может возникнуть технический (неразрешенный) овердрафт. Для компенсации движения курсов валют и предотвращения возникновения овердрафта, банки увеличивают сумму операции на 10%.

В итоге, конечно, списывается только сумма операции, остаток вновь становится доступным. Возможна и другая ситуация: когда из-за понижения курса итоговая стоимость покупки будет меньше.

Результат операции: Неверный ПИН-код.

Причина отказа: введен неверный ПИН-код карты.

Решение проблемы: ввести правильный код.

Нюансы: Если вы напрочь забыли свой ПИН, и восстановить его категорически невозможно, способ оплатить товар картой все же существует. Работает он не везде, а там, где работает, кассиры его очень не любят.

Зачастую даже не знают о его существовании. Практически любой POS-терминал предусматривает возможность подтверждения личности держателя не с помощью ПИН-кода, а с помощью документа, удостоверяющего личность.

Например, паспорта. Работает это так: вместо ввода ПИН-кода, вы нажимаете кнопку отмены, после чего кассир обязан проверить ваши документы и подтвердить операцию.

Напечатанный таким образом чек будет содержать в себе поле для подписи держателем и кассиром. Повторимся: работает этот способ не везде. Обычно на экране терминала в процессе ожидания ввода ПИНа есть подсказка, какую клавишу нажать, для проведения такой операции.

Помните, если ввести неверный ПИН трижды, то карта заблокируется, вплоть до статуса «изъять». И тогда для воссоединения со своими пластиковыми деньгами необходимо обращаться в банк.

Результат операции: Карта не читается.

Причина отказа: Раньше, когда культура использования карт в Росси была в зачаточном состоянии, а карты были исключительно с магнитной полосой, многие наши сограждане хранили пластик в портмоне с магнитными защелками.

Клали их на ЭЛТ-телевизоры и колонки музыкальных центров и т.д. Результат этих действий был таким же, что и с магнитофонной лентой: карта становилась нечитаемой. Современные чиповые карты испортить сложнее, но умельцы находятся.

Решение проблемы: Обращаться в банк и перевыпускать карту.

Нюансы: Есть крайне малая вероятность того, что карта сработает на другом терминале. Но эта вероятность действительно крайне мала.

Это, пожалуй, самые распространенные причины ошибок держателя при оплате с физическим использованием карты.

Результат операции: Operation declined при оплате в интернет-магазине.

Причина отказа: чаще всего причиной является банальная ошибка при вводе данных карты: неверно введен номер карты, срок ее действия, CVV2 код – все это приведет к отказу в обслуживании. Эта же ошибка может быть вызвана слишком долгим периодом ввода данных: время на это ограничено.

Решение проблемы: повторить ввод данных более внимательно.

Нюансы: Если ваша карта использует протоколы защиты 3DSecure, ошибка может выглядеть и так: «11070: ОШИБКА АУТЕНТИФИКАЦИИ 3DSecure».

В этом случае неточность введенных данных следует искать не в данных карты, а в дополнительном коде подтверждения, используемом указанной системой.

Обычно он приходит в виде СМС-сообщения, но есть и другие варианты. Помните, что время жизни одноразового пароля не более 5 минут.

Проблемы на стороне банка-эмитента.

Проблем у банков-эмитентов достаточно. Все их перечислять можно если не бесконечно, то очень долго. Остановимся на самой популярной из них.

Результат операции: Операция запрещена

Причина отказа: На самом деле эта причина является универсальным ответом, когда система не знает, что происходит. Запрет может быть по целому ряду причин: от неактивированной карты до запрета на проведение именно этого типа операции в именно этой стране.

Решение проблемы: В 90% случаев поможет только звонок в банк. Если карта не активирована, то ее активируют, если проблема в чем-то другом, ее озвучат и, может быть, даже оперативно решат.

Причиной отказа могут быть как проблемы со связью у процессинга банка-эмитента, так и недостаток средств на его счетах. Последняя особенно актуальна в небольших финансовых учреждениях, не имеющих собственного процессинга.

Все, что можно сделать в этом случае – воспользоваться картой другого банка. Можно сообщить в службу поддержки о проблеме, вам, как минимум, будут благодарны.

Проблемы на стороне продавца.

Основные проблемы в магазинах, принимающих оплату по картам, крайне незатейливы:

Результат операции: Отсутствует связь с банком.

Причина отказа: повреждение линии связи, нет подключения.

Решение проблемы: Попросить кассира проверить подключение (если это возможно) и попробовать провести операцию повторно.

Результат операции: Неверная карта.

Причина отказа: Если ваша карта точно не повреждена и работает, то, скорее всего, терминал этого магазина не работает с картами вашей платежной системы.

Особенно часто с такими проблемами сталкиваются держатели карт довольно экзотической платежной системы. Например, American Express. В меньшей степени – China Union Pay, Union Card и т.п.

Решение проблемы: только воспользоваться картой другой платежной системы или оплатить покупку наличными.

Результат операции: операция не проведена.

Причина отказа: кассир не умеет работать с картами. Да, бывает и такое.

Решение проблемы: Вариантов решения не много: либо потребовать пригласить более опытного кассира, либо расплатиться наличными. Впрочем, в моей практике были случаи, когда я успешно обучал кассира, как проводить операцию.

Разумеется, здесь описаны далеко не все причины возникновения проблем при использовании пластика как средства платежа, только наиболее популярные. Но какой бы отказ не сформировался, подробно разъяснить о его причинах вам могут в банке.

Как и порекомендовать способы решения возникшей проблемы. Поэтому самым универсальным способом решения проблем с картой является номер телефона, указанный на ее обороте: телефон службы поддержки банка-эмитента.

источник: http://kredityvopros.ru/hcpeople.ru/osnovnyie-oshibki-pri-oplate-kreditnoy-kartoy/

В этой статье мы простыми словами объясняем, что такое транзакция. Для нетерпеливых скажем уже здесь, что так называется операция, в результате которой остаток на счете изменился в большую или меньшую сторону. Иногда техника дает сбой или же сам пользователь бывает невнимателен, из-за чего терминал показывает ошибку. В настоящей статье мы подробно разбираем само понятие «транзакция», виды операций, технические нюансы и способы решения возможных проблем.

Содержание

- Что означает слово «транзакция»?

- Что такое код и номер транзакции?

- Виды транзакций

- Как происходит транзакция?

- Статусы транзакций

- Что значит «транзакции по вашей карте приостановлены»?

- Что значит «транзакция отклонена»?

- Краткое резюме статьи

Что означает слово «транзакция»?

Когда речь заходит об определении тех или иных слов, всегда наилучшим решением является проверка этимологии слова. В нашем случае слово было взято из английского «transaction» (приблизительный перевод на русский — операция, сделка, договор), в англоязычных странах издавна этим словом обозначалась любая сделка или договор, но если брать более широко, то таким же словом называлась сделка купли-продажи.

Справка: употребимы сразу два варианта произношения этого слова — транзакция и трансакция. В банковской и финансовой документации можно встретить оба варианта. Правда, «трансакция» встречается все реже, так как для русского языка звонкая согласная в середине слова более легко воспринимается, чем глухая согласная.

Примерно такое же значение сохранилось и в русском варианте этого слова. «Транзакция» обозначает изменение состояния счета в банке. То есть любое действие или операция, уменьшающее или увеличивающее количество денег на карточке или на счете, будет являться транзакцией. Так, например, в перечень таких операций входят:

- Платеж в пользу чего угодно — за коммунальные платежи, за билеты на самолет и т.д.;

- Оплата товаров и услуг где-либо — в магазине, ресторане, парке аттракционов и т.д.;

- Перевод на банковскую карту другому человеку, перевод на электронные кошельки;

- Снятие денежных средств в банкомате;

- Получение денег от заказчиков, друзей или из других источников и т.д.

Это далеко не полный список. Сюда можно отнести и самое обычное пополнение мобильного телефона с банковской карты, и оплату «Мобильного банка» или других услуг банка, и все остальное — важен лишь сам факт изменения остатка на счете. Операция, влияющая на этот параметр, является по определению «транзакцией».

Что такое код и номер транзакции?

Уже более или менее понятно, что такое транзакция по банковской карте Сбербанка или карте любого другого банка. Но вот код и номер вызывают вопросы: что это, на что влияет эта информация и как ее использовать? А, самое главное, нужно ли?

И код, и номер нужны исключительно сотрудникам банка для разрешения спорных или технически проблемных ситуаций. Еще до проведения самой транзакции ей присваивается код и номер. В случае, если деньги не поступили получателю, если транзакция была отклонена или произошла иная внештатная ситуация, именно номер и код операции помогут сотрудникам банка за пару минут найти одну единственную операцию среди миллиона ей подобных.

Ее отображают в онлайн-банке, на чеках и в прочих местах потому, что клиент должен располагать этой информацией. Благодаря этому повышается качество обслуживания.

Например, клиент отправил кому-либо деньги, но они поступили, клиент звонит в колл-центр банка, чтобы ему помогли операторы. Но как они найдут среди множества операций именно его? Здесь и помогут номер и код — их необходимо озвучить, после чего за пару минут операторы найдут всю нужную информацию.

Виды транзакций

Видов всего два, и делятся они в основном условно. Разница между ними проходит в платформе, через которую клиент делает запрос на осуществление транзакции:

- Онлайн-транзакции. Подразумевается, что клиент делает запрос на транзакцию «прямо здесь и сейчас», в режиме реального времени. Таким образом, сразу после подачи запроса банк получает сигнал о необходимости провести операцию. Сюда относятся переводы с карты на карту, снятие денег через банкомат, оплата покупок через мини-терминал, получение денежных средств онлайн и т.д.;

- Оффлайн-транзакции. Ровно наоборот, присутствие контрагентов (участников обмена) и их онлайн-статус не имеет значения — послать запрос можно в любое время, при этом исполнен он будет лишь тогда, когда этого захочет сам отправляющий. Так, например, производится выплата сотрудникам заработной платы, оплата безналичным способом какой-либо поставки предприятию и т.д.

Если говорить просто, то онлайн-транзакция обслуживается эмитентом мгновенно, а оффлайн — только в определенные числа либо по желанию клиента.

Как происходит транзакция?

Этот процесс достаточно непрост. Студентам-экономистам приходится почти полгода вникать в тонкости банковской деятельности, где солидная часть материала посвящена как раз проведению транзакций. Тем не менее, мы постараемся объяснить цепочку действий простыми словами: